學習交易

什麼是商品交易?

商品構成了我們經濟的基石,支撐了基礎設施、通訊、能源、食品、服裝等關鍵行業。因此,商品市場在現代生活中扮演著至關重要的角色。這些市場吸引了各種參與者,包括生產者、消費者、終端用戶、投機交易者和全球的投資者。

商品合約是進行商品交易的標準單位,這些合約通常是可交割的。這意味著買家必須在合約結束時接收基礎商品,而賣家則需履行交付義務。

然而,實際操作中,實物交割通常僅限於商業交易者和終端用戶。投機交易者通常會在交割日期之前關閉其倉位或將其展期。大多數零售交易者則使用無需交割的現金結算工具,如差價合約 (CFDs),進行商品交易。

為什麼人們會交易商品?

商品價格受多種因素影響,例如供需關係、地緣政治、天氣、主要貨幣的強弱以及宏觀經濟數據等。這些因素導致商品價格波動通常劇烈且持續,這吸引了許多投機者進行交易。然而,商品交易也伴隨著一定的風險。

如何進行商品交易?

要開始進行商品差價合約(CFD)交易,只需遵循以下幾個簡單步驟:

- 開設交易賬戶

需要與一個經紀商(如 Pepperstone)開設賬戶,這些經紀商會提供多種交易平台選擇,並允許訪問商品 CFD 價格。 - 賬戶資金注入

當交易賬戶開通後,您可以通過存款為賬戶提供資金。 - 下載交易平台

接下來,下載交易平台並熟悉其操作方式。 - 開始交易

當您對平台的操作足夠熟悉後,就可以開始進行商品 CFD 交易了。

Pepperstone 提供的商品 CFD(即差價合約)是一種現金結算且無需交割的交易工具。這意味著您可以輕鬆地進行看漲(多頭)或看跌(空頭)交易,無需擔心商品的實物所有權或交割問題。

商品的種類有哪些?

商品通常分為兩大類:硬性商品和軟性商品。

- 硬性商品

包括銅、鎳、黃金、石油和天然氣等工業原材料。 - 軟性商品

包括可可、咖啡、小麥、玉米、大豆等食品及原料,還有棉花、木材以及牲畜等。

_and_soft_(cocoa_coffee_wheat_corn_soya)_commodities.jpg)

商品交易的優勢是什麼?

交易商品為投資者提供了多樣化的選擇,使他們能夠超越股票和外匯市場,進一步拓展至相關性較低的市場。這種方式能幫助交易者從更宏觀的角度分析市場,考慮全球經濟趨勢、地緣政治發展以及需求變化等因素。

從宏觀層面來看,商品市場對新聞和重大世界事件的反應通常更快。商品價格往往會成為市場中最早反應全球經濟動態的指標,讓交易者有機會提前洞察未來市場走勢。

商品交易的風險是什麼?

商品價格主要由供需關係驅動,比其他市場更容易受到波動影響。由於基礎合約的可交割性,商品價格可能極其不穩定。例如,根據 Trading Economics 的數據,2023 年 4 月至 2024 年 4 月期間,可可價格飆升了 +285.0%。

商品市場也可能出現空頭擠壓(short squeeze)或極端供應過剩的情況,這些都會對價格產生直接且快速的影響。典型案例包括歐洲天然氣(TTF)的價格波動,在 2022 年 6 月至 8 月中旬期間,由於俄羅斯入侵烏克蘭引發全球天然氣供應短缺,其價格暴漲超過 +400.0%。

對於使用槓桿合約(如商品 CFD)的交易者而言,雖然槓桿工具可以放大潛在收益,但若使用不當,也可能同樣放大潛在損失,風險不容忽視。

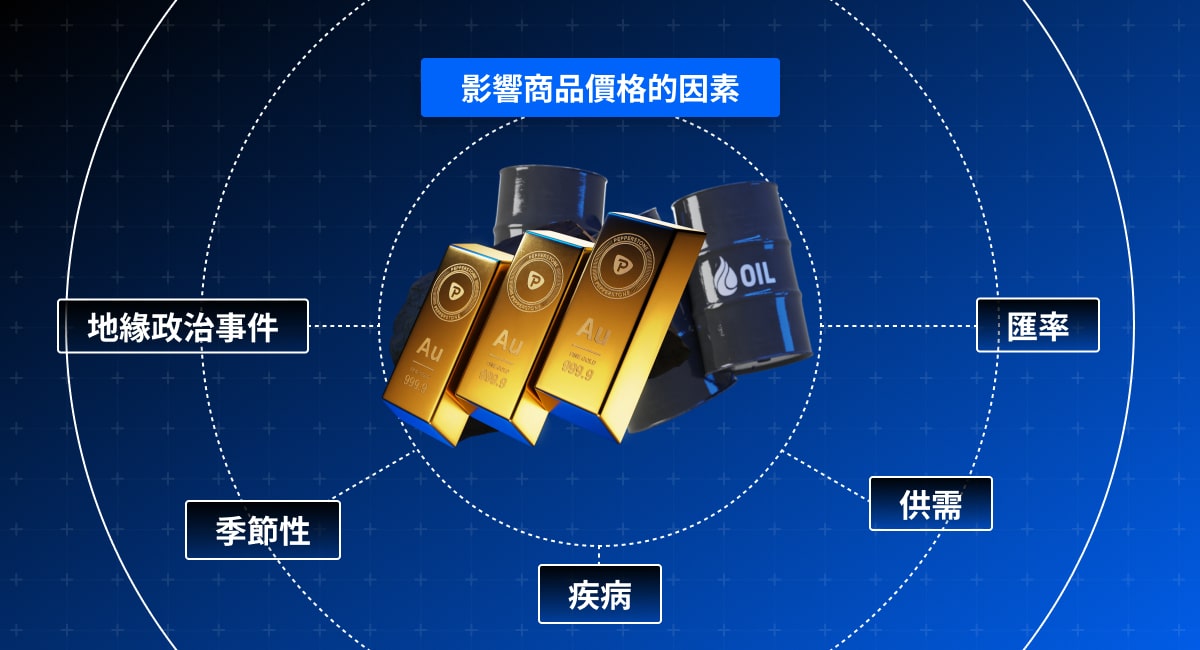

影響商品價格的因素有哪些?

商品價格受多種因素影響,其中地緣政治和季節性是兩個最重要的驅動因素:

- 地緣政治影響

地緣政治事件會迅速破壞供需平衡。例如,俄羅斯入侵烏克蘭直接影響了石油和天然氣的價格。同樣,加沙地區的衝突導致主要航運公司避開蘇伊士運河,增加了亞太地區向歐洲市場運輸商品的成本。 - 季節性影響

天氣等季節性因素對農產品和食品價格有著重要作用。極端天氣條件(如寒潮、熱浪或不規律的降雨)會顯著影響農作物的產量和收成。此外,病害和蟲害問題也可能進一步加劇農作物和畜牧價格的波動,增加市場的複雜性。

這些因素的綜合作用使得商品市場具有挑戰性,但同時也為交易者提供了大量機會去利用市場波動進行交易。

為什麼在商品交易中多元化非常重要?

在商品交易中,多元化是主要吸引力之一,因為像黃金這樣的商品通常獨立於股票和債券市場運行。交易者和資金管理者往往會將貴金屬及其他商品添加到投資組合中,正是基於這一特點。傳統上,黃金被視為價值儲存工具和對抗通脹的避險資產,因此在危機時期能夠充當避風港。

什麼是商品的保證金交易,運作方式如何?

保證金交易讓交易者能以超出賬戶餘額的資金控制更大的商品市場頭寸。這是通過經紀商提供的槓桿實現的,既放大了潛在利潤,也放大了可能的損失。

例如,如果你的賬戶有 500 美元,且經紀商提供 10 倍槓桿,你可以開立價值 5,000 美元的頭寸,相當於賬戶餘額的 10 倍。經紀商會為你提供初始保證金(即押金)和交易總價值之間的差額。

為了開立並維持槓桿頭寸,你需要滿足初始保證金要求,並確保有足夠的資金覆蓋運行中的虧損(即變動保證金)。如果賬戶資金不足以覆蓋這些虧損,你可能會收到追加保證金通知,並面臨頭寸被強行平倉的風險。因此,適當的頭寸規模和賬戶資金管理至關重要。

如果交易過夜,將對名義交易價值收取資金成本或利息費用。但當天開倉並平倉的交易通常可以避免這些費用(具體取決於經紀商的政策)。需要注意的是,不同產品和司法管轄區的槓桿比率可能有所不同。

如何在商品交易中有效利用槓桿?

在商品交易中,槓桿可以放大盈利。例如,5,000 美元槓桿頭寸的 10% 增長,將帶來 500 美元的利潤,而相比之下,500 美元未槓桿頭寸的利潤僅為 50 美元。然而,槓桿也會放大虧損;相同頭寸若下跌 10%,則虧損為 500 美元,而未槓桿頭寸的虧損僅為 50 美元。

成功利用槓桿交易的關鍵在於風險管理、頭寸規模控制和賬戶資金分配上的紀律性。將整個賬戶資金過度槓桿化於單一交易可能導致重大損失。通過謹慎和平衡的方法,交易者可以在降低風險的同時利用槓桿的優勢。

商品交易的常見策略有哪些?

商品價格通常以美元計價,美元的強弱直接影響商品價值。美元走強往往壓低商品價格,而美元走弱則可能推高商品價格。交易者可以利用這一關係,在美元走強時賣出商品,美元走弱時買入。然而,需要注意的是,商品價格還受到其他因素的影響,例如供需動態、地緣政治事件和經濟指標。

此外,交易者經常根據股票和債券市場的情緒買入或賣出黃金。如果股票交易者採取“風險規避”(Risk-Off)的態度,他們可能會賣出股票並買入避險資產(例如貴金屬),理論上會推高其價格。反之,若市場處於“風險偏好”(Risk-On)情緒,交易者可能賣出避險資產並重返風險資產(如股票),此時黃金價格可能下跌。

雖然這些是常見策略,但影響商品價格的因素繁多,交易者需要持續關注市場資訊,並在決策過程中考慮多方面的變量。

如何更有效地管理商品交易風險?

要更有效地管理商品交易風險,應遵循以下簡單原則:

- 避免過度交易:確保每次交易的頭寸規模與賬戶餘額相符。

- 使用止損單:設置止損位並仔細考慮其位置,以減少潛在損失。

- 關注美元走勢和宏觀經濟數據:美元價值波動和重大宏觀經濟數據發布會顯著影響商品價格。

情緒分析在商品交易中扮演什麼角色?

情緒分析在商品交易中具有重要作用。然而,與其他市場依賴社交媒體帖子和評論不同,商品交易者主要依靠持倉報告來評估市場情緒。其中最重要的報告是美國商品期貨交易委員會(CFTC)每週五發布的《交易者承諾報告》(Commitment of Traders 或 CoT 報告)。該報告提供了截至前一週二收盤時,美國期貨市場中特定交易者群體的持倉分佈情況。

通過分析這些持倉變化,可以洞察大型投機者或商業商品交易者對市場的看法,並可能幫助識別市場中的新興趨勢。

商品交易常見問題解答

商品交易者的目標是什麼?

商品交易者的目標是通過交易商品賺取收益。他們可能在商品如石油、咖啡、銅、小麥和糖等上建立多頭或空頭頭寸,期望從基礎價格的波動中受益。如果交易者做空某種商品,他們會尋找以低於入場價格的價格買回空頭頭寸的機會;相反,若持有多頭頭寸,他們則希望以高於入場價格的價格賣出以獲得利潤。然而,如果價格走勢對交易者不利,他們以不利於入場價格的水準平倉,就會遭受損失。

如何開始進行商品交易?

若想開始進行商品交易,可以考慮與如 Pepperstone 的經紀商開立並資金入賬戶,從而使用 CFD 進行商品交易。

商品有哪些例子?

商品無處不在——包括我們日常消費的咖啡、茶、糖、汽油或煤炭。事實上,大多數原材料和食品都可歸類為商品。

商品和股票有什麼區別?

商品是我們每天使用的原材料和食品,而股票是有限責任公司所發行的股份,持股者擁有該公司利潤的一部分。商品通常在期貨交易所交易,而股票則在專門的股票交易所進行買賣。商品期貨有固定的到期日期,而股票則在公司上市期間持續交易。

商品交易是否能帶來收益?

商品交易確實可能帶來收益,但也存在虧損的風險。收益取決於交易者發現交易機會的能力以及執行交易的準確性,同時還需保持在頭寸大小、風險管理和資金管理方面的紀律性。如果缺乏紀律,商品交易可能會導致虧損。濫用槓桿、過度交易、情緒化交易以及忽視資金與風險管理原則可能會造成重大損失。

商品 CFD 是什麼?

商品 CFD 是基於商品價格的槓桿化、現金結算的合約。它使交易者能夠在不需要實際持有或交付商品的情況下,對商品價格的漲跌進行投機。

商品在哪些平台上交易?

Pepperstone 通過多個平台(包括 cTrader、MT4/MT5 和流行的圖表工具 TradingView)提供 CFD 商品交易。這些交易平台既可以在桌面設備上使用,也可以作為移動交易應用程式提供。

哪些商品在通貨膨脹中表現良好?

黃金被視為避險資產和對抗高通脹的工具,因為與紙幣不同,實體黃金無法被政府或央行隨意印製。在經濟危機時期,資金往往流入黃金和其他貴金屬,而這些資金流入可能推高黃金、鉑金、白銀等價格。當然,市場動態可能發生變化,黃金未必總是能夠有效對抗通脹或在危機時期充當價值儲存工具。

哪種商品需求最高?

特定商品的需求變化通常由經濟增長、地緣政治和季節性影響驅動。石油和天然氣及其衍生產品的需求可能是最穩定的。然而,隨著替代能源的日益普及,這一情況在長期內可能會改變。

Pepperstone不代表這裡提供的材料是準確、及時或完整的,因此不應依賴於此。這些資訊,無論來自第三方與否,不應被視為建議;或者買賣的提議;或者購買或出售任何證券、金融產品或工具的招攬;或參與任何特定的交易策略。它不考慮讀者的財務狀況或投資目標。我們建議閱讀此內容的讀者尋求自己的建議。未經Pepperstone的批准,不允許複製或重新分發此信息。