如何交易歐元/美元(EUR/USD)

EUR/USD 擁有高流動性、低點差,並與全球經濟緊密連結,因而受到廣大交易者青睞。作為全球交易量最大的貨幣對之一,無論是短線或長線策略、日內或波段操作,皆提供充足的交易機會。

如何交易 EUR/USD:影響因素與實用策略

EUR/USD 對各類型交易者而言都極具吸引力,主要原因如下:

全球最具流動性的貨幣對

- 流動性極高:EUR/USD 是全球最具流動性的貨幣對,佔全球外匯市場每日約 6 兆美元交易量的相當大比例。高流動性意味著市場上幾乎隨時都有買家與賣家,能以穩定價格快速成交。

- 點差極低:由於流動性充足,EUR/USD 的買賣價差通常是所有貨幣對中最低的之一。低交易成本對散戶與機構交易者同樣具吸引力,尤其適合短線操作或高頻交易策略。

多樣化的交易策略

- 適合所有交易時框 由於 EUR/USD 擁有極高流動性與頻繁的價格波動,非常適合各種交易策略,無論是短線剝頭皮(scalping)、日內交易、波段操作,或是長線趨勢交易皆宜。交易者可依據個人偏好選擇技術分析、基本面分析或市場情緒分析來操作該貨幣對。

- 趨勢清晰、技術圖形可靠 EUR/USD 通常展現出明確的價格趨勢與可辨識的技術形態,因此深受技術派交易者喜愛。由於其龐大的交易量,技術指標如移動平均線(MA)與相對強弱指數(RSI)等在此貨幣對上表現相對準確。

較低的極端波動風險

- 價格穩定性較高 相較於部分高波動性的新興市場貨幣,EUR/USD 通常走勢較為穩定,不易出現劇烈且無預警的價格尖峰。對於尋求相對穩健市場行為的交易者而言,這點尤具吸引力。

與其他市場的關聯性

- 與股市和商品市場相關 EUR/USD 通常與其他資產類別存在一定程度的正負相關,例如美股與黃金等大宗商品。舉例而言,美元走強時,通常伴隨黃金等商品價格下跌。交易者可利用這些跨市場關係來優化策略與時機判斷。

- 受美國公債殖利率影響 EUR/USD 也會受到美國 10 年期國債殖利率變化的影響(如圖所示)。當美債殖利率上升,美元通常會走強,導致 EUR/USD 匯價下滑,因為投資者更傾向轉向提供較高收益的美元資產。

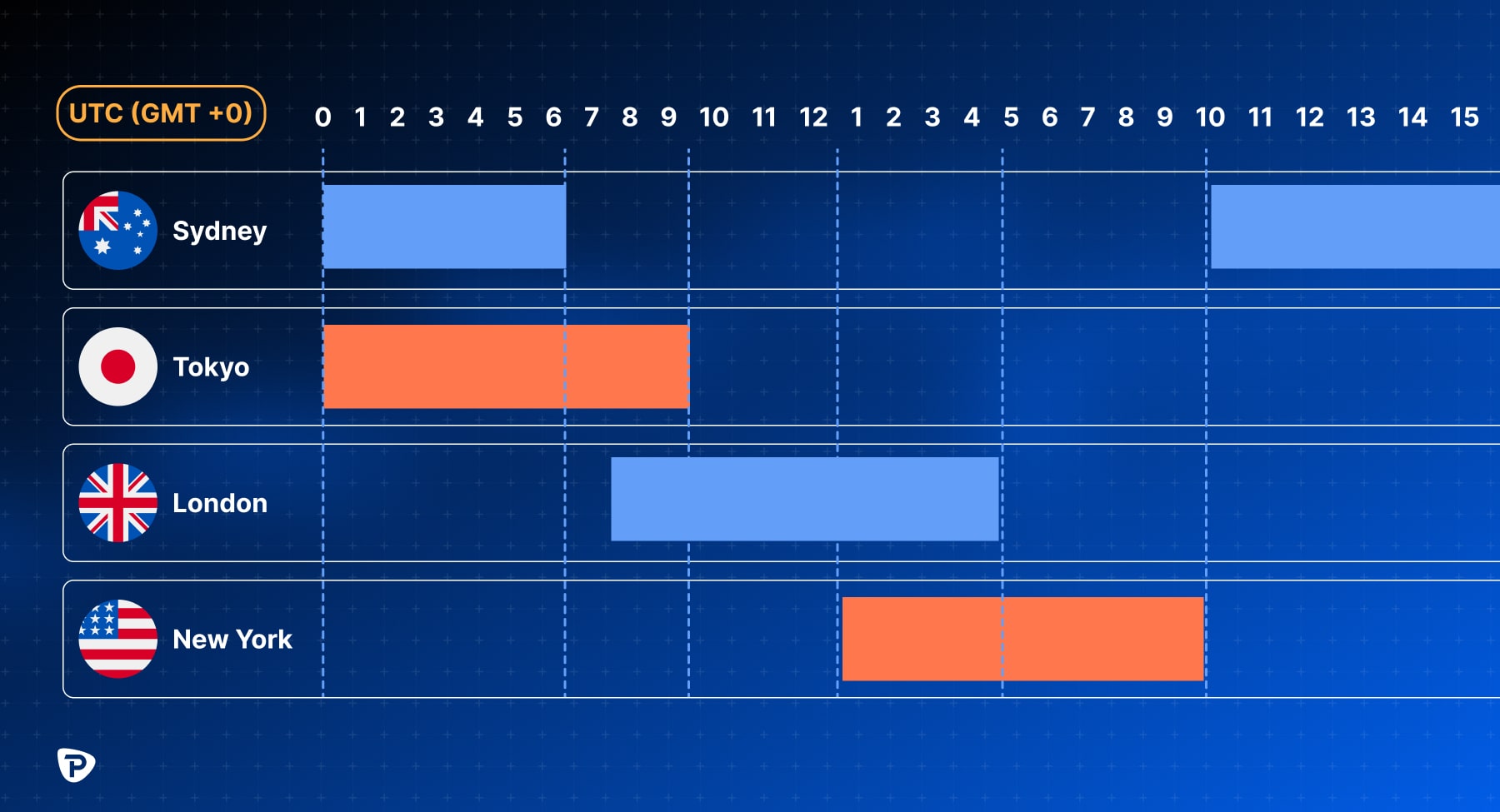

最佳 EUR/USD 交易時段

UTC 12:00 至 16:00 是歐洲與美國市場交易時段重疊的時間,亦是 EUR/USD 交易最活躍的時段。這段時間流動性高、波動率大,常伴隨重要經濟數據發佈,特別適合:

- 日內交易者(Day Traders)

- 採用價格突破策略者

- 喜歡快進快出的短線操作投資人

各主要城市對應時間:

- 香港/台北:晚上 8:00 至半夜 12:00

- 倫敦:中午 12:00 至下午 4:00

- 紐約:早上 8:00 至中午 12:00

分析 EUR/USD 趨勢:

技術分析

了解 EUR/USD 的走勢趨勢,除了基本面與市場情緒分析外,技術分析是許多交易者不可或缺的工具之一。

移動平均線(Moving Averages)

- 50日均線(50 DMA)與 200 日均線(200 DMA)交叉 是判斷趨勢變化的經典技術指標:

- 黃金交叉(Golden Cross):當短期的 50 日均線向上突破長期的 200 日均線,表示可能進入上升趨勢。

- 死亡交叉(Death Cross):相反地,當 50 日均線下穿 200 日均線,通常預示著可能轉為下跌趨勢。

- 200 日均線作為支撐或阻力:

- 在多頭市場中,價格回落至 200DMA 並反彈,代表這條線是關鍵支撐。

- 若價格跌破 200DMA,則可能成為未來的壓力位。

圖片中清晰標示:

- 2006 年初的黃金交叉 → 長期上升趨勢啟動

- 2008 年末的死亡交叉 → 趨勢反轉,進入跌勢

- 期間價格多次以 200 日均線為支撐,呈現良好的趨勢依據

趨勢線與價格通道的應用

在分析EUR/USD 時,繪製趨勢線(Trend Lines)和價格通道(Channels)是一種視覺化市場節奏與潛在轉折點的方式。

趨勢線(Trend Lines)

- 趨勢線連接重要的高點(阻力)與低點(支撐),幫助交易者識別價格走勢是否仍處於上升或下降趨勢中。

- 當價格多次測試同一條趨勢線但未突破,該線就成為關鍵支撐或阻力。

價格通道(Channels)

- 若價格在一段時間內於固定區間內來回震盪,可繪製上下平行線形成通道。

- 價格接近通道下緣時可能反彈,而接近上緣時則可能回落。

- 當價格突破通道上沿或下沿時,常代表趨勢即將加速或反轉。

如圖所示,EUR/USD 自 2023 年以來維持在明顯的橫向震盪區間內(區間約在 1.0500 至 1.1250 之間):

- 中間虛線顯示市場多次測試的支撐帶,屬於短期關鍵水平。

- 若價格突破上方阻力區,可能啟動新一輪多頭趨勢。

- 若跌破下方支撐區,則需留意回調風險。

技術指標應用

在交易 EUR/USD 時,技術指標能幫助判斷市場情緒與潛在入市時機。以下是兩個常見且實用的指標:

相對強弱指數(RSI)

- RSI 用於判斷超買或超賣情況。

- 一般而言,RSI 超過 70 表示市場可能過熱,有回調風險;低於 30 則可能出現反彈機會。

- 可配合支撐/阻力位使用,提升信號可靠度。

移動平均收斂/背離指標(MACD)

- MACD 是一種衡量動能變化的指標。

- 當 MACD 線向上穿越信號線,為多頭訊號;反之,則為空頭訊號。

- MACD 柱狀圖的擴大或縮小,也能反映趨勢強弱與潛在轉折。

基本面分析

在分析 EUR/USD 匯率走勢時,掌握宏觀經濟因素同樣至關重要。以下是影響該貨幣對的重要基本面驅動因素:

中央銀行政策

美國聯準會(Fed)與歐洲央行(ECB)的利率決策與政策聲明,對 EUR/USD 匯率有直接影響。

- 鷹派政策(如升息)通常有助於推升本國貨幣,例如美國升息可能支撐美元,令 EUR/USD 下跌。

- 鴿派立場(如降息)則可能令貨幣走弱,例如歐洲央行若釋出寬鬆信號,則歐元可能承壓。

經濟數據

密切關注美國與歐元區的核心經濟指標:

- 國內生產總值(GDP)成長率

- 就業數據(如美國非農就業人口)

- 通脹數據(如CPI 消費者物價指數)

例如,美國 GDP 數據強勁可能提振市場對美元的信心,進一步推低 EUR/USD 匯價(詳見後續「關鍵經濟指標」段落)。

政治與地緣風險

政治事件也會對 EUR/USD 的走勢產生影響。

- 歐洲或美國的選舉結果

- 重大的貿易協議、制裁或衝突事件

- 區域政治不穩定,例如歐元區債務問題或國際貿易摩擦,都可能引發市場避險或風險偏好轉向。

市場情緒分析

除了技術與基本面因素,掌握市場情緒亦是交易 EUR/USD 的重要環節。以下是兩種分析情緒的方法:

COT 報告(持倉報告)

COT(Commitment of Traders)報告由美國商品期貨交易委員會(CFTC)每週五發布,披露主要市場參與者在期貨市場的多空持倉狀況,是了解機構交易行為的重要參考。

- 透過觀察大型投機者(如對沖基金)的淨持倉(淨多單與淨空單),可以推測市場的整體傾向:

- 若淨多單居高不下,代表市場整體偏向看漲歐元;

- 若淨空單比例提高,則可能暗示市場偏空。

市場情緒指標

不少交易平台與經紀商提供即時的市場情緒工具,可顯示散戶交易者中,多空倉位的比例分布。

- 若散戶中有極大比例偏空(例如超過 70% 的人看跌 EUR/USD),這有時被視為反向指標,代表潛在的上漲空間。反之亦然。

將市場情緒分析與技術分析和基本面分析結合,可提供對 EUR/USD 更全面的理解,有助於做出更具信心的交易決策,尤其是在行情震盪或消息面主導的市場環境中。

哪些交易策略最適合 EUR/USD?

EUR/USD 是全球交易量最高的貨幣對之一,其流動性高、波幅穩定,適用於多種交易策略。根據市場條件與個人風格,以下策略均具參考價值:

1. 突破交易策略(Breakout Strategy)

策略概述:

突破交易策略在捕捉重大消息或經濟數據公布後的強勁價格突破,例如歐洲央行(ECB)或美聯儲(Fed)的利率決議。

如何操作:

- 預先標出關鍵支撐與阻力位;

- 若價格伴隨高成交量突破這些區間,視為趨勢啟動信號;

- 通常會配合經濟日曆關注數據公布時段。

適用情境:

重大經濟數據公布前後、市場波動性高時段。

2. 趨勢跟隨策略(Trend-Following Strategy)

策略概述:

當歐元區與美國之間出現明顯經濟差異時,EUR/USD 往往會走出清晰趨勢。

如何操作:

- 使用移動平均線(如 50/200 日均線)或 MACD 指標辨識趨勢;

- 在上升趨勢中偏向做多,在下降趨勢中偏向做空;

- 適合中長線持倉。

適用情境:

ECB 與 Fed 政策方向出現分歧、經濟動能明顯偏向單一方向時。

3. 區間交易策略(Range Trading)

策略概述:

當市場相對平靜時,EUR/USD 常會在特定區間內震盪整理,適合區間操作。

如何操作:

- 確定清晰支撐與阻力範圍;

- 當價格接近支撐時尋找買入機會,接近阻力時考慮做空;

- 可配合 RSI、隨機指標等輔助判斷超買超賣。

適用情境:

市場缺乏方向、波動性較低時。

4. 消息交易策略(News Trading)

策略概述:

EUR/USD 對經濟數據及央行言論反應靈敏,可利用此特性進行短線交易。

如何操作:

- 留意 Non-Farm Payrolls(非農就業)、CPI(消費者物價指數)、ECB 利率決議等關鍵事件;

- 掌握數據公布前後的波動趨勢,提前布局或利用波動進行快進快出操作。

適用情境:

適合熟悉經濟數據與突發新聞的高階交易者。

5. 剝頭皮交易(Scalping)

策略概述:

透過頻繁進出市場,把握極短線內的細小價格變動。

如何操作:

- 單筆交易持倉時間極短(數秒至數分鐘不等);

- 著重點差(spread)與執行速度,EUR/USD 因點差極低而成為熱門選擇。

適用情境:

活躍時段,如倫敦與紐約重疊交易時段,適合節奏快、反應迅速的交易者。

6. 均值回歸策略(Mean Reversion Strategy)

策略概述:

假設價格在偏離平均水平後傾向回歸常態,捕捉價格修正機會。

如何操作:

- 使用 Bollinger Bands 或 RSI 指標觀察市場是否進入超買/超賣區;

- 當 EUR/USD 偏離其平均水平太遠時,尋求反轉入場機會。

適用情境:

市場震盪無趨勢時,特別適合結合技術指標進行短線操作。

在交易 EUR/USD 時應使用多少槓桿?

使用槓桿的比例應根據你的交易經驗、風險承受能力、策略風格與資金狀況來決定。以下是常見的參考範圍:

1. 新手或保守交易者:

建議使用 1:5 至 1:10 槓桿。這有助於控制風險並延長帳戶壽命。

2. 中階交易者:

可考慮使用 1:10 至 1:20 槓桿,但前提是有良好的風險管理能力。

3. 高頻或短線交易者(如剝頭皮策略):

部分進階交易者可能使用 1:30 或以上,但僅建議在有經驗和嚴格控風的前提下進行。

風險提示:

- 槓桿越高,虧損放大的速度也越快。

- 使用過高槓桿容易導致強制平倉(Margin Call)。

- 歐盟和英國的監管機構(如 FCA、ESMA)對零售客戶的最大槓桿限制通常為 1:30。

影響 EUR/USD 的關鍵經濟指標

掌握歐元區與美國的主要經濟數據,有助於預測 EUR/USD 匯率變動。以下是交易者應密切關注的指標與其潛在影響:

1. 利率決策(歐洲央行 ECB / 美國聯準會 Fed)

兩大央行設定基準利率,直接影響貨幣強弱。

- 若 ECB 升息而 Fed 暫停,歐元可能走強,EUR/USD 上漲。

- 若 Fed 升息、ECB 保持不變,美元相對走強,EUR/USD 下跌。

2. GDP(國內生產毛額)報告

季度 GDP 數據反映經濟成長速度。

- 若美國 GDP 成長優於歐元區,通常利多美元,EUR/USD 下跌。

- 首次公布的 GDP 數字對市場影響尤為強烈,因為它塑造了初步經濟印象,即使日後會修正。

3. 通膨數據

高通膨可能促使央行升息,有利該國貨幣。

- 美國聯準會主要觀察 PCE(個人消費支出物價指數),這是反映個人實際支出變化的核心通膨指標。

- 歐元區方面,德國北萊茵-西發利亞州(NRW)CPI 是領先全國通膨走勢的重要數據,經常被視為預測德國乃至歐元區通膨趨勢的參考指標。

4. 就業數據

- 美國每月公布的 非農就業報告(NFP) 是市場最關注的數據之一。強勁就業增長通常推升美元。

- 歐元區則以 德國就業數據 為代表,作為區域經濟與 ECB 貨幣政策方向的重要參考。

5. 貿易平衡

反映出口與進口的差額。

- 歐元區貿易順差擴大,或美國貿易赤字擴大,通常支持歐元,EUR/USD 上升。

6. 經濟信心調查

- ZEW 經濟信心指數(德國):衡量投資者對德國經濟的預期,是觀察歐元區經濟氣氛的重要工具。正面結果可支持歐元。

- 美國消費者信心指數(CCI):反映美國消費者的經濟展望。高信心有助美元走強,低信心則可能導致美元走弱。

利率變動對 EUR/USD 的影響

利率政策是推動 EUR/USD 匯率變動的核心因素之一。它們會影響資金流向、通膨預期、經濟展望與市場情緒。交易者若能掌握利率變化的邏輯與央行動向,便可更有效部署交易策略,掌握市場節奏。

資金吸引力與利差

- 利率上調:當歐洲央行(ECB)或美國聯準會(Fed)升息,該貨幣的投資吸引力上升。若 Fed 升息、ECB 持平,美元需求增加,EUR/USD 可能走低。

- 利率下調:相反地,降息通常減少外資流入。若 ECB 降息、Fed 持穩,資金可能轉向美元,進一步壓低 EUR/USD。

通膨預期

- 升息 = 抑制通膨:若央行升息以控制物價上漲,市場可能解讀為穩定經濟的信號,進而推升該國貨幣。

- 降息 = 經濟刺激:若利率下調以刺激成長,市場可能擔心貨幣購買力下降,導致該貨幣走弱。

中央銀行預期指引(Forward Guidance)

央行不僅靠實際利率決策,更透過發言與預測影響市場。市場對未來利率路徑的預期,經常會在官方動作之前反映在匯率上。

- 案例:2012 年 7 月 26 日 - Draghi 談話

歐洲央行行長 Mario Draghi 表示 ECB「會不惜一切代價捍衛歐元」。此番言論大大提振市場信心,有效遏止歐債危機蔓延。EUR/USD 隨後從約 1.21 快速反彈至近 1.27,展現市場對央行訊號的高度敏感度(見圖)。

EUR/USD 交易中的風險管理

在交易 EUR/USD 時,良好的風險管理策略對於保護本金及維持穩定的交易表現至關重要。透過結合停損單、倉位控制及資產配置等方法,交易者可為自身建立多層次防護機制,降低市場波動或突發事件造成的損失風險。

設定停損單(Stop-Loss)

目的:停損單可在價格達到預定水平時自動平倉,避免單一交易造成過大損失。它同時能協助交易者減少情緒干擾,提高紀律性。需留意,在高波動性市況下仍可能出現滑點,導致成交價與設定價略有出入。

做法:

- 依據技術面關鍵位,如支撐/阻力位,設置停損;

- 或以帳戶資金的某個百分比作為風險上限(例如,每筆交易最多損失 1--2%)。

採用正確的倉位規模(Position Sizing)

目的:倉位大小直接影響每筆交易的風險敞口。控制倉位有助避免過度槓桿,減少帳戶波動。

做法:

- 根據帳戶資金與可承受風險比率(例如 1--2%)來計算每筆交易的倉位;

- 可使用外匯風險計算器(如圖示)來精確調整手數,確保風險符合個人交易策略。

外匯計算工具總覽

| 工具名稱 | 功能說明 |

| 貨幣換算器1 EUR = 160.00 JPY(日圓) | 可將一種貨幣兌換為另一種貨幣,依據即時匯率計算。適合估算外幣價值。 例如: 1 EUR = 1.08 USD(美元) 1 EUR = 0.85 GBP(英鎊) |

| 點值計算器 | 用於計算「一個點」(pip)對貨幣對價格的變化所造成的盈虧,尤其適合精確掌握每筆交易的風險和潛在回報。 |

| 倉位大小計算器- 風險比率(如 3%) | 根據帳戶資金與風險容忍度,計算每筆交易應投入的倉位大小,避免過度曝險。 輸入欄位包括: - 貨幣對(如 EUR/USD) - 帳戶幣種(如 USD) - 帳戶總額(如 $50,000) |

| 保證金計算器 | 根據槓桿與交易手數,計算開倉與維持交易所需的保證金(Margin),幫助了解資金將被凍結多少,以及剩餘可用資金狀況。 |

監控經濟事件與新聞\

EUR/USD 對歐元區與美國的經濟數據非常敏感。突如其來的新聞事件可能引發劇烈波動。定期關注重大經濟數據發佈,特別是在高影響力事件期間,應避免持有大量未對沖的部位,以降低風險。

制定交易計劃

有系統的交易計劃有助於維持紀律,減少情緒化操作。應事先設定進出場條件,這些條件可來自技術指標、基本面分析,或兩者結合。計劃一旦確立,就應堅守執行,避免過度交易或因虧損而做出報復性交易。

限制槓桿使用

槓桿雖能放大收益,但也會同等擴大虧損。高槓桿對資金保護構成威脅,特別是在波動市場中。對於新手或追求穩健的交易者來說,建議採取較低的槓桿比率,專注於風險可控的漸進式獲利。

善用止盈單

止盈單可讓交易在達到目標價位時自動平倉,鎖定利潤。建議根據技術分析中的關鍵價位或目標區間設定止盈點,以免出現「本來有利可圖,但因貪心持倉過久導致虧損」的情況。

保持風險報酬比紀律

良好的風險報酬比(例如 1:2 或 1:3)是維持長期盈利能力的關鍵。每次下單前,應評估可能損失與潛在收益,並設定相應的止損與止盈位。確保每次交易的獲利潛力始終高於風險成本。

美元強勢如何影響歐元/美元(EUR/USD)?

由於美元(USD)在歐元/美元貨幣對中是報價貨幣,當美元走強時,EUR/USD 通常會下跌,這反映出兩者之間呈現負相關關係。這種反向關係在市場穩定時,相關係數往往接近 -1。

例如,美國美元指數(DXY)用來衡量美元相對於一籃子主要貨幣的強弱。當 DXY 上升,通常意味著美元升值,而 EUR/USD 則可能走低。從圖表中可以看到,當美元指數(淺藍色線)上升時,歐元/美元(綠色線)往往出現下跌趨勢。

此外,美元被視為「避險貨幣」,當市場出現不確定性(如經濟衰退、地緣政治緊張或市場劇烈波動)時,投資者往往將資金轉向美元尋求安全,這會進一步推高美元,從而對 EUR/USD 構成壓力。

了解這種關聯性,有助於交易者根據宏觀經濟狀況和美元市場情緒變化,更好地預測 EUR/USD 的走勢。

交易 EUR/USD 的熱門交易平台

選擇一個穩定、功能強大且易於操作的平台,對於交易 EUR/USD 十分重要。以下是三個廣受專業交易者使用的平台:

MetaTrader 4(MT4)與 MetaTrader 5(MT5)

簡介:MT4 和 MT5 是全球最受歡迎的外匯交易平台之一,支援高級技術分析、圖表自訂和自動交易(Expert Advisors,自動交易程式)。

優點:

- 提供大量技術指標與繪圖工具

- 支援自動化交易策略(EA)

- 有龐大社群支援與資源

適合對象:重視技術分析、希望客製化交易系統或使用自動交易的中高階交易者。

TradingView

簡介:TradingView 提供進階圖表功能與社群互動,讓交易者可以即時分析市場並分享觀點。

優點:

- 界面直覺易用,支援多種語言

- 提供大量技術指標、繪圖與回測工具

- 可查看其他交易者的策略與觀點,促進交流

適合對象:喜歡深入圖表分析,並希望與全球交易社群互動的技術型交易者。

cTrader

簡介:cTrader 是一個專為專業交易者設計的平台,提供 Level II 價格深度、演算法交易與高度可自訂的交易體驗。

優點:

- 提供市場深度(Level II)透明報價

- 支援自動交易(透過 cAlgo)與程式化策略

- 圖表與介面高度可調整,執行速度快

適合對象:需要深入市場資料、偏好透明度與進階交易功能的交易者。

我應該專注於短線交易還是長線交易?

選擇短線或長線交易應視乎你的交易風格、個人目標以及風險承受程度:

短線交易(如當日交易或剝頭皮交易)

優勢:

- 可把握歐元/美元在歐美交易時段交疊時的高波動性

- 有機會從細微價格變動中快速獲利

- 可減少持倉過夜的風險,避免突發新聞或經濟數據造成損失

劣勢:

- 需要長時間緊盯市場,交易節奏快

- 對技術操作、進出場時機掌握要求較高

- 心理壓力較大,適合有經驗的交易者

長線交易(如波段或頭寸交易)

優勢:

- 可根據美國與歐元區經濟基本面(例如利率政策、經濟數據)進行趨勢交易

- 減少頻繁進出場,較不受市場短期波動干擾

- 相對交易成本較低,有助於累積長期報酬

劣勢:

- 需承擔週末或重大事件引發的突發性風險

- 可能需要長時間持倉並承受未實現損益波動

避免在 EUR/USD 交易中的常見錯誤

- 過度使用槓桿:槓桿可放大獲利,但同樣會放大虧損,易造成資金迅速回落

- 忽略經濟指標與消息面:如只依賴技術分析而忽視基本面,可能錯失整體趨勢判斷

- 過度交易(Overtrading):頻繁無策略地交易,容易造成資金損耗與情緒交易

- 缺乏風險管理:不設停損或倉位過大,一旦方向錯誤可能造成重大損失

此處提供的資料並未按照旨在促進投資研究獨立性的法律要求準備,因此被視為行銷傳播。雖然在投資研究傳播之前不受任何交易禁令的約束,但我們在向客戶提供研究之前不會尋求利用任何優勢。

Pepperstone 並不代表此處提供的資料是準確的、最新的或完整的,因此不應被依賴。該訊息,無論是否來自第三方,均不應被視為推薦;或購買或出售的要約;或招攬購買或出售任何證券、金融產品或工具的要約;或參與任何特定的交易策略。它沒有考慮讀者的財務狀況或投資目標。我們建議任何閱讀此內容的讀者尋求自己的建議。未經 Pepperstone 批准,不得複製或重新散佈此資訊。