分析

Share

在金融市场领域中,人们可以关注的所有工具和变量中,或许国债收益率曲线是最重要的。这不仅是因为收益率曲线在历史上被证明是衰退的可靠预测指标,而且曲线的变化可以提供关于投资者对经济、政策预期和更广泛风险情绪的重要信息。

正是因为这个原因,曲线继续向熊市倾斜-即长端收益率上升速度快于短端-应该引起比目前更多的关注。

Preview

尽管完整地看待曲线显示出所讨论的熊陡增,但将视角放在其中一部分上会使事情更加清晰。例如,看看下面的3m10y利差。

Preview

当然,在所有这些中最重要的是熊陡升实际上可能意味着什么,以及其潜在影响。在这一点上,我们必须深入探讨金融管道和流动性的兔子洞。

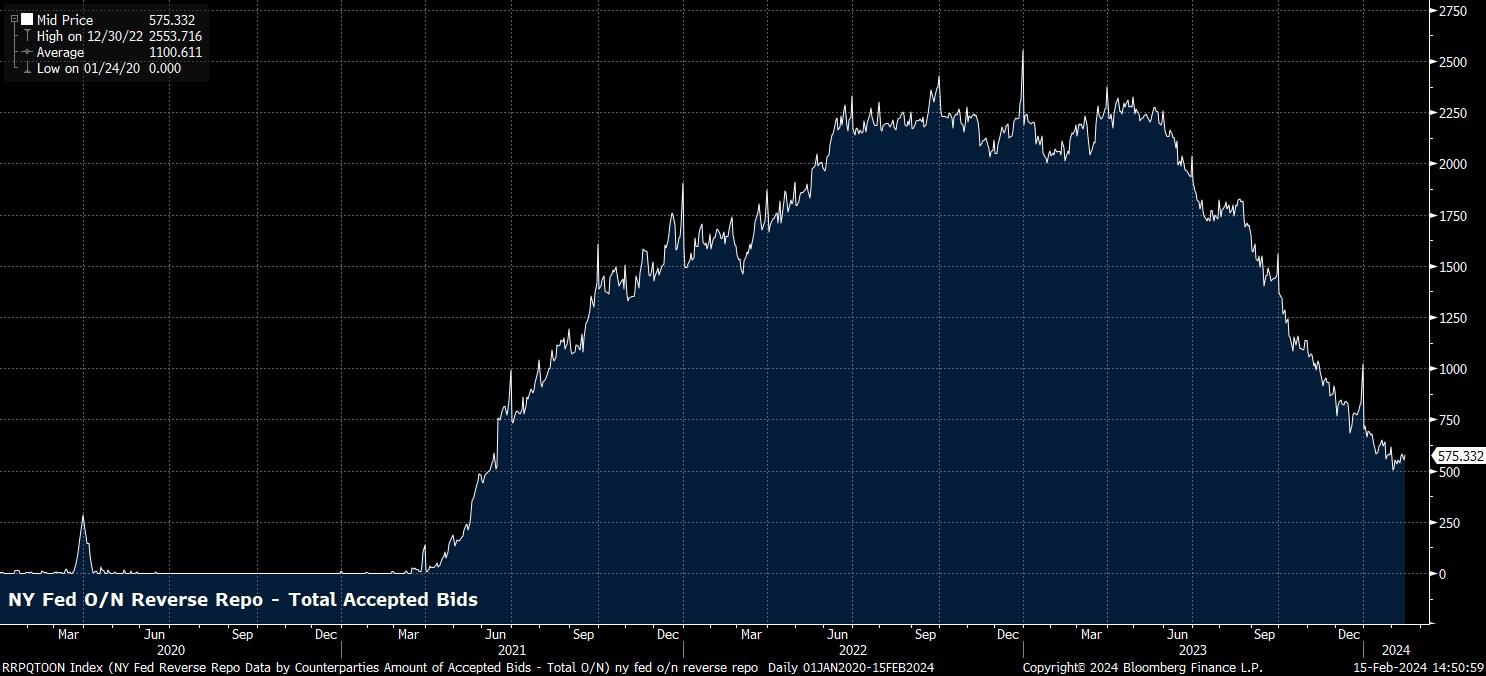

用通俗的话来说,如果熊陡升继续下去,正如人们可能期待的那样,前端利率由联邦政策立场锚定,而利率下调不太可能发生直到春季,这应该会继续增加短期债务(例如票据)的相对吸引力,特别是对于货币市场基金,进而可能导致美联储隔夜逆回购设施的更快减少使用,其使用量已经下降到峰值的四分之一。

Preview

总的来说,这意味着市场中的流动性正在减少。流动性的减少导致两个结论-首先,增加潜在的金融不稳定性的可能性,特别是在当前周期之前的加息影响仍在感受到的情况下;其次,这可能会成为风险资产的潜在阻力,因为股票表现与流动性之间的联系仍然紧密,如下图所示。

Preview

然而,尽管这些短期考虑因素很重要,但还应该记住一些更长远的因素,特别是随着FOMC计划在三月会议上开始更正式讨论资产负债表缩减和量化紧缩(QT)的过程。

对决策者而言,重点仍然是确保储备金保持在所谓的“LCLoR”(最低舒适储备金水平)以上。虽然这样的水平很难,也许是不可能的测量,但重要的是要注意,更快的RRP缩减速度可能会导致更高水平的银行储备金。反过来,这可能会导致联邦储备委员会对QT的执行时间延长,使得当前较弱的流动性背景继续存在,可能会对风险构成阻力。

Related articles

这里提供的材料并未根据旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。尽管不受任何关于在投资研究传播之前进行交易的禁令,我们不会在向客户提供信息之前寻求任何利益。

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。