分析

与任何强劲的动能反弹一样,显然存在一种吸引力引发资金涌入,推动价格不断上涨。买家愿意以更高的价格买入,而卖家自然也会乐意以更高的价格出售。订单簿动态在很大程度上影响着市场,当“订单簿顶部”的供应减少时,买家推高价格的难度变得更小。

我们还可以将CTA(系统性趋势跟随者)纳入考量,他们会在价格上涨时买入(他们的规则如此)。我们还可以看到期权市场做市商——他们已经卖出看涨期权给交易者——在价格超过固定行权价时购买黄金期货来对冲他们的风险敞口。这再次加剧了价格的上涨。

持仓也是一个因素,特别是空头头寸已经大幅减少(管理资金的黄金期货空头头寸处于2020年5月以来的最低水平),空头要么被止损,要么交易者简单地管理其风险并回购以平仓。

管理资金持有的空头头寸- 每周CFTC报告

这一切都变成了一场流量秀, 这种动态可能会造成强劲的单向波动,当我们试图用黄金传统的驱动因素和关系来解释这种波动时,它并不总是合乎逻辑。

和许多市场一样,基本面分析者通常试图事后解释某种走势,并且会挑选一个最符合新闻报道和基本主题的叙事。

黄金眼下或许是市场之王,价格变动的原因往往众说纷纭。许多人会选择方向,但他们最初建立头寸的论点往往是完全错误的。

我听说的黄金近期上涨的一些原因包括:

- 作为对潜在的持续通胀反弹的对冲。

- 作为对美国财政债务井喷的对冲,目前政府债务已达到34.6万亿美元,并且还在快速增长。

- 作为对地缘政治风险的对冲,特别是担心最近对伊朗驻叙利亚领事馆的袭击以及潜在的回应可能会使其他国家卷入冲突。

- 对美国政治的担忧,担心特朗普担任总统可能导致民族主义和保护主义政策的兴起。

- 作为对未来经济脆弱性(出于高息长期设定)以及美联储政策可能发生变化的对冲。

- 中国零售市场对各种形式的实物黄金购买增加。

- 各国央行(特别是新兴市场国家)增加黄金储备,并将资产配置从美元转向多元化。

- 大宗商品价格普涨,推动黄金价格上涨。

- 认为美国实际利率(即按预期通胀率调整后的美国国债收益率)将在2024年全年走低,提升黄金的相对吸引力。

在寻找黄金价格变动最可能的原因并理解黄金的主要驱动因素的过程中,我们可以使用包括回归或相关性分析在内的统计分析。然而,在TradingView上简单重叠两个变量就可以很好地完成这项工作。

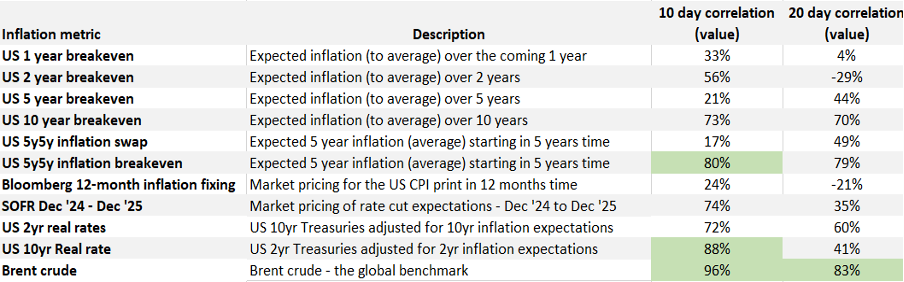

目前,如果我对XAUUSD和市场对未来的通胀预期、美国实际利率以及原油的短期相关性进行分析,我发现它与原油和美国实际利率之间存在最强的正相关关系。和通胀预期的相关性也有提升,但相比之下关系不明显。

这一点很有趣,因为从历史上看,如果美国实际利率上升,尤其是如果美国国债价格上涨导致美元走强,黄金将面临较大的下行风险。但目前情况正好相反。

事实是,黄金完全忽视了对美国利率预期的鹰派重新定价(即美联储降息预期已经降低),而是跟随原油的走势,这表明了大宗商品全面上涨的情况,以及市场参与者对再次浮现的中东以及俄罗斯/乌克兰等地区地缘政治风险进行对冲。

对于基本面交易者来说,这意味着要密切关注布伦特原油的走势,黄金多头理想情况下希望看到布伦特价格突破100美元,以确保势头持续。

然而,和原油的关系能持续多久始终难以预测。我注意到,过热的周三美国核心CPI数据(市场预期月环比上涨0.3%,同比上涨3.7%)可能会导致美联储降息预期被进一步重新定价,美国国债收益率上升,或将重新确立黄金与美国国债收益率的反向关系。

黄金的主要驱动因素变化如此频繁,而且通常并不清楚是什么导致了这种变化,这支持了将注意力从“为什么”转向简单地看待市场行为的观点——忠实于总体的资本流动以定价价格变化。

价格反映了所有已知的消息,并聚合了所有的行为、对冲活动和投机性资金流。在策略中对价格波动做出反应可以使交易变得更加高效。

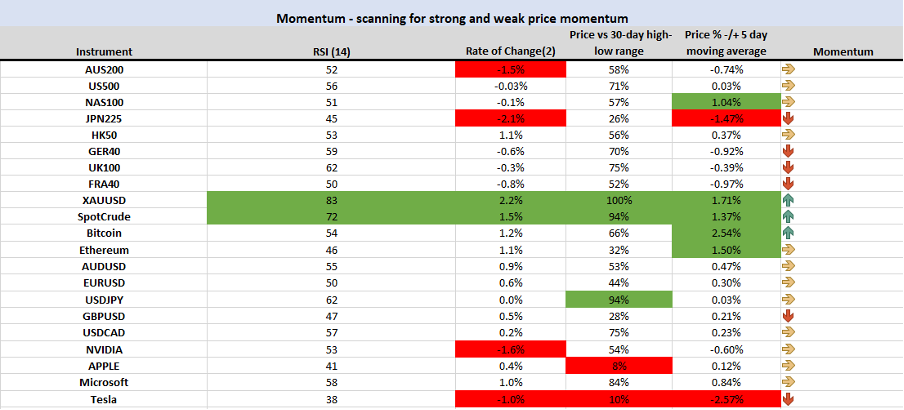

正如我们从这个简单的四因子动量模型中看到的那样,黄金可能是Pepperstone经常交易的市场中最强劲的一个。有人可能会认为黄金已经超买了,这让追涨变得困难,但它之所以如此强劲是有原因的,而且我们还没有看到资金流入黄金ETF的增加。

在如此火爆的市场中,在 4 小时或日线图上建立空头头寸是一项艰难的交易。因此,回调将会很浅,并且可能会提供开启新的多头头寸的机会。

根据相关性来看,我发现多头面临的风险是地缘政治担忧的升温和原油价格的下降。同时,我也意识到如果美国实际利率再次上升,可能会重新引起关注——然而,价格将告诉我们需要知道的一切。

Related articles

Pepperstone不保证这里提供的材料准确、最新或完整,因此不应依赖这些信息。这些信息,无论来自第三方与否,不应被视为推荐;或者买卖的要约;或者购买或出售任何证券、金融产品或工具的邀约;或者参与任何特定的交易策略。它不考虑读者的财务状况或投资目标。我们建议阅读此内容的任何读者寻求自己的建议。未经Pepperstone批准,不得转载或重新分发这些信息。