分析

上周概况

尽管上周的日程安排较为轻松,但有几个值得关注的主题。

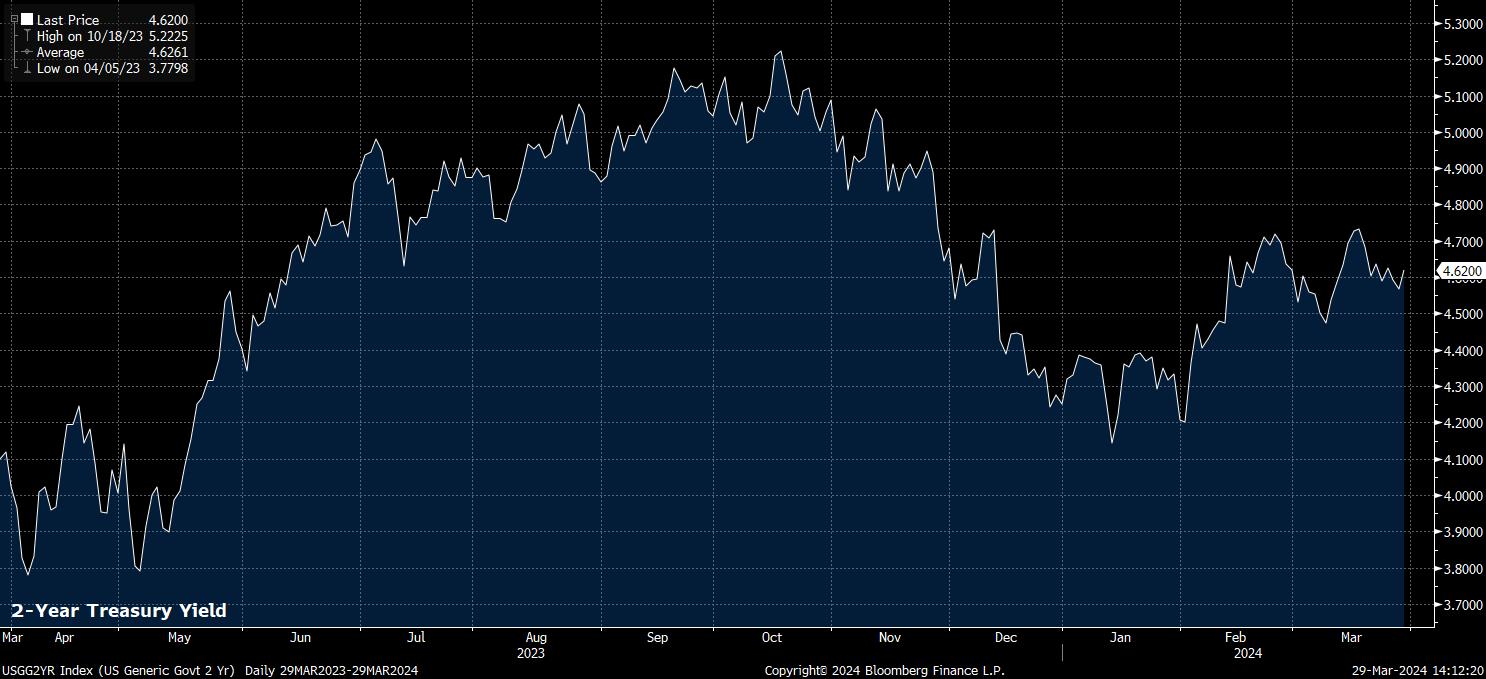

美国方面,美联储理事Waller的讲话引起了大多数参与者的兴趣。作为比较鹰派的FOMC票委之一,他对市场定价和2024年的中值点提出了一些质疑,这都表明今年可能会进行三次25个基点的降息。Waller指出,最近高于预期的通胀数据意味着“更少的降息次数,或者更晚开始宽松”,等待降息的风险“低于过早行动”。

尽管这番措辞显然符合Waller一贯的鹰派立场,但再次强调了目前可能被低估的风险,即如果3月的CPI数据(将于4月10日公布)也高于预期,那么FOMC可能不会加入其他G10央行即将开始的“降息之夏”。虽然鲍威尔主席很大程度上认为一月和二月的通胀报告是受季节因素扭曲的噪音,但如果CPI持续保持高位,那么将越发不容忽视。

与 12 月份的 5 名 FOMC 成员相比,目前只有一名 FOMC 成员的点位于媒体下方,这表明美联储政策面临的风险正日益向鹰派方向倾斜,这对美国国债收益率曲线前端构成了下行风险,从而进一步提升了美元的上行风险。

尽管如此,最新的核心PCE数据——既是美联储首选的通胀衡量指标,也是上周数据的重点——在复活节周五发布时完全符合预期。

月度数据显示,2月核心PCE通胀率环比上升0.3%,低于上个月向上修正的0.5%,年同比增长则从1月上修的2.9%降至2.8%。尽管年化环比数据会呈现出稍微不那么乐观的情况,3个月增长率升至3.5%,6个月增长率升至2.9%,但这更多是受去年几乎为零的核心PCE数据脱离数据集的影响,因此这是一种统计上的特殊情况,目前不太可能引起决策者的实质性关注。

除了上述言论和核心PCE数据外,上周相对缺乏新的催化剂。然而,低于预期的法国和意大利通胀数据确实增加了欧洲央行在 4 月 11 日的会议上进一步鸽派转向的可能性,尽管政策制定者实际上已经预先承诺 6 月降息,进一步谨慎措辞的影响很可能相对有限。

话虽如此,欧洲各国央行越来越倾向于鸽派,因为对美联储前景的风险更明显地偏向鹰派。例如,上周瑞典央行的决定指出,5月可能会进行首次25个基点的降息,而瑞士央行已经在本轮周期实施了 G10 的首次降息,同时有关5月英国央行降息的传言也越来越多。因此,预计欧洲货币(EUR、SEK、CHF、GBP)在未来一段时间内将继续相对疲软地对美元交易。

_Daily_30_2024-03-29_14-11-30.jpg)

不过,更广泛地说,2024 年剩余的时间里,发达市场的货币政策走向仍保持不变——降息即将到来,量化紧缩即将结束,央行的支持性政策再次回归。

总的来说,这意味着风险背景仍然非常有利,因为多头仍然主导着股市,不仅是在华尔街,而且全球范围内,包括全欧洲的斯托克斯600指数、德国的DAX指数、日本的日经225指数,以及加拿大的S&P/TSX 60指数,上周都创下了新高。

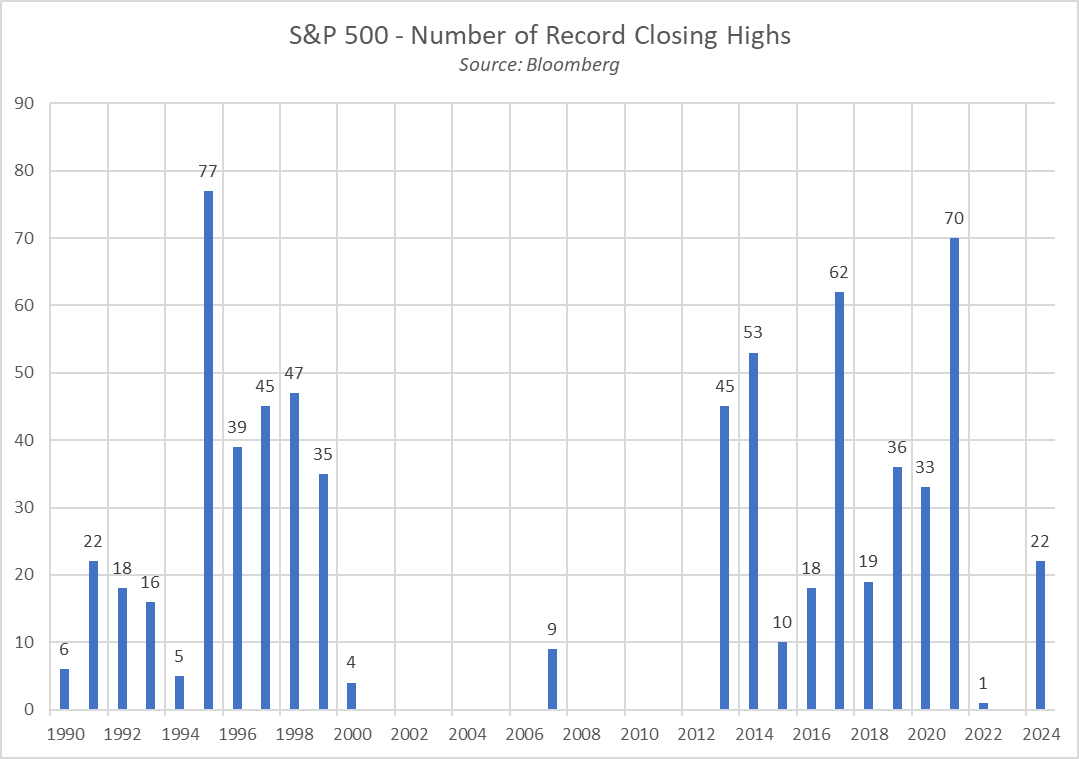

当然,尽管欧洲股市表现略有落后,但最受关注的仍然是美国,标普 500 指数在因假期缩短的一周结束时连续收涨,同时也是今年第22次创下历史新高。

这一连串创纪录收盘表明,牛市持续显示出扩大的迹象,标普500指数的11个板块中已有10个今年以来实现了正收益,而2月底时只有9个板块,1月底时只有5个板块。就成分股而言,构成指数的503只股票中,现在有73%的股票在今年迄今为止实现了正收益,而2月底时只有60%,1月底时只有45%。显然,这一涨势的动力持续增强,而多头在短期内几乎没有放弃控制权的迹象。

从更广泛的角度来看,标普500指数和纳斯达克100指数目前已经连续五个月上涨,2024年第一季度也标志着这两个指数连续第二个季度上涨。鉴于前述的支持性政策背景,股市可能从这里进一步上涨,而从4月12日开始的2024年第一季度财报季将是股票市场的下一个重要考验。

相对较为平静的股票市场氛围也反映在其他资产类别中。

例如,美国国债在收益率曲线上保持稳定交易。在5年期和7年期的国债拍卖表现坚挺,得标利率双双低于预发行收益率后,市场轻松吸纳了中期债务供应,进一步消除了一些对债券发行激增的担忧。

外汇市场也反映出这种相对稳定的态势,尽管美元在其他外汇中继续普遍走强,美元指数连续第三个星期上涨,途中触及6周高位。正如前面提到的,G10外汇领域几乎没有任何货币在增长或收益方面能够超越美元,因此势头应该保持积极,而美元的跌幅相对较浅。

然而,黄金确实显示出了更多生机,过去五个工作日上涨约3%。黄金似乎再次闪耀光芒,受益于固定收益市场相对稳定的环境,触及新的历史高位。

_D_2024-03-29_14-08-51.jpg)

本周展望

经历了上周较为平静的一周后,随着市场度过复活节假期,本周的数据日程将更加密集,充满了事件风险和未知的情况。

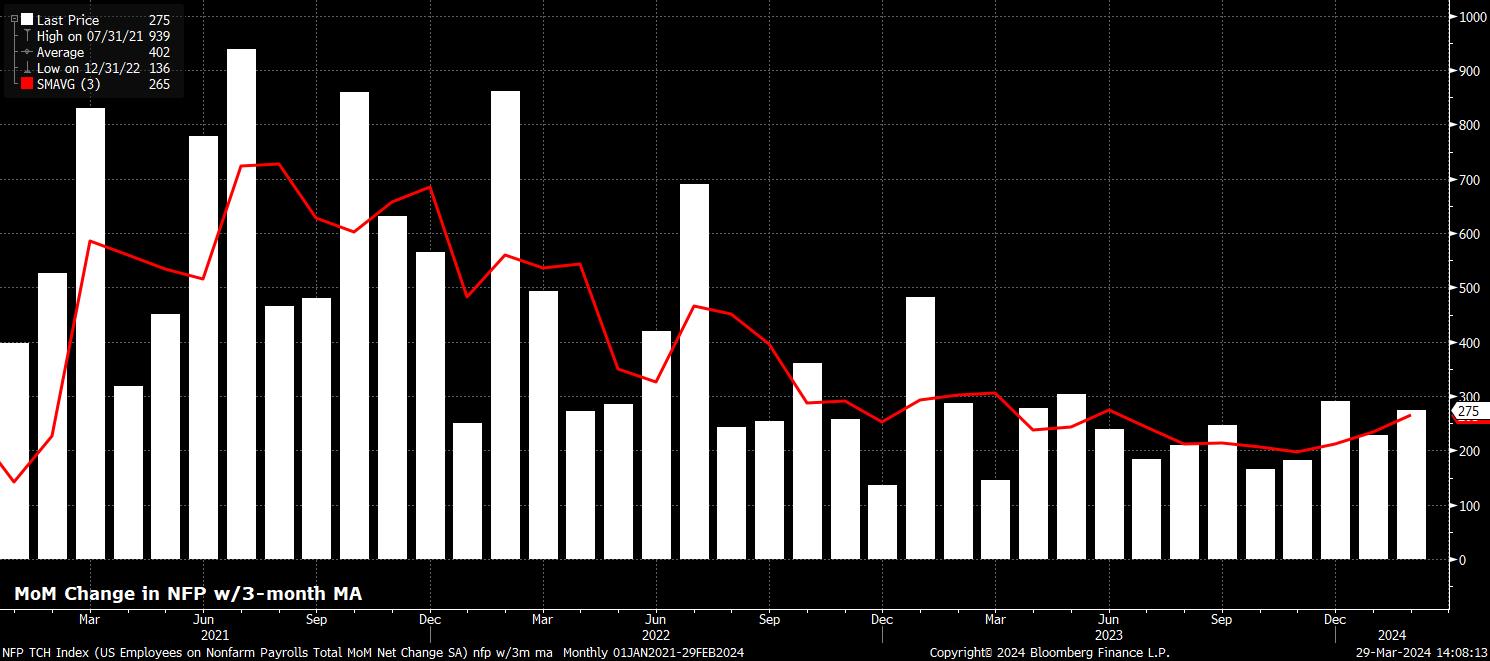

显然,从数据角度来看,周五公布的 3 月份美国就业报告将是重头戏。市场普遍预期当月整体非农就业人数将增长 20.5 万,失业率将保持在 3.9% 不变,而工资增长的环比增速预计将从之前的 0.1% 加快至 0.3%。

然而,从政策角度看,很难想象3月份的就业报告会对市场产生实质性影响,特别是考虑到鲍威尔主席最近已经提到,委员会确实预计今年余下时间力失业率会走高,并且FOMC双重目标的风险正在回到“更好的平衡”。目前,决定首次降息的关键因素仍然是对通胀回归2%目标的“信心”,在这方面,下一个CPI报告(定于4月10日发布)变得非常重要。

尽管如此,对于美联储发言人而言,接下来的一周非常繁忙。美联储将发表9场单独的讲话,其中包括周二纽约联储主席Williams以及周三鲍威尔主席本人的重要讲话。当然,市场将密切关注所有FOMC成员的讲话,以获取有关首次降息时间、委员会在有足够信心开始正常化之前需要看到多少额外数据,以及每一位政策制定者认为什么是今年适当的宽松程度的提示。

其他一些货币政策事件也将受到关注,包括 3 月份澳大利亚央行和欧洲央行会议纪要,其中后者尤其令人感兴趣,因为拉加德及其同事继续迅速朝着 6 月份首次降息的方向迈进。

同样是欧元区,最新的广义通胀数据将于周三公布,预计3月份的“快报”数据将显示广义CPI年同比增长从之前的2.6%放缓至2.5%,而核心指标应该会降低0.1个百分点至同比增长3.0%。与预期一致或更冷的数据将进一步巩固6月份降息的情况,尽管此类结果已经被欧元OIS完全定价。

瑞士本周也将公布通胀数据,其中广义CPI已经稳定在瑞士国家银行目标区间的底部,货币市场正在定价今年年底前进一步降息50个基点,其中包括有四分之三的机会在下次会议上(6月)降息25个基点。

通胀并不是唯一的焦点,随着大多数发达经济体最新一轮 PMI 调查出炉,市场参与者还将关注经济增长方面的最新动态。尽管许多都将是“最终”数据,但美国ISM指数尤为重要,特别是周一的制造业指数,此前 2 月份的报告指出该行业的生产增长速度为近两年来最快。

然而,总的来说,未来一周可能会是一个“鲍威尔和就业报告”的故事;只要两者都不出现令人不快的意外,短期风险的平衡将暂时偏向股票和美元的上涨。

Related articles

此处提供的材料并未按照旨在促进投资研究独立性的法律要求进行准备,因此被视为营销沟通。虽然它并不受到在投资研究传播之前进行交易的任何禁令,但我们不会在向客户提供信息之前谋求任何优势。

Pepperstone并不保证此处提供的材料准确、及时或完整,因此不应依赖于此。无论是来自第三方还是其他来源的信息,都不应被视为建议;或者购买或出售的要约;或是购买或出售任何证券、金融产品或工具的征求;或是参与任何特定交易策略。它并未考虑读者的财务状况或投资目标。我们建议此内容的读者寻求自己的建议。未经Pepperstone批准,不得复制或重新分发此信息。