Giao dịch ngoại hối là gì và bạn có thể giao dịch như thế nào?

Giao dịch ngoại hối là việc trao đổi tiền tệ trên thị trường toàn cầu, nhằm mục đích kiếm lợi nhuận từ những biến động của tỷ giá hối đoái. Các nhà giao dịch mua hoặc bán các cặp tiền tệ dựa trên phân tích thị trường, sử dụng các nền tảng để thực hiện giao dịch

Giao dịch Forex hay giao dịch ngoại hối, là thị trường toàn cầu để mua và bán tiền tệ. Hơn 70 cặp tiền tệ được giao dịch trên toàn cầu trong forex với các nhà giao dịch trao đổi các cặp như EUR/USD, GBP/USD hoặc JPY/USD nhằm mục đích kiếm lợi nhuận từ những thay đổi về tỷ giá hối đoái. Hoạt động 24/5, cho phép giao dịch trên các biến động giá trị tiền tệ dựa trên các yếu tố kinh tế, tin tức và xu hướng thị trường.

Giao dịch Forex không chỉ là học “cách” giao dịch. Một trong những yếu tố quan trọng nhất bị bỏ qua có thể tác động đến lợi nhuận và thua lỗ là “thời điểm” giao dịch. Một nhà giao dịch phải xác định đúng thời điểm để vào và thoát khỏi giao dịch. Động thái đúng đắn vào đúng thời điểm có thể tác động tích cực đến toàn bộ trải nghiệm giao dịch. Tầm quan trọng của giờ giao dịch trong giao dịch Forex không thể được cường điệu hóa.

Thị trường Forex vẫn hoạt động 24 giờ một ngày nhưng có nhiều hơn một số giai đoạn có hoạt động thấp hoặc không có. Có bốn phiên giao dịch chính của thị trường Forex với một số phiên giao dịch chéo. Hoạt động giao dịch trong các phiên giao dịch chéo thường đạt được chất lượng cao và hoạt động thông thường. Các phiên dịch và múi giờ bận rộn nhất để giao dịch giữa các phiên dịch London và New York.

Thời gian phiên giao dịch Forex được chấp nhận chung (sử dụng UTC):

Sydney 2100-0600 (UTC +10 hours)

Tokyo 0000-0900 (UTC +9 hours)

London 0700-1600 (UTC +1 hour)

New York 1200-2100 (UTC -4 hours)

Lợi nhuận và thua lỗ phụ thuộc vào tính biến động và thanh khoản của thị trường, do đó, một nhà giao dịch có thể tăng biên lợi nhuận bằng cách hiểu các phiên giao dịch. Các phiên giao dịch khác nhau cung cấp tính linh hoạt trong việc lựa chọn giờ giao dịch. Do đó, một nhà giao dịch có thể xác định thời điểm tốt nhất để giao dịch theo mục tiêu và sở thích giao dịch.

Phiên giao dịch Sydney cung cấp cho các nhà giao dịch một ý tưởng tốt và ngắn gọn về hướng giao dịch tiềm năng trong tuần. Phiên giao dịch Sydney chồng chéo với phiên giao dịch Tokyo trong vài giờ, dẫn đến hoạt động đạt đỉnh và biến động cao. Phiên giao dịch Tokyo chồng chéo với thời điểm kết thúc phiên giao dịch Sydney và thời điểm bắt đầu phiên giao dịch London. Trong phiên giao dịch này, biến động thị trường và tính thanh khoản ở mức cao hơn, mang đến những cơ hội mới cho các nhà giao dịch.

Trong phiên giao dịch London, khối lượng giao dịch rất lớn và hoạt động thị trường rất cao vì phiên giao dịch này trùng với hai phiên giao dịch ngoại hối quan trọng nhất. Phiên giao dịch London trùng với thời điểm kết thúc phiên giao dịch Tokyo và thời điểm bắt đầu phiên giao dịch New York. Phiên giao dịch New York là phiên giao dịch sôi động và quan trọng nhất trong tất cả các phiên giao dịch. Hoạt động của phiên giao dịch này ảnh hưởng đến giá cả, tính biến động và tính thanh khoản trên toàn cầu. Hầu hết các nhà giao dịch giao dịch trong các phiên giao dịch trùng nhau để hưởng lợi từ các điều kiện khác nhau mà mỗi phiên giao dịch cung cấp.

Giao dịch ngoại hối diễn ra như thế nào?

Giao dịch ngoại hối hoạt động bằng cách mua một loại tiền tệ và bán một loại tiền tệ khác cùng lúc trên thị trường ngoại hối. Sau đây là một phân tích đơn giản:

- Cặp tiền tệ: Giao dịch bao gồm việc mua một loại tiền tệ và bán cặp tiền tệ còn lại (ví dụ: EUR/USD).

- Tỷ giá hối đoái: Tỷ giá mà một loại tiền tệ được trao đổi với một loại tiền tệ khác quyết định lợi nhuận hoặc thua lỗ.

- Lệnh thị trường: Lệnh thị trường hoặc lệnh giới hạn được đặt để mua hoặc bán tiền tệ theo giá hiện tại hoặc giá đã chỉ định.

- Thực hiện: Lệnh được thực hiện thông qua một nền tảng giao dịch và các nhà giao dịch theo dõi các vị thế để quản lý rủi ro và lợi nhuận.

- Đòn bẩy: Đòn bẩy kiểm soát các vị thế lớn hơn với số vốn nhỏ hơn, khuếch đại cả lợi nhuận và thua lỗ tiềm ẩn.

- Phân tích: Các nhà giao dịch sử dụng phân tích kỹ thuật (biểu đồ, chỉ báo) và phân tích cơ bản (dữ liệu kinh tế, tin tức) để đưa ra quyết định sáng suốt.

Cặp tiền tệ Forex là gì?

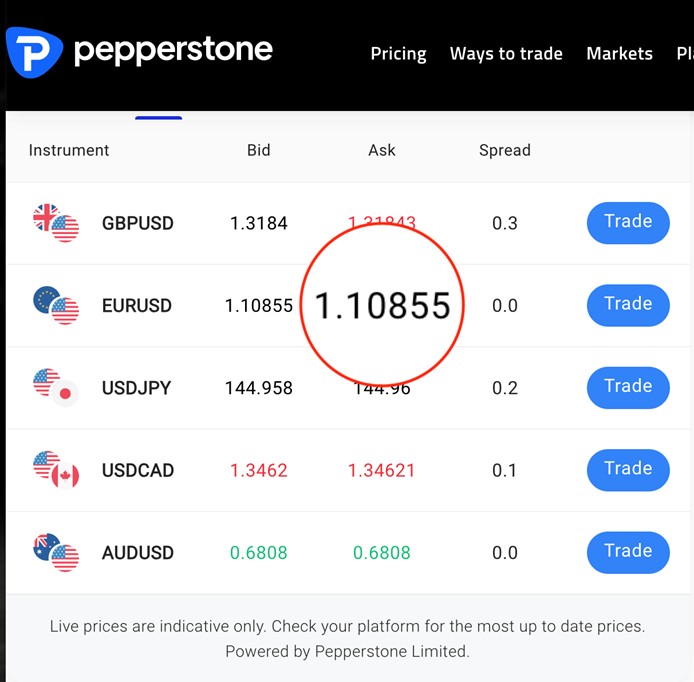

Một cặp ngoại hối là báo giá của hai loại tiền tệ trên thị trường ngoại hối, thể hiện giá trị hợp lý tương đối của chúng. Loại tiền tệ đầu tiên là tiền tệ cơ sở và loại tiền tệ thứ hai là tiền tệ báo giá. Hình ảnh bên dưới cho thấy cần 1,10855 USD để mua một EUR:

Tiền tệ cơ sở và tiền tệ định giá là gì?

Như đã đề cập ở trên, trong một cặp ngoại hối, đồng tiền cơ sở là đồng tiền đầu tiên được niêm yết và là đồng tiền được mua hoặc bán. Đồng tiền định giá là đồng tiền thứ hai và biểu thị số lượng cần thiết để mua một đơn vị đồng tiền cơ sở. Ví dụ, trong cặp EUR/USD, EUR là đồng tiền cơ sở và USD là đồng tiền định giá. Nếu cặp EUR/USD được định giá ở mức 1,1100, điều đó có nghĩa là 1 EUR có thể đổi được 1,11 USD. Trong cặp USD/JPY, đồng tiền cơ sở là USD và đồng tiền định giá là JPY. Nếu cặp tiền được định giá ở mức 144,00, điều đó có nghĩa là 1 USD có thể đổi được 144,00 JPY.

PIP trong ngoại hối là gì?

PIP, hay "Percentage In Point", là đơn vị nhỏ nhất của biến động giá trong giao dịch ngoại hối. Nó thường biểu thị chữ số thập phân thứ tư trong báo giá của một cặp tiền tệ (0,0001). Ví dụ, trong cặp EUR/USD, biến động từ 1,1050 đến 1,1051 bằng một PIP. PIP giúp đo lường lợi nhuận và thua lỗ và chuẩn hóa các thay đổi về giá trị tiền tệ.

Lot trong giao dịch ngoại hối là gì?

Trong giao dịch ngoại hối, lot là đơn vị đo lường chuẩn hóa cho số lượng tiền tệ được giao dịch. Có bốn loại lot chính:

Một lot chuẩn của đồng tiền cơ sở sẽ là 110.760 đơn vị hoặc 110.760 đô la nếu bạn mua EUR/USD khi tỷ giá hối đoái là 1,1076 đô la, giá trị của một euro. Biến động một pip cho một lot chuẩn (100.000 đơn vị) thường tương ứng với sự thay đổi 10 đô la. Một nhà giao dịch sẽ kiếm được lợi nhuận là 10 pip hoặc 100 đô la nếu tỷ giá hối đoái của cặp EUR/USD di chuyển từ 1,1076 đến 1,1086. Giao dịch theo lot giúp chuẩn hóa và quản lý khối lượng giao dịch, ảnh hưởng đến quy mô vị thế và lợi nhuận hoặc thua lỗ tiềm năng.

Kích thước lô ảnh hưởng đến giá trị pip như thế nào

Sử dụng kích thước lô 100.000 đơn vị (chuẩn), sau đây là các ví dụ về cách nó ảnh hưởng đến giá trị pip:

USD/JPY theo tỷ giá hối đoái 144,90: (.01 / 144,90) x 100.000 = 6,90 đô la cho mỗi pip

USD/CHF theo tỷ giá hối đoái 1,1791: (.0001 / 1,1791 x 100.000 = 8,48 đô la cho mỗi pip

Trong trường hợp đồng đô la Mỹ không được trích dẫn trước, công thức sẽ hơi khác một chút:

EUR/USD theo tỷ giá hối đoái 1,1080: (.0001 / 1,1080) x 100.000 = 9,03 x 1,1080 = 9,9999 đô la làm tròn sẽ là 10 đô la cho mỗi pip

GBP/USD theo tỷ giá hối đoái 1,3170: (.0001 / 1,3170) x 100.000 = 7,59 x 1,3170 = 9,9999 đô la làm tròn sẽ là 10 đô la cho mỗi pip.

Các nhà môi giới có thể có quy ước khác nhau để tính giá trị pip so với kích thước lô nhưng sẽ quảng cáo giá trị pip cho loại tiền tệ được giao dịch tại bất kỳ thời điểm nào. Khi thị trường biến động, giá trị pip cũng sẽ biến động tùy thuộc vào loại tiền tệ được giao dịch.

Lợi ích của giao dịch ngoại hối là gì?

Giao dịch ngoại hối mang lại một số lợi ích:

Thị trường 24 giờ: Hoạt động suốt ngày đêm, cho phép giao dịch bất kỳ lúc nào trong tuần.

Thanh khoản cao: Các cặp tiền tệ chính có tính thanh khoản cao, giúp dễ dàng vào và thoát khỏi các vị thế. Khối lượng giao dịch hàng ngày vượt quá 7 nghìn tỷ đô la, khiến đây trở thành thị trường tài chính thanh khoản nhất thế giới. Điều này cho phép thực hiện giao dịch dễ dàng và trượt giá tối thiểu.

Đòn bẩy: Cho phép kiểm soát các vị thế lớn hơn với số vốn nhỏ hơn, có khả năng tăng lợi nhuận nhưng cũng có thể thua lỗ.

Nhiều cơ hội: Tiếp cận các thị trường toàn cầu và nhiều cặp tiền tệ khác nhau mang lại nhiều cơ hội giao dịch:

Các cặp tiền tệ phụ phổ biến nhất:

1. EUR/GBP: Euro/Bảng Anh

2. EUR/AUD: Euro/Đô la Úc

3. GBP/JPY: Bảng Anh/Yên Nhật

4. EUR/JPY: Euro/Yên Nhật

5. NZD/JPY: Đô la New Zealand/Yên Nhật

6. GBP/CAD: Bảng Anh/Đô la Canada

7. CHF/JPY: Franc Thụy Sĩ/Yên Nhật

8. AUD/JPY: Đô la Úc/Yên Nhật

Các cặp tiền tệ ngoại lai phổ biến nhất:

1. USD/TRY: Đô la Mỹ/Lira Thổ Nhĩ Kỳ

2. USD/ZAR: Đô la Mỹ/Rand Nam Phi

3. EUR/TRY: Euro/Lira Thổ Nhĩ Kỳ

4. USD/SGD: Đô la Mỹ/Đô la Singapore

5. USD/HKD: Đô la Mỹ/Đô la Hồng Kông

6. USD/MXN: Đô la Mỹ/Peso Mexico

7. USD/SEK: Đô la Mỹ/Krona Thụy Điển

8. USD/THB: Đô la Mỹ/Bạt Thái Lan

9. EUR/ZAR: Euro/Rand Nam Phi

10. GBP/SEK: Bảng Anh/Krona Thụy Điển

Các cặp tiền tệ nhỏ bao gồm các loại tiền tệ chính không được ghép với USD, trong khi các cặp tiền tệ ngoại lai bao gồm một loại tiền tệ chính được ghép với một loại tiền tệ từ một nền kinh tế nhỏ hơn hoặc mới nổi.

Chi phí giao dịch thấp: Thông thường, giao dịch ngoại hối liên quan đến phí hoa hồng thấp hoặc không có, với chi phí được nhúng trong chênh lệch giá mua/bán.

Khả năng truy cập: Nhiều nền tảng trực tuyến như TradingView cung cấp khả năng truy cập dễ dàng và giao diện thân thiện với người dùng cho các nhà giao dịch ở mọi cấp độ.

Rủi ro khi giao dịch ngoại hối là gì?

Giao dịch ngoại hối có một số rủi ro:

Rủi ro đòn bẩy: Đòn bẩy cao có thể khuếch đại tổn thất, có khả năng vượt quá khoản đầu tư ban đầu.

Biến động thị trường: Biến động giá đột ngột có thể dẫn đến tổn thất đáng kể, đặc biệt là trong các thị trường biến động.

Rủi ro đối tác: Rủi ro nhà môi giới vỡ nợ hoặc gặp phải các vấn đề kỹ thuật trong các thị trường biến động nhanh (đặc biệt là khi thị trường ngoại hối trải qua mức độ biến động cao bất thường kết hợp với giao dịch lớn bất thường).

Rủi ro kinh tế: Giá trị tiền tệ bị ảnh hưởng bởi các sự kiện kinh tế toàn cầu, có thể dẫn đến những biến động khó lường.

Rủi ro lãi suất: Những thay đổi về lãi suất của các ngân hàng trung ương có thể tác động đến giá tiền tệ và sự ổn định của thị trường.

Rủi ro chính trị: Các sự kiện địa chính trị hoặc bất ổn có thể gây ra những biến động đột ngột và đáng kể trên thị trường.

Rủi ro giao dịch quá mức: Giao dịch quá mức hoặc các quyết định theo cảm xúc có thể dẫn đến những khoản lỗ đáng kể.

Quản lý rủi ro hiệu quả và một chiến lược giao dịch được nghiên cứu kỹ lưỡng là điều cần thiết để giảm thiểu những rủi ro này.

Điều gì tác động tới thị trường ngoại hối?

Thị trường ngoại hối chịu ảnh hưởng của một số yếu tố chính:

Các chỉ số kinh tế: Các báo cáo như GDP, dữ liệu việc làm, tỷ lệ lạm phát và sản lượng sản xuất tác động đến giá trị tiền tệ. Hiệu suất kinh tế mạnh mẽ thường củng cố một loại tiền tệ.

Chính sách của Ngân hàng Trung ương/Lãi suất: Các hành động và tuyên bố của các ngân hàng trung ương, bao gồm nới lỏng định lượng hoặc thắt chặt tiền tệ, tác động đến giá trị tiền tệ. Lãi suất cao hơn thường thu hút đầu tư nước ngoài, thúc đẩy giá trị của một loại tiền tệ, trong khi lãi suất thấp hơn có thể làm suy yếu nó.

Các sự kiện địa chính trị: Sự ổn định chính trị, bầu cử và căng thẳng địa chính trị có thể gây ra những biến động đáng kể trên thị trường. Brexit là một ví dụ chính về một sự kiện địa chính trị tác động đến giao dịch ngoại hối. Quyết định rời khỏi EU của Vương quốc Anh đã gây ra sự biến động đáng kể đối với GBP, với giá trị của nó dao động mạnh dựa trên kết quả đàm phán, diễn biến chính trị và dự báo kinh tế liên quan đến quá trình rời khỏi.

Tâm lý thị trường: Nhận thức của các nhà giao dịch và các yếu tố tâm lý, bao gồm tin đồn và tin tức trên thị trường, ảnh hưởng đến biến động tiền tệ.

Thương mại và dòng vốn: Những thay đổi trong cán cân thương mại và mức đầu tư nước ngoài có thể ảnh hưởng đến cung và cầu tiền tệ. Thặng dư thương mại làm tăng nhu cầu đối với đồng tiền của một quốc gia, củng cố đồng tiền đó, trong khi thâm hụt làm đồng tiền đó suy yếu. Tương tự như vậy, dòng vốn đầu tư nước ngoài lớn vào sẽ thúc đẩy giá trị của đồng tiền, trong khi dòng vốn chảy ra có thể dẫn đến mất giá.

Sự kiện toàn cầu: Thiên tai, đại dịch và các sự kiện quốc tế lớn có thể tạo ra sự biến động trên thị trường ngoại hối. Đại dịch Covid-19 làm gia tăng sự biến động của thị trường ngoại hối, với các loại tiền tệ biến động do bất ổn kinh tế, lệnh phong tỏa và sự thay đổi trong thương mại toàn cầu. Các loại tiền tệ trú ẩn an toàn như USD và JPY ban đầu tăng vọt, trong khi các loại tiền tệ khác lại suy yếu. Các biện pháp kích thích của các ngân hàng trung ương và việc cắt giảm lãi suất tiếp tục ảnh hưởng đến tiền tệ, tạo ra cả rủi ro và cơ hội cho các nhà giao dịch.

Tôi cần biết những thuật ngữ ngoại hối quan trọng nào?

Vị thế: Một giao dịch mở trên thị trường.

Đòn bẩy: Vay tiền để kiểm soát một vị thế lớn hơn.

Ký quỹ: Số tiền cần thiết để mở và duy trì một vị thế đòn bẩy.

Pips: Biến động giá nhỏ nhất trong một cặp tiền tệ.

Tỷ giá hối đoái: Giá mà một loại tiền tệ được trao đổi với một loại tiền tệ khác.

Tiền tệ cơ sở: Loại tiền tệ đầu tiên trong một cặp, được mua hoặc bán.

Tiền tệ báo giá: Loại tiền tệ thứ hai trong một cặp, được sử dụng để định giá loại tiền tệ cơ sở.

Giá Bid: Giá mà bạn có thể bán một loại tiền tệ.

Giá Ask: Giá mà bạn có thể mua một loại tiền tệ.

Mức chênh lệch: Chênh lệch giữa giá chào mua và giá chào bán.

Cặp tiền tệ chính: Các cặp tiền tệ được giao dịch nhiều nhất, bao gồm cả USD.

Cặp tiền tệ ngoại lai: Các cặp tiền tệ bao gồm một loại tiền tệ chính và một loại tiền tệ từ một nền kinh tế đang phát triển.

Lệnh dừng-giới hạn: Lệnh mua hoặc bán khi đạt đến một mức giá cụ thể, nhưng chỉ trong giới hạn đã đặt.

Lệnh dừng lỗ: Lệnh tự động đóng giao dịch ở mức giá đã đặt để hạn chế thua lỗ.

Tôi có thể bắt đầu giao dịch ngoại hối như thế nào?

Để bắt đầu giao dịch ngoại hối, hãy cân nhắc các bước sau:

- Đào tạo: Tìm hiểu những điều cơ bản về giao dịch ngoại hối, bao gồm thuật ngữ, chiến lược và động lực thị trường.

- Chọn một nhà môi giới đáng tin cậy: Chọn một nhà môi giới ngoại hối có uy tín với các đánh giá tốt, chênh lệch thấp và hỗ trợ khách hàng mạnh mẽ. Xem đánh giá của bên thứ ba về các dịch vụ của Pepperstone.

- Mở tài khoản giao dịch: Đăng ký tài khoản giao dịch với nhà môi giới đã chọn, chọn loại tài khoản phù hợp với nhu cầu cần thiết.

- Nạp tiền: Nạp tiền vào tài khoản với số tiền có thể chấp nhận được để chịu rủi ro.

- Tải xuống các nền tảng giao dịch: Cài đặt nền tảng giao dịch của nhà môi giới (như MetaTrader 4 hoặc 5) để thực hiện giao dịch và phân tích thị trường.

- Lập kế hoạch giao dịch: Tạo chiến lược dựa trên phân tích kỹ thuật và cơ bản, bao gồm các quy tắc quản lý rủi ro.

- Bắt đầu giao dịch: Bắt đầu với giao dịch demo để thực hành mà không cần mạo hiểm với tiền thật. Khi đã tự tin, hãy bắt đầu giao dịch bằng tiền thật.

- Theo dõi và điều chỉnh: Liên tục xem xét các giao dịch, cập nhật tin tức thị trường và điều chỉnh chiến lược khi cần thiết.

Một nhà môi giới ngoại hối làm gì?

Một nhà môi giới ngoại hối như Pepperstone hoạt động như một trung gian giữa các nhà giao dịch và thị trường ngoại hối. Các chức năng chính bao gồm:

Tiếp cận thị trường: Cung cấp nền tảng cho các nhà giao dịch mua và bán các cặp tiền tệ.

Thực hiện lệnh: Tạo điều kiện thuận lợi cho việc thực hiện các lệnh mua và bán trên thị trường.

Đòn bẩy: Cung cấp đòn bẩy, cho phép các nhà giao dịch kiểm soát các vị thế lớn hơn với số vốn nhỏ hơn.

Chênh lệch giá và hoa hồng: Kiếm doanh thu thông qua chênh lệch giá (chênh lệch giữa giá mua và giá bán) và/hoặc hoa hồng.

Dữ liệu thị trường: Cung cấp báo giá thị trường, biểu đồ và tin tức theo thời gian thực.

Quản lý tài khoản: Quản lý các tài khoản giao dịch, bao gồm tiền gửi, tiền rút và cài đặt tài khoản.

Hỗ trợ khách hàng: Cung cấp hỗ trợ về các vấn đề giao dịch, quản lý tài khoản và hỗ trợ kỹ thuật.

Giáo dục và công cụ: Cung cấp các nguồn tài nguyên giáo dục, công cụ giao dịch và phân tích để giúp các nhà giao dịch đưa ra quyết định sáng suốt.

Câu hỏi thường gặp về giao dịch Forex

Giao dịch ngoại hối có diễn ra 24 giờ không?

Giao dịch ngoại hối hoạt động 24 giờ một ngày, năm ngày một tuần. Thị trường mở cửa vào sáng Thứ Hai tại Sydney và đóng cửa vào tối Thứ Sáu tại New York, cho phép giao dịch liên tục trên nhiều trung tâm tài chính toàn cầu khác nhau. Khả năng hoạt động 24/7 này phù hợp với nhiều múi giờ và lịch trình giao dịch khác nhau.

Có những chiến lược giao dịch ngoại hối nào?

Có một số chiến lược giao dịch ngoại hối phổ biến cần cân nhắc:

Giao dịch trong ngày: Mua và bán tiền tệ trong cùng một ngày giao dịch để tận dụng các biến động giá ngắn hạn.

Giao dịch theo xu hướng: Giữ các vị thế trong nhiều ngày hoặc nhiều tuần để hưởng lợi từ các biến động hoặc xu hướng thị trường dự kiến.

Giao dịch lướt sóng: Thực hiện nhiều giao dịch nhỏ trong ngày để nắm bắt những thay đổi nhỏ về giá và tích lũy lợi nhuận nhỏ. Giao dịch thường xuyên làm tăng chi phí giao dịch và các biến động nhỏ của thị trường có thể nhanh chóng đảo ngược, dẫn đến thua lỗ có thể lớn hơn lợi nhuận dự kiến.

Theo xu hướng: Xác định và giao dịch theo hướng của xu hướng thị trường đang thịnh hành, sử dụng các chỉ báo như đường trung bình động.

Giao dịch theo phạm vi: Giao dịch trong phạm vi giá xác định bằng cách mua ở mức hỗ trợ và bán ở mức kháng cự.

Giao dịch đột phá: Tham gia giao dịch khi giá vượt ra khỏi phạm vi hoặc mô hình xác định, dự đoán một động thái giá đáng kể theo hướng thịnh hành.

Giao dịch chênh lệch lãi suất: Khai thác chênh lệch lãi suất giữa hai loại tiền tệ, bằng cách mua loại tiền tệ có lãi suất cao hơn và bán loại tiền tệ có lãi suất thấp hơn.

Giao dịch theo vị thế: Thực hiện các vị thế dài hạn dựa trên phân tích cơ bản và xu hướng thị trường rộng hơn, giữ các giao dịch trong nhiều tuần đến nhiều tháng.

Giao dịch theo tin tức: Thực hiện giao dịch dựa trên các bản tin kinh tế và tác động dự kiến

Phân tích kỹ thuật: Sử dụng biểu đồ và chỉ báo kỹ thuật để dự đoán biến động giá trong tương lai dựa trên dữ liệu và mô hình lịch sử.

Các nhà giao dịch ngoại hối kiếm tiền như thế nào?

Các nhà giao dịch ngoại hối kiếm tiền bằng cách tận dụng sự biến động của tỷ giá hối đoái. Họ thực hiện điều này bằng cách áp dụng các chiến lược sau:

Mua thấp, bán cao (dài hạn): Các nhà giao dịch mua một cặp tiền tệ khi họ kỳ vọng giá trị của nó sẽ tăng và bán khi họ dự đoán giá giảm, hưởng lợi từ chênh lệch giữa giá mua và giá bán. Rủi ro: Điều kiện thị trường có thể thay đổi bất ngờ, dẫn đến thua lỗ nếu cặp tiền tệ giảm thay vì tăng.

Bán cao, mua thấp (bán khống): Các nhà giao dịch bán một cặp tiền tệ khi họ kỳ vọng đồng tiền cơ sở sẽ giảm, sau đó mua lại sau khi họ dự đoán giá sẽ đảo chiều, nhằm mục đích tận dụng lợi thế từ những thay đổi về giá. Rủi ro: Nếu đồng tiền tăng giá thay vì giảm, các nhà giao dịch có thể phải chịu tổn thất đáng kể khi mua lại đồng tiền.

Đòn bẩy: Khi sử dụng đòn bẩy, các nhà giao dịch kiểm soát các vị thế lớn hơn với số vốn nhỏ hơn, điều này có thể khuếch đại cả kết quả tích cực và tiêu cực. Rủi ro: Mặc dù đòn bẩy có thể khuếch đại lợi nhuận, nhưng nó cũng làm tăng khả năng chịu lỗ, có khả năng dẫn đến lệnh gọi ký quỹ hoặc mất toàn bộ tài khoản giao dịch.

Chênh lệch lãi suất: Trong giao dịch chênh lệch lãi suất, các nhà giao dịch tập trung vào chênh lệch lãi suất giữa hai loại tiền tệ, mua loại có tỷ giá cao hơn và bán loại có tỷ giá thấp hơn. Rủi ro: Những thay đổi đột ngột về lãi suất hoặc mất giá tiền tệ có thể phủ nhận lợi nhuận tiềm năng, dẫn đến thua lỗ.

Chênh lệch giá: Chiến lược này liên quan đến việc khai thác sự chênh lệch giá của cùng một cặp tiền tệ trên các thị trường hoặc nhà môi giới khác nhau. Rủi ro: Khoảng cách giá có thể nhanh chóng thu hẹp và chi phí giao dịch hoặc sự chậm trễ trong quá trình thực hiện có thể làm xói mòn lợi nhuận tiềm năng.

Giao dịch theo xu hướng và dao động: Các nhà giao dịch phân tích xu hướng thị trường và biến động giá, tham gia và thoát khỏi các giao dịch dựa trên hành vi thị trường ngắn hạn hoặc dài hạn, nhằm mục đích nắm bắt những thay đổi giá thuận lợi. Rủi ro: Xu hướng thị trường có thể đảo ngược bất ngờ, dẫn đến tổn thất không lường trước được nếu các giao dịch không được quản lý đúng cách.

Các tín hiệu ngoại hối cơ bản là gì?

Tín hiệu forex cơ bản là các công cụ hoặc chỉ báo được sử dụng để xác định các cơ hội giao dịch tiềm năng. Một số loại chính cần xem xét:

Đường trung bình động: Đường trung bình trong các khoảng thời gian cụ thể (ví dụ: 50 ngày và/hoặc 200 ngày) giúp làm mịn dữ liệu giá để xác định xu hướng và điểm đảo chiều tiềm năng.

Chỉ số sức mạnh tương đối (RSI): Đo tốc độ và tỷ lệ thay đổi của giá để xác định điều kiện mua quá mức hoặc bán quá mức.

MACD (Đường trung bình động hội tụ phân kỳ): Một chỉ báo động lượng theo xu hướng cho thấy mối quan hệ giữa hai đường trung bình động của một cặp tiền tệ.

Dải Bollinger: Bao gồm một dải giữa (đường trung bình động) và hai dải ngoài (thường là 2 độ lệch chuẩn) biểu thị mức độ biến động và giá tiềm năng để đảo chiều.

Đường xu hướng: Các đường được vẽ trên biểu đồ để kết nối các mức cao hoặc thấp đáng kể, giúp xác định hướng và sức mạnh của xu hướng.

Mức hỗ trợ và kháng cự: Các đường ngang đánh dấu các mức giá mà cặp tiền tệ trước đây gặp khó khăn khi di chuyển lên trên (kháng cự) hoặc xuống dưới (hỗ trợ).

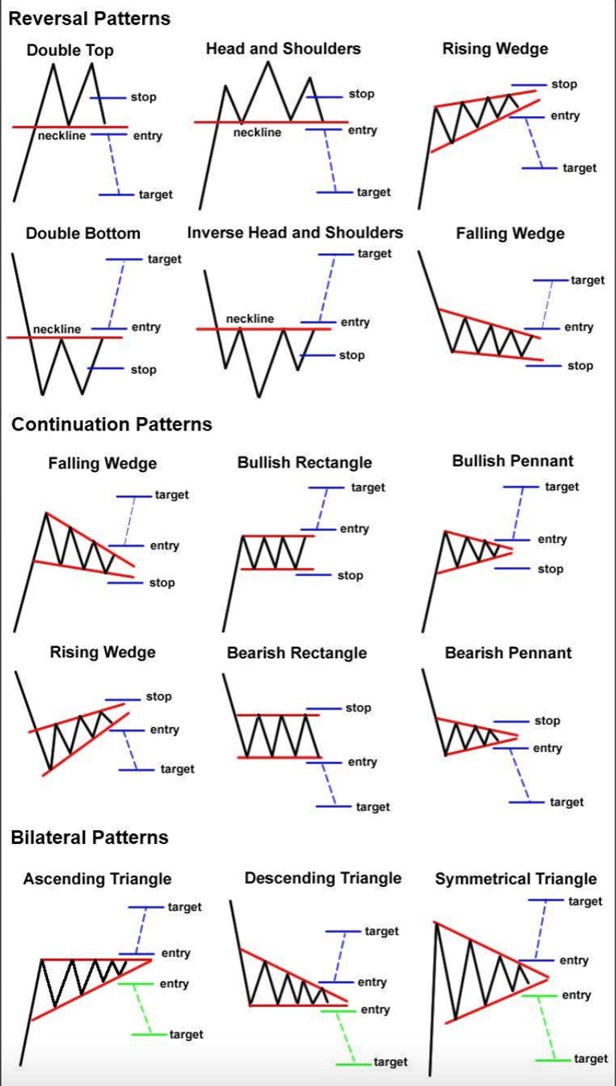

Các mẫu biểu đồ: Các hình dạng như đầu và vai, đỉnh/đáy kép và tam giác biểu thị xu hướng thị trường tiềm năng và sự đảo chiều. (xem bên dưới)

Nguồn: Đào tạo giao dịch

Tài liệu được cung cấp ở đây không được chuẩn bị theo các yêu cầu pháp lý được thiết kế để thúc đẩy tính độc lập của nghiên cứu đầu tư và do đó được coi là một phương tiện truyền thông tiếp thị. Mặc dù không phải tuân theo bất kỳ lệnh cấm nào đối với việc giao dịch trước khi phổ biến nghiên cứu đầu tư, chúng tôi sẽ không tìm cách tận dụng bất kỳ lợi thế nào trước khi cung cấp cho khách hàng của mình.

Pepperstone không tuyên bố rằng tài liệu được cung cấp ở đây là chính xác, cập nhật hoặc đầy đủ, và do đó không nên được coi là như vậy. Thông tin, cho dù từ bên thứ ba hay không, không được coi là khuyến nghị; hoặc lời đề nghị mua hoặc bán; hoặc chào mời mua hoặc bán bất kỳ chứng khoán, sản phẩm hoặc công cụ tài chính nào; hoặc tham gia vào bất kỳ chiến lược giao dịch cụ thể nào. Nó không tính đến tình hình tài chính hoặc mục tiêu đầu tư của người đọc. Chúng tôi khuyên bất kỳ người đọc nào của nội dung này nên tìm lời khuyên của riêng họ. Nếu không có sự chấp thuận của Pepperstone, việc sao chép hoặc phân phối lại thông tin này là không được phép.