การเทรดฟอเร็กซ์คืออะไร?

การเทรดฟอเร็กซ์คือการแลกเปลี่ยนสกุลเงินในตลาดโลก โดยมุ่งหวังที่จะทำกำไรจากความผันผวนของอัตราแลกเปลี่ยน เทรดเดอร์ซื้อหรือขายคู่สกุลเงินตามการวิเคราะห์ตลาด โดยใช้แพลตฟอร์มในการดำเนินการเทรด

การเทรดฟอเร็กซ์ หรือการเทรดแลกเปลี่ยนเงินตราต่างประเทศ เป็นตลาดโลกสำหรับการซื้อขายสกุลเงิน โดยมีการซื้อขายคู่สกุลเงินมากกว่า 70 คู่ทั่วโลกในฟอเร็กซ์ เทรดเดอร์จะแลกเปลี่ยนคู่สกุลเงิน เช่น EUR/USD, GBP/USD หรือ JPY/USD โดยมุ่งหวังที่จะทำกำไรจากการเปลี่ยนแปลงในอัตราแลกเปลี่ยน ฟอเร็กซ์เปิดทำการ 24 ชั่วโมงใน 5 วันทำการ ทำให้สามารถเทรดตามความผันผวนของมูลค่าสกุลเงินที่ขึ้นอยู่กับปัจจัยทางเศรษฐกิจ ข่าวสาร และแนวโน้มของตลาดได้ตลอด

การเทรดฟอเร็กซ์ไม่ได้มีแค่การเรียนรู้ “วิธี” เทรดเท่านั้น แต่หนึ่งในปัจจัยที่สำคัญและมักถูกมองข้าม ซึ่งสามารถส่งผลต่อกำไรและขาดทุนคือ “เมื่อใด” ที่ควรเทรด เทรดเดอร์ต้องระบุช่วงเวลาที่เหมาะสมในการเข้าหรือออกจากการเทรด การเคลื่อนไหวที่ถูกต้องในเวลาที่เหมาะสมสามารถส่งผลดีต่อประสบการณ์การเทรดโดยรวม ดังนั้นช่วงเวลาตลาดฟอเร็กซ์เปิดทำการจึงสำคัญ

ตลาดฟอเร็กซ์ยังคงเปิดทำการ 24 ชั่วโมงต่อวัน แต่มีช่วงเวลาที่มีการเคลื่อนไหวต่ำหรือไม่มีการเคลื่อนไหวมากนัก ตลาดฟอเร็กซ์หลักมี 4 ช่วงเวลา โดยบางช่วงเวลามีการทับซ้อนกัน กิจกรรมการเทรดในช่วงเวลาที่ทับซ้อนมักจะอยู่ในระดับสูงสุดเมื่อเปรียบเทียบกับกิจกรรมปกติ ช่วงเวลาที่มีการเทรดหนาแน่นที่สุดและโซนเวลาที่ควรเทรดคือระหว่างช่วงเวลาลอนดอนและนิวยอร์ก

เวาช่วงการเทรดฟอเร็กซ์ที่ได้รับการยอมรับทั่วไป (ใช้เวลา UTC):

ซิดนีย์ 21:00-06:00 (UTC +10 ชั่วโมง)

โตเกียว 00:00-09:00 (UTC +9 ชั่วโมง)

ลอนดอน 07:00-16:00 (UTC +1 ชั่วโมง)

นิวยอร์ก 12:00-21:00 (UTC -4 ชั่วโมง)

กำไรและขาดทุนขึ้นอยู่กับความผันผวนและสภาพคล่องของตลาด ดังนั้นเทรดเดอร์สามารถเพิ่มกำไรได้โดยการเข้าใจช่วงเวลาตลาด ช่วงเวลาตลาดที่แตกต่างกันให้ความยืดหยุ่นในการเลือกเวลาการเทรด ดังนั้นเทรดเดอร์สามารถกำหนดเวลาที่ดีที่สุดในการเทรดตามเป้าหมายและความชอบในการเทรดของตน

ช่วงเวลาซิดนีย์ช่วยให้เทรดเดอร์ได้แนวทางสั้นๆ ที่ดีเกี่ยวกับทิศทางการเทรดในช่วงรายสัปดาห์ ช่วงเวลาซิดนีย์ทับซ้อนกับช่วงเวลาโตเกียวเป็นเวลาหลายชั่วโมง ซึ่งทำให้เกิดกิจกรรมสูงสุดและความผันผวนสูง ช่วงเวลาโตเกียวทับซ้อนกับตอนท้ายของช่วงเวลาซิดนีย์และเริ่มต้นช่วงเวลาลอนดอน ในช่วงเวลานี้ ความผันผวนและสภาพคล่องของตลาดอยู่ในระดับสูง ซึ่งมอบโอกาสใหม่ๆ ให้กับเทรดเดอร์

ในช่วงเวลาลอนดอน ปริมาณการเทรดมีนัยสำคัญ และกิจกรรมในตลาดสูงมาก เนื่องจากช่วงเวลานี้ทับซ้อนกับสองช่วงเวลาที่สำคัญที่สุดในตลาดฟอเร็กซ์ ช่วงเวลาลอนดอนทับซ้อนกับตอนท้ายของช่วงเวลาโตเกียวและเริ่มต้นช่วงเวลานิวยอร์ก ช่วงเวลานิวยอร์กเป็นช่วงเวลาที่มีความเคลื่อนไหวมากที่สุดและสำคัญที่สุดในทั้งหมด กิจกรรมของในช่วงเวลาตลาดนิวยอร์กมีผลกระทบต่อราคา ความผันผวน และสภาพคล่องทั่วโลก เทรดเดอร์ส่วนใหญ่เลือกที่จะเทรดในช่วงเวลาที่ทับซ้อนเพื่อให้ได้ประโยชน์จากเงื่อนไขที่แตกต่างกันในแต่ละช่วงเวลาการเทรด

การเทรดฟอเร็กซ์ทำงานอย่างไร?

การเทรดฟอเร็กซ์ทำงานโดยการซื้อสกุลเงินหนึ่งและขายอีกสกุลเงินหนึ่งพร้อมกันในตลาดแลกเปลี่ยนเงินตราต่างประเทศ แบ่งส่วนต่างๆ ให้เข้าใจง่ายได้ดังนี้:

- คู่สกุลเงิน: การเทรดเกี่ยวข้องกับการซื้อสกุลเงินหนึ่งและขายสกุลเงินอีกตัวหนึ่งใ (เช่น EUR/USD)

- อัตราแลกเปลี่ยน: อัตราที่ซึ่งสกุลเงินหนึ่งถูกแลกเปลี่ยนกับอีกสกุลเงินหนึ่งจะกำหนดกำไรหรือขาดทุน

- คำสั่งตลาด: การส่งคำสั่งตามราคาตลาดหรือการตั้ง Limit orders ที่ตั้งไว้เพื่อซื้อหรือขายสกุลเงินในราคาปัจจุบันหรือตามราคาที่กำหนดไว้

- การดำเนินการ: คำสั่งจะถูกดำเนินการผ่านแพลตฟอร์มการเทรด และเทรดเดอร์จะติดตามสถานะเพื่อลดความเสี่ยงและจัดการกำไร

- เลเวอเรจ: เลเวอเรจช่วยควบคุมตำแหน่งที่ใหญ่ขึ้นด้วยเงินทุนที่น้อยกว่า ซึ่งทำให้สามารถเพิ่มกำไรและขาดทุนได้

- การวิเคราะห์: เทรดเดอร์ใช้การวิเคราะห์ทางเทคนิค (กราฟ, ตัวชี้วัด) และการวิเคราะห์พื้นฐาน (ข้อมูลทางเศรษฐกิจ, ข่าว) เพื่อทำการตัดสินใจอย่างรอบคอบมีข้อมูล

คู่สกุลเงินฟอเร็กซ์คืออะไร?

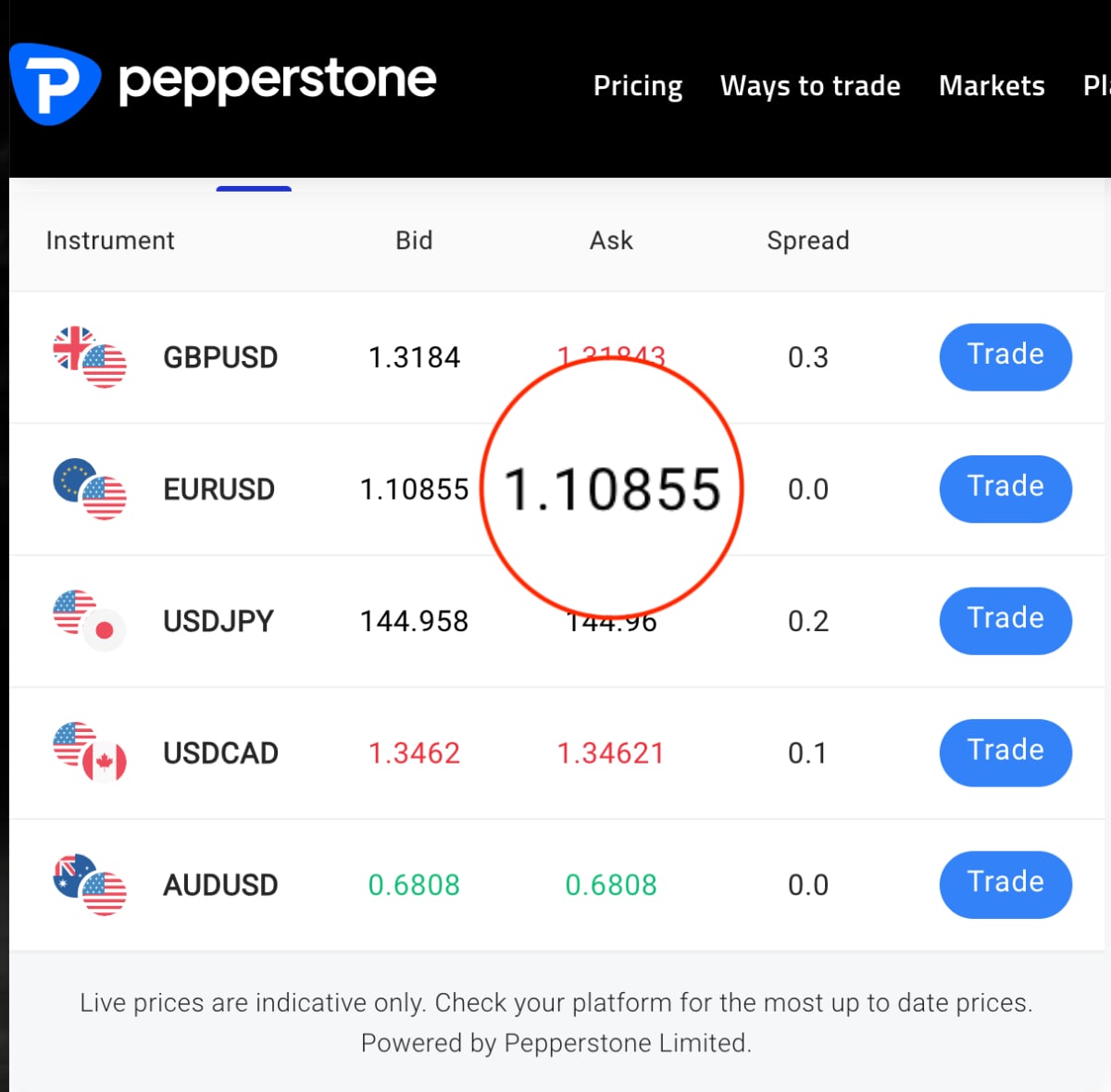

คู่สกุลเงินฟอเร็กซ์คือการเสนอราคาในตลาดแลกเปลี่ยนเงินตราต่างประเทศซึ่งแสดงถึงมูลค่าที่สัมพันธ์กันของสองสกุลเงิน สกุลเงินแรกคือสกุลเงินหลัก (Base Currency) และสกุลเงินที่สองคือสกุลเงินอ้างอิง (Quote Currency) ข้างล่างนี้อธิบายว่า ต้องใช้ USD 1.10855 เพื่อซื้อ 1 EUR:

สกุลเงินหลัก (Base Currency) และสกุลเงินอ้างอิง (Quote Currency) คืออะไร?

ตามที่กล่าวไว้ข้างต้น ในคู่สกุลเงินฟอเร็กซ์ สกุลเงินหลักคือสกุลเงินแรกที่ระบุและเป็นสกุลเงินที่ถูกซื้อหรือขาย สกุลเงินที่อ้างอิงคือสกุลเงินที่สองและแสดงถึงจำนวนเงินที่จำเป็นในการซื้อหนึ่งหน่วยของสกุลเงินหลัก ตัวอย่างเช่น ในคู่ EUR/USD EUR คือสกุลเงินหลัก และ USD คือสกุลเงินที่อ้างอิงหากคู่ EUR/USD ถูกเสนอราคาอยู่ที่ 1.1100 หมายความว่า 1 EUR สามารถแลกเปลี่ยนได้กับ 1.11 USD ใน USD/JPY สกุลเงินหลักคือ USD และสกุลเงินอ้างอิง คือ JPY หากคู่สกุลเงินนี้ถูกเสนอราคาอยู่ที่ 144.00 หมายความว่า 1 USD สามารถแลกเปลี่ยนได้กับ 144.00 JPY

PIP ในฟอเร็กซ์คืออะไร?

PIP หรือ "Percentage In Point" คือหน่วยที่เล็กที่สุดของการเคลื่อนไหวของราคาในการเทรดฟอเร็กซ์ โดยทั่วไปจะเป็นตัวเลขในตำแหน่งทศนิยมลำดับที่สี่ในราคาของคู่สกุลเงิน (0.0001) ตัวอย่างเช่น ในคู่ EUR/USD การเคลื่อนไหวจาก 1.1050 ไปยัง 1.1051 เท่ากับ 1 PIP

PIPs ช่วยในการวัดกำไรและขาดทุน และทำให้การเปลี่ยนแปลงในมูลค่าสกุลเงินมีมาตรฐาน

ล็อตในฟอเร็กซ์คืออะไร?

ในการเทรดฟอเร็กซ์ ล็อตคือหน่วยมาตรฐานสำหรับปริมาณสกุลเงินที่ถูกเทรด ล็อตมี 4 ประเภทหลักดังต่อไปนี้:

ล็อตมาตรฐานหนึ่งล็อตของสกุลเงินหลักจะเท่ากับ 110,760 หน่วย หรือ $110,760 หากคุณซื้อ EUR/USD เมื่ออัตราแลกเปลี่ยนอยู่ที่ $1.1076 ซึ่งเป็นมูลค่าของหนึ่งยูโร การเคลื่อนไหว 1 PIP สำหรับล็อตมาตรฐาน (100,000 หน่วย) โดยทั่วไปจะสัมพันธ์กับการเปลี่ยนแปลง $10 เทรดเดอร์จะทำกำไรได้ 10 PIPs หรือ $100 หากอัตราแลกเปลี่ยนของคู่ EUR/USD เคลื่อนที่จาก 1.1076 ไปยัง 1.1086 การเทรดในล็อตช่วยทำให้มีมาตรฐานในการจัดการปริมาณการทำธุรกรรม ซึ่งมีผลต่อขนาดตำแหน่งและกำไรหรือขาดทุน

ขนาดล็อตมีผลต่อมูลค่า PIP อย่างไร

เมื่อขนาดล็อตเท่ากับ 100,000 หน่วย (ล็อตมาตรฐาน) นี่คือตัวอย่างว่าล็อตส่งผลต่อมูลค่า PIP อย่างไร:

USD/JPY ที่อัตราแลกเปลี่ยน 144.90: (.01 / 144.90) x 100,000 = $6.90 ต่อ PIP

USD/CHF ที่อัตราแลกเปลี่ยน 1.1791: (.0001 / 1.1791) x 100,000 = $8.48 ต่อ PIP

ในกรณีที่ดอลลาร์สหรัฐไม่ได้เสนอราคาก่อน สูตรจะแตกต่างกันเล็กน้อย:

EUR/USD ที่อัตราแลกเปลี่ยน 1.1080: (.0001 / 1.1080) x 100,000 = 9.03 x 1.1080 = $9.9999 ปัดขึ้นจะเป็น $10 ต่อ PIP

GBP/USD ที่อัตราแลกเปลี่ยน 1.3170: (.0001 / 1.3170) x 100,000 = 7.59 x 1.3170 = $9.9999 ปัดขึ้นจะเป็น $10 ต่อ PIP

โบรกเกอร์อาจมีวิธีการคำนวณมูลค่า PIP ที่แตกต่างกันตามขนาดล็อต จะมีการแจ้งว่ามูลค่า PIP คืออะไรสำหรับสกุลเงินที่ถูกเทรดในขณะนั้น เมื่อมีการเคลื่อนไหวในตลาด มูลค่า PIP จะเปลี่ยนไปตามสกุลเงินที่ถูกเทรด

ข้อดีของการเทรดฟอเร็กซ์คืออะไร?

การเทรดฟอเร็กซ์มีข้อดีหลายประการดังต่อไปนี้:

ตลาดเปิด 24 ชั่วโมง: เปิดทำการตลอดทั้งวันทั้งคืน ทำให้สามารถเทรดได้ทุกเมื่อในช่วงวันทำการ

สภาพคล่องสูง: คู่สกุลเงินหลักมีสภาพคล่องสูง ทำให้ง่ายต่อการเข้าและออกจากตำแหน่ง ปริมาณการเทรดรายวันเกิน $7 ล้านล้าน ทำให้เป็นตลาดการเงินที่มีสภาพคล่องมากที่สุดในโลก ซึ่งช่วยให้การดำเนินการเทรดง่ายและมีการ slippage ต่ำ

เลเวอเรจ: ช่วยให้ควบคุมตำแหน่งที่ใหญ่ขึ้นด้วยเงินทุนที่น้อยกว่า ซึ่งอาจเพิ่มกำไรแต่ก็สามารถเพิ่มขาดทุนได้เช่นกัน

โอกาสที่หลากหลาย: การเข้าถึงตลาดทั่วโลกและคู่สกุลเงินที่หลากหลายทำให้มีโอกาสในการเทรดมากขึ้น:

คู่สกุลเงิน Minor ที่พบมากที่สุด:

EUR/GBP: ยูโร/ปอนด์สเตอร์ลิง

EUR/AUD: ยูโร/ดอลลาร์ออสเตรเลีย

GBP/JPY: ปอนด์สเตอร์ลิง/เยนญี่ปุ่น

EUR/JPY: ยูโร/เยนญี่ปุ่น

NZD/JPY: ดอลลาร์นิวซีแลนด์/เยนญี่ปุ่น

GBP/CAD: ปอนด์สเตอร์ลิง/ดอลลาร์แคนาดา

CHF/JPY: ฟรังก์สวิส/เยนญี่ปุ่น

AUD/JPY: ดอลลาร์ออสเตรเลีย/เยนญี่ปุ่น

คู่สกุลเงิน Exotic ที่พบมากที่สุด:

USD/TRY: ดอลลาร์สหรัฐ/ลิราตุรกี

USD/ZAR: ดอลลาร์สหรัฐ/แรนด์แอฟริกาใต้

EUR/TRY: ยูโร/ลิราตุรกี

USD/SGD: ดอลลาร์สหรัฐ/ดอลลาร์สิงคโปร์

USD/HKD: ดอลลาร์สหรัฐ/ดอลลาร์ฮ่องกง

USD/MXN: ดอลลาร์สหรัฐ/เปโซเม็กซิโก

USD/SEK: ดอลลาร์สหรัฐ/โครนาสวีเดน

USD/THB: ดอลลาร์สหรัฐ/บาทไทย

EUR/ZAR: ยูโร/แรนด์แอฟริกาใต้

GBP/SEK: ปอนด์สเตอร์ลิง/โครนาสวีเดน

คู่สกุลเงิน Minor จะเกี่ยวข้องกับสกุลเงินหลักที่ไม่ได้จับคู่กับดอลลาร์สหรัฐ ในขณะที่คู่สกุลเงิน Exotic จะรวมถึงสกุลเงินหลักที่จับคู่กับสกุลเงินจากเศรษฐกิจขนาดเล็กหรือเศรษฐกิจเกิดใหม่

ต้นทุนการทำธุรกรรมต่ำ: โดยทั่วไปแล้ว การเทรดฟอเร็กซ์มีค่าคอมมิชชั่นต่ำหรือไม่มีเลย โดยมีค่าใช้จ่ายซึ่งรวมอยู่ในส่วนต่างระหว่างราคาเสนอซื้อและราคาเสนอขาย ที่เรียกว่าสเปรด

การเข้าถึงที่สะดวก: แพลตฟอร์มออนไลน์หลายแห่ง เช่น TradingView มีการเข้าถึงที่ง่ายและมีอินเทอร์เฟซที่ใช้งานง่ายสำหรับเทรดเดอร์ทุกระดับ

ความเสี่ยงของการเทรดฟอเร็กซ์คืออะไร?

การเทรดฟอเร็กซ์มีความเสี่ยงหลายประการดังต่อไปนี้:

ความเสี่ยงจากเลเวอเรจ: การใช้เลเวอเรจสูงอาจทำให้ขาดทุนเพิ่มขึ้นจนเกินเงินลงทุนเริ่มต้น

ความผันผวนของตลาด: การเคลื่อนไหวของราคาอย่างกะทันหันอาจนำไปสู่การขาดทุนที่สำคัญ โดยเฉพาะในตลาดที่มีความผันผวนสูง

ความเสี่ยงจากคู่สัญญา: ความเสี่ยงที่โบรกเกอร์จะผิดนัดหรือต้องเผชิญปัญหาทางเทคนิคในช่วงที่ตลาดเคลื่อนไหวรวดเร็ว (โดยเฉพาะเมื่อมีความผันผวนสูงและการเทรดหนาแน่น)

ความเสี่ยงทางเศรษฐกิจ: มูลค่าของสกุลเงินได้รับผลกระทบจากเหตุการณ์ทางเศรษฐกิจทั่วโลก ซึ่งอาจนำไปสู่การเปลี่ยนแปลงที่ไม่คาดคิด

ความเสี่ยงจากอัตราดอกเบี้ย: การเปลี่ยนแปลงในอัตราดอกเบี้ยของธนาคารกลางสามารถส่งผลต่อราคาเงินตราและเสถียรภาพของตลาด

ความเสี่ยงทางการเมือง: เหตุการณ์ทางภูมิศาสตร์หรือความไม่เสถียรสามารถทำให้เกิดการเคลื่อนไหวของตลาดอย่างกะทันหันและมีนัยสำคัญ

ความเสี่ยงจากการ Overtrading: การ Overtrade หรือการทำการเทรดมากเกินไปหรือตัดสินใจเทรดด้วยอารมณ์อาจนำไปสู่การขาดทุนที่สำคัญ

การจัดการความเสี่ยงอย่างมีประสิทธิภาพและกลยุทธ์การเทรดที่ผ่านการวิจัยอย่างดีเป็นสิ่งสำคัญในการลดความเสี่ยงเหล่านี้

อะไรที่ทำให้ตลาดฟอเร็กซ์เคลื่อนไหว?

ตลาดฟอเร็กซ์ได้รับผลกระทบจากปัจจัยสำคัญหลายประการดังต่อไปนี้:

ตัวชี้วัดเศรษฐกิจ: รายงานต่างๆ เช่น GDP, ข้อมูลการจ้างงาน, อัตราเงินเฟ้อ และผลผลิตทางอุตสาหกรรมมีผลต่อมูลค่าของสกุลเงิน โดยทั่วไปแล้ว การแสดงผลทางเศรษฐกิจที่แข็งแกร่งจะช่วยเสริมให้สกุลเงินแข็งขึ้น

นโยบายธนาคารกลาง / อัตราดอกเบี้ย: การกระทำและคำแถลงของธนาคารกลาง รวมถึงการผ่อนคลายเชิงปริมาณหรือการตึงตัวทางการเงินมีผลต่อมูลค่าของสกุลเงิน โดยทั่วไปแล้ว อัตราดอกเบี้ยที่สูงจะดึงดูดการลงทุนจากต่างประเทศ ทำให้มูลค่าของสกุลเงินเพิ่มขึ้น ในขณะที่อัตราดอกเบี้ยที่ต่ำอาจทำให้สกุลเงินอ่อนค่าลง

เหตุการณ์ทางภูมิศาสตร์: ความมั่นคงทางการเมือง, การเลือกตั้ง, และความตึงเครียดทางภูมิศาสตร์สามารถทำให้ตลาดเคลื่อนไหวอย่างมีนัยสำคัญ ตัวอย่างที่สำคัญคือ Brexit ซึ่งเป็นเหตุการณ์ทางภูมิศาสตร์ที่มีผลกระทบต่อการเทรดฟอเร็กซ์ การตัดสินใจของสหราชอาณาจักรในการออกจาก EU ทำให้เกิดความผันผวนอย่างมากใน GBP โดยมูลค่าของสกุลเงินมีการเปลี่ยนแปลงอย่างรวดเร็วตามผลการเจรจา การพัฒนาทางการเมือง และการคาดการณ์ทางเศรษฐกิจที่เกี่ยวข้องกับกระบวนการออกจาก EU

ความรู้สึกของตลาด: การรับรู้และปัจจัยทางจิตวิทยาของเทรดเดอร์ รวมถึงข่าวลือและข่าวสารส่งผลกระทบต่อการเคลื่อนไหวของสกุลเงิน

การค้าและการไหลของเงินทุน: การเปลี่ยนแปลงในดุลการค้าและระดับการลงทุนจากต่างประเทศสามารถส่งผลต่ออุปสงค์และอุปทานของสกุลเงิน การมีดุลการค้าเกินจะเพิ่มอุปสงค์ต่อสกุลเงินของประเทศ ทำให้สกุลเงินแข็งแกร่งขึ้น ขณะที่การขาดดุลทำให้สกุลเงินอ่อนค่าลง เช่นเดียวกัน การไหลเข้าของการลงทุนจากต่างประเทศที่สูงจะเสริมสร้างมูลค่าของสกุลเงิน ในขณะที่การไหลออกอาจทำให้สกุลเงินอ่อนค่าลง

เหตุการณ์ระดับโลก: ภัยพิบัติทางธรรมชาติ, โรคระบาด, และเหตุการณ์สำคัญระดับนานาชาติสามารถสร้างความผันผวนในตลาดฟอเร็กซ์ โรคระบาด Covid-19 ทำให้ความผันผวนในตลาดฟอเร็กซ์เพิ่มขึ้น โดยสกุลเงินมีการเปลี่ยนแปลงเนื่องจากความไม่แน่นอนทางเศรษฐกิจ การล็อกดาวน์ และการเปลี่ยนแปลงในการค้าโลก สกุลเงินปลอดภัย เช่น USD และ JPY ได้รับความนิยมในช่วงแรก ขณะที่สกุลเงินอื่นๆ อ่อนค่าลง นโยบายกระตุ้นของธนาคารกลางและการปรับลดอัตราดอกเบี้ยมีผลต่อสกุลเงินเช่นกัน สร้างทั้งความเสี่ยงและโอกาสสำหรับเทรดเดอร์

คำศัพท์สำคัญในฟอเร็กซ์ที่ควรรู้:

ตำแหน่ง (Position): การเทรดที่เปิดอยู่ในตลาด

เลเวอเรจ (Leverage): เงินที่ยืมมาเพื่อควบคุมตำแหน่งที่ใหญ่ขึ้น

มาร์จิ้น (Margin): จำนวนเงินที่ต้องการเพื่อเปิดและรักษาตำแหน่งที่ใช้เลเวอเรจ

Pips: การเคลื่อนไหวของราคาที่เล็กที่สุดในคู่สกุลเงิน

อัตราแลกเปลี่ยน (Exchange Rate): ราคาที่หนึ่งสกุลเงินถูกแลกเปลี่ยนกับอีกสกุลเงินหนึ่ง

สกุลเงินหลัก (Base Currency): สกุลเงินแรกในคู่ ซึ่งถูกซื้อหรือขาย

สกุลเงินอ้างอิง (Quote Currency): สกุลเงินที่สองในคู่ ใช้ในการประเมินมูลค่าของสกุลเงินหลัก

ราคาเสนอซื้อ (Bid): ราคาที่คุณสามารถขายสกุลเงินได้

ราคาเสนอขาย (Ask): ราคาที่คุณสามารถซื้อสกุลเงินได้

สเปรด (Spread): ความแตกต่างระหว่างราคาเสนอซื้อและราคาเสนอขาย

คู่สกุลเงินหลัก (Major Pairs): คู่สกุลเงินที่มีการซื้อขายมากที่สุด ซึ่งรวมถึง USD

คู่สกุลเงิน Exotic (Exotic Pairs): คู่สกุลเงินที่รวมหนึ่งสกุลเงินหลักและหนึ่งสกุลเงินจากเศรษฐกิจที่กำลังพัฒนา

Stop-Limit Order: คำสั่งซื้อหรือขายเมื่อราคาถึงระดับที่กำหนด แต่ภายในขีดจำกัดที่ตั้งไว้

คำสั่งหยุดขาดทุน (Stop-Loss Order): คำสั่งปิดการเทรดโดยอัตโนมัติที่ราคาที่ตั้งไว้เพื่อลดการขาดทุน

จะเริ่มต้นการเทรดฟอเร็กซ์ได้อย่างไร?

เพื่อเริ่มต้นการเทรดฟอเร็กซ์ ให้พิจารณาขั้นตอนดังต่อไปนี้:

- การศึกษา: เรียนรู้พื้นฐานเกี่ยวกับการเทรดฟอเร็กซ์ รวมถึงคำศัพท์ กลยุทธ์ และสภาวะของตลาด

- เลือกโบรกเกอร์ที่เชื่อถือได้: เลือกโบรกเกอร์ฟอเร็กซ์ที่มีชื่อเสียง สเปรดต่ำ และบริการลูกค้าที่ยอดเยี่ยม พร้อมตรวจสอบรีวิวเกี่ยวกับการบริการของโปรกเกอร์จากบุคคลที่สาม

- เปิดบัญชีเทรด: ลงทะเบียนเพื่อเปิดบัญชีเทรดกับโบรกเกอร์ที่เลือก โดยเลือกประเภทบัญชีที่ตรงตามความต้องการ

- ฝากเงิน: เติมเงินในบัญชีด้วยจำนวนที่สามารถเสี่ยงได้

- ดาวน์โหลดแพลตฟอร์มการเทรด: ติดตั้งแพลตฟอร์มการเทรดของโบรกเกอร์ (เช่น MetaTrader 4 หรือ 5) เพื่อดำเนินการเทรดและวิเคราะห์ตลาด

- พัฒนากลยุทธ์การเทรด: สร้างกลยุทธ์ตามการวิเคราะห์ทางเทคนิคและพื้นฐาน รวมถึงกฎการจัดการความเสี่ยง

- เริ่มเทรด: เริ่มต้นด้วยการเทรดในบัญชีทดลองเพื่อฝึกฝนโดยไม่เสี่ยงเงินจริง เมื่อมั่นใจแล้วจึงเริ่มเทรดด้วยเงินจริง

- ติดตามและปรับปรุง: ทบทวนการเทรดอย่างต่อเนื่อง ติดตามข่าวสารตลาด และปรับกลยุทธ์ตามที่จำเป็น

โบรกเกอร์ฟอเร็กซ์ทำหน้าที่อะไร?

โบรกเกอร์ฟอเร็กซ์ เช่น Pepperstone ทำหน้าที่เป็นตัวกลางระหว่างเทรดเดอร์และตลาดฟอเร็กซ์ ฟังก์ชันการทำงานหลักมีดังต่อไปนี้:

การเข้าถึงตลาด: ให้บริการแพลตฟอร์มสำหรับเทรดเดอร์ในการซื้อและขายคู่สกุลเงิน

การดำเนินการคำสั่ง: ช่วยในการดำเนินการคำสั่งซื้อและขายในตลาด

เลเวอเรจ: ให้บริการเลเวอเรจ ซึ่งช่วยให้เทรดเดอร์สามารถควบคุมตำแหน่งที่ใหญ่ขึ้นด้วยเงินทุนที่น้อยลง

สเปรดและค่าคอมมิชชั่น: รายได้มากจากสเปรด (ความแตกต่างระหว่างราคาเสนอซื้อและราคาเสนอขาย) และ/หรือค่าคอมมิชชั่น

ข้อมูลตลาด: จัดหาข้อมูลราคาตลาดแบบเรียลไทม์ กราฟ และข่าวสาร

การจัดการบัญชี: จัดการบัญชีเทรด รวมถึงการฝากเงิน ถอนเงิน และการตั้งค่าบัญชีซัพพอร์ตทางเทคนิค

การศึกษาและเครื่องมือ: จัดหาแหล่งการศึกษาเรียนรู้ เครื่องมือการเทรด และการวิเคราะห์เพื่อช่วยให้เทรดเดอร์สามารถตัดสินใจได้อย่างมีข้อมูล

คำถามที่พบบ่อยเกี่ยวกับการเทรดฟอเร็กซ์

การเทรดฟอเร็กซ์เปิดตลอด 24 ชั่วโมงหรือไม่?

การเทรดฟอเร็กซ์เปิดทำการ 24 ชั่วโมงต่อวัน ห้าวันต่อสัปดาห์ ตลาดเริ่มเปิดในเช้าวันจันทร์ที่ซิดนีย์และปิดในช่วงเย็นวันศุกร์ที่นิวยอร์ก ทำให้สามารถเทรดได้อย่างต่อเนื่องในศูนย์การเงินทั่วโลก การเปิดทำการตลอด 24 ชั่วโมงนี้ช่วยให้รองรับเขตเวลาและตารางการเทรดที่แตกต่างกัน

กลยุทธ์สำหรับการเทรดฟอเร็กซ์มีอะไรบ้าง?

กลยุทธ์สำหรับการเทรดฟอเร็กซ์มีหลายกลยุทธ์ดังต่อไปนี้:

- การเทรดรายวัน (Day Trading): ซื้อและขายสกุลเงินภายในวันเดียวเพื่อใช้ประโยชน์จากการเคลื่อนไหวของราคาที่เกิดขึ้นในระยะสั้น

- การเทรดสวิง (Swing Trading): ถือตำแหน่งเป็นเวลาหลายวันหรือหลายสัปดาห์เพื่อทำกำไรจากการคาดการณ์การสวิงหรือแนวโน้มของตลาด

- การเทรด Scalping (Scalping): ทำการเทรดเล็ก ๆ น้อย ๆ สั้น ๆ หลายรายการตลอดทั้งวันเพื่อจับการเปลี่ยนแปลงราคาที่เล็กน้อยและสะสมกำไรเล็กน้อย การเทรดบ่อย ๆ จะเพิ่มค่าธรรมเนียมการทำธุรกรรม และการเคลื่อนไหวของตลาดที่เล็กน้อยสามารถกลับตัวได้อย่างรวดเร็ว ทำให้เกิดการขาดทุนที่มากกว่ากำไรที่ตั้งใจไว้

- การเทรดตามแนวโน้ม (Trend Following): ระบุและเทรดในทิศทางของแนวโน้มตลาดที่มีอยู่ โดยใช้ตัวชี้วัด เช่น ค่าเฉลี่ยเคลื่อนที่

- การเทรดในช่วงราคา (Range Trading): เทรดภายในช่วงราคาที่กำหนด โดยซื้อที่ระดับแนวรับและขายที่ระดับแนวต้าน

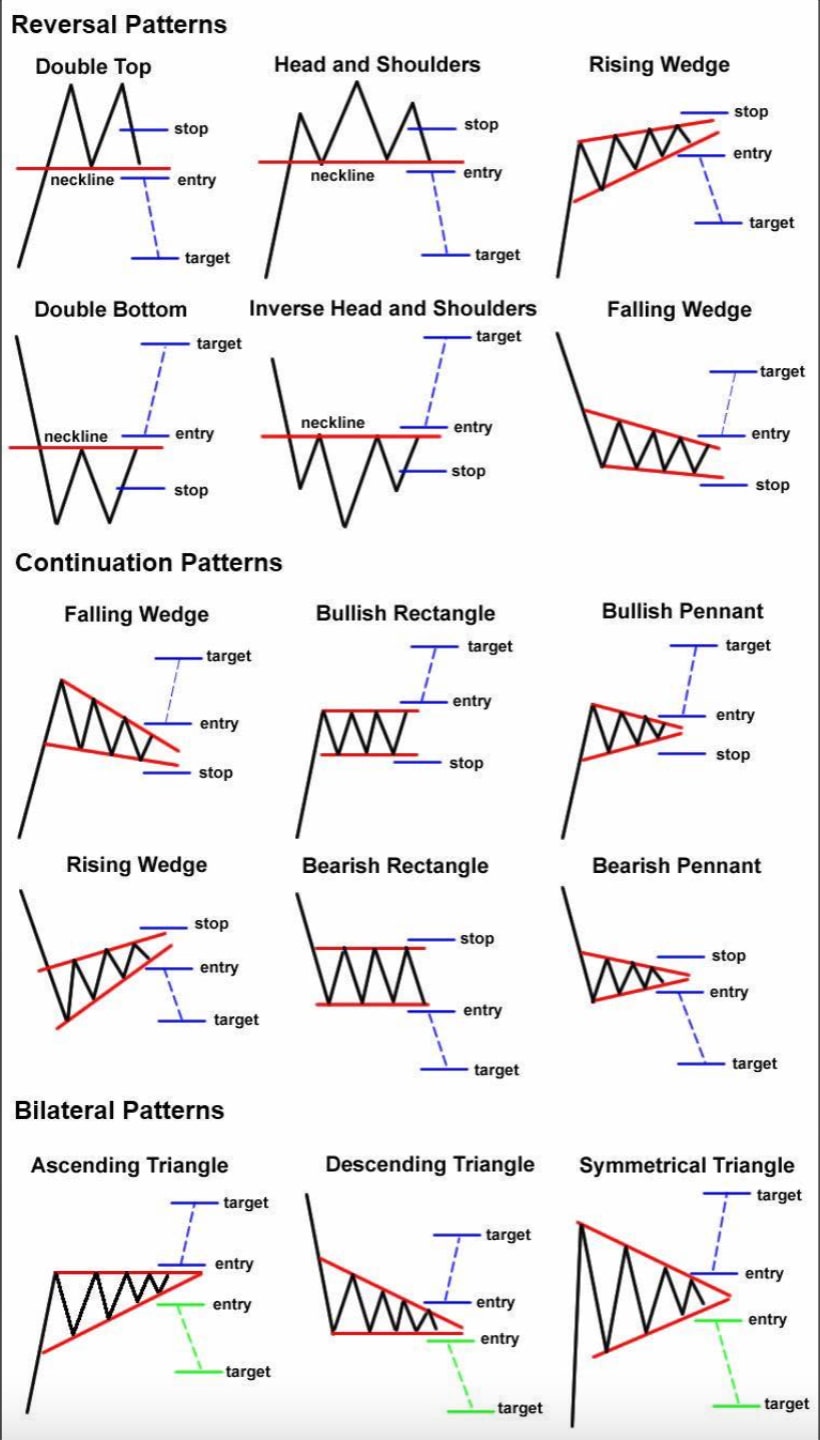

- การเทรดแบบเบรกเอาต์ (Breakout Trading): เข้าทำการเทรดเมื่อราคาทะลุออกจากช่วงหรือรูปแบบที่กำหนด โดยคาดการณ์การเคลื่อนไหวของราคาอย่างมีนัยสำคัญในทิศทางที่มีอยู่

- การเทรดแบบแครี่ (Carry Trading): ใช้ประโยชน์จากความแตกต่างระหว่างอัตราดอกเบี้ยของสองสกุลเงิน โดยการซื้อสกุลเงินที่มีอัตราดอกเบี้ยสูงกว่าและขายสกุลเงินที่มีอัตราดอกเบี้ยต่ำกว่า

- การเทรดยาว (Position Trading): ถือครองตำแหน่งในระยะยาวโดยอิงจากการวิเคราะห์พื้นฐานและแนวโน้มตลาดที่กว้างขึ้น ถือครองการเทรดเป็นเวลาหลายสัปดาห์ถึงหลายเดือน

- การเทรดตามข่าว (News Trading): ทำการเทรดตามการประกาศข่าวเศรษฐกิจและผลกระทบที่คาดการณ์ไว้ต่อราคาสกุลเงิน

- การวิเคราะห์ทางเทคนิค (Technical Analysis): ใช้กราฟและตัวชี้วัดทางเทคนิคในการคาดการณ์การเคลื่อนไหวของราคาในอนาคตตามข้อมูลและรูปแบบในอดีต

เทรดเดอร์ฟอเร็กซ์ทำเงินได้อย่างไร?

เทรดเดอร์ฟอเร็กซ์ทำเงินโดยการใช้ประโยชน์จากการเปลี่ยนแปลงในอัตราแลกเปลี่ยนของสกุลเงิน โดยใช้กลยุทธ์ต่อไปนี้:

ซื้อเมื่อราคาต่ำ ขายเมื่อราคาสูง (long): เทรดเดอร์ซื้อคู่สกุลเงินเมื่อคาดว่ามูลค่าจะเพิ่มขึ้น และขายเมื่อคาดว่าจะลดลง โดยทำกำไรจากความแตกต่างระหว่างราคาซื้อและขาย ความเสี่ยง: สภาวะตลาดสามารถเปลี่ยนแปลงอย่างไม่คาดคิด ทำให้เกิดการขาดทุนหากคู่สกุลเงินลดลงแทนที่จะเพิ่มขึ้น

ขายเมื่อราคาสูง ซื้อเมื่อราคาต่ำ (short): เทรดเดอร์คู่สกุลเงินเมื่อคาดว่าฐานสกุลเงินจะลดลง แล้วจึงซื้อกลับในภายหลังเมื่อคาดว่าการกลับตัวจะเกิดขึ้น โดยมุ่งหวังที่จะใช้ประโยชน์จากการเปลี่ยนแปลงราคา ความเสี่ยง: หากสกุลเงินเพิ่มมูลค่าแทนที่จะลดลง เทรดเดอร์อาจเผชิญกับการขาดทุนอย่างมากเมื่อซื้อคืนสกุลเงิน

เลเวอเรจ: การใช้เลเวอเรจช่วยให้เทรดเดอร์ควบคุมตำแหน่งที่ใหญ่ขึ้นด้วยเงินทุนที่น้อยลง ซึ่งอาจเพิ่มผลลัพธ์ทั้งในเชิงบวกและเชิงลบ ความเสี่ยง: แม้ว่าเลเวอเรจจะสามารถเพิ่มกำไรได้ แต่ก็เพิ่มความเสี่ยงต่อการขาดทุน ซึ่งอาจนำไปสู่การเรียกเงินมาร์จิ้นเพิ่มหรือต้องสูญเสียบัญชีการเทรดทั้งหมด

ความแตกต่างของอัตราดอกเบี้ย: ในการเทรดแบบแครี่ เทรดเดอร์มุ่งเน้นที่ความแตกต่างของอัตราดอกเบี้ยระหว่างสกุลเงินสองสกุล โดยซื้อสกุลเงินที่มีอัตราดอกเบี้ยสูงกว่าและขายสกุลเงินที่มีอัตราดอกเบี้ยต่ำกว่า ความเสี่ยง: การเปลี่ยนแปลงอย่างกระทันหันในอัตราดอกเบี้ยหรือการลดค่าของสกุลเงินสามารถทำให้กำไรที่คาดหวังสูญหายไป นำไปสู่การขาดทุน

อาร์บิทราจ (Arbitrage): กลยุทธ์นี้เกี่ยวข้องกับการใช้ประโยชน์จากความไม่ตรงกันของราคาในคู่สกุลเงินเดียวกันในตลาดหรือโบรกเกอร์ที่แตกต่างกัน ความเสี่ยง: ความแตกต่างของราคาอาจปิดตัวลงอย่างรวดเร็ว และค่าธรรมเนียมการทำธุรกรรมหรือความล่าช้าในการดำเนินการสามารถลดกำไรที่คาดหวังได้

การเทรดแบบสวิงและตามแนวโน้ม: เทรดเดอร์วิเคราะห์แนวโน้มตลาดและการเคลื่อนไหวของราคา โดยเข้าและออกจากการเทรดตามพฤติกรรมตลาดในระยะสั้นหรือระยะยาว โดยมุ่งหวังที่จะจับการเปลี่ยนแปลงราคาที่เป็นที่น่าพอใจ ความเสี่ยง: แนวโน้มของตลาดอาจกลับตัวอย่างไม่คาดคิด ทำให้เกิดการขาดทุนที่ไม่คาดคิดหากการเทรดไม่ได้รับการจัดการอย่างเหมาะสม

สัญญาณฟอเร็กซ์พื้นฐานคืออะไร?

สัญญาณฟอเร็กซ์พื้นฐานเป็นเครื่องมือหรือตัวชี้วัดที่ใช้ในการระบุโอกาสการเทรดที่มีศักยภาพ ประเภทหลักที่ควรพิจารณามีดังนี้:

ค่าเฉลี่ยเคลื่อนที่ (Moving Averages): ค่าเฉลี่ยในช่วงเวลาที่เฉพาะเจาะจง (เช่น 50- และ/หรือ 200 วัน) ที่ช่วยลดความผันผวนของข้อมูลราคาเพื่อระบุแนวโน้มและจุดกลับตัวที่อาจเกิดขึ้น

ดัชนีความแข็งแกร่งสัมพัทธ์ (RSI): วัดความเร็วและอัตราการเปลี่ยนแปลงของราคาเพื่อระบุสภาวะที่ซื้อมากเกินหรือขายมากเกิน

MACD (Moving Average Convergence Divergence): ตัวชี้วัดโมเมนตัมที่ตามแนวโน้มซึ่งแสดงความสัมพันธ์ระหว่างค่าเฉลี่ยเคลื่อนที่สองตัวของคู่สกุลเงิน

Bollinger Bands: ประกอบด้วยแถบกลาง (ค่าเฉลี่ยเคลื่อนที่) และสองแถบภายนอก (ปกติคือ 2 ส่วนเบี่ยงเบนมาตรฐาน) ที่บ่งบอกถึงความผันผวนและระดับราคาที่อาจเกิดการกลับตัว

แนวโน้ม (Trendlines): เส้นที่วาดบนกราฟเพื่อเชื่อมต่อจุดสูงหรือต่ำที่สำคัญ ช่วยในการระบุทิศทางและความแข็งแกร่งของแนวโน้ม

ระดับแนวรับและแนวต้าน (Support and Resistance Levels): เส้นแนวนอนที่ทำเครื่องหมายระดับราคา ที่คู่สกุลเงินมีความยากลำบากในการเคลื่อนที่ขึ้น (แนวต้าน) หรือต่ำกว่า (แนวรับ) ในอดีต

รูปแบบกราฟ (Chart Patterns): รูปแบบเช่น หัวและไหล่ (head and shoulders), จุดสูง/ต่ำสองจุด (double tops/bottoms), และรูปสามเหลี่ยม (triangles) ที่บ่งบอกถึงแนวโน้มและการกลับตัวของตลาดที่อาจเกิดขึ้น (ดูด้านล่าง)

ข้อมูลเหล่านี้ไม่ได้ถูกจัดทำตามข้อกำหนดทางกฎหมายที่ออกแบบมาเพื่อส่งเสริมความเป็นอิสระของการวิจัยการลงทุน ดังนั้นจึงถือว่าเป็นการสื่อสารทางการตลาด แม้ว่าจะไม่มีการห้ามทำธุรกรรมก่อนการเผยแพร่การวิจัยการลงทุน แต่เราจะไม่แสวงหาผลประโยชน์ใด ๆ ก่อนที่จะส่งมอบให้กับลูกค้าของเรา

Pepperstone ไม่รับประกันว่าข้อมูลที่นำเสนอมีความถูกต้อง เป็นปัจจุบัน หรือสมบูรณ์ครบถ้วน ดังนั้นจึงไม่ควรยึดถือเป็นแหล่งข้อมูลที่เชื่อถือได้ ข้อมูลไม่ว่าจะมาจากบุคคลที่สามหรือไม่ ก็ควรไม่ถือเป็นคำแนะนำ หรือข้อเสนอในการซื้อหรือขาย หรือการชักชวนให้ซื้อหรือขายหลักทรัพย์ ผลิตภัณฑ์ทางการเงิน หรือตราสารทางการเงินใด ๆ หรือเพื่อเข้าร่วมในกลยุทธ์การซื้อขายใด ๆ ข้อมูลนี้ไม่ได้คำนึงถึงสถานการณ์ทางการเงินหรือวัตถุประสงค์การลงทุนของผู้อ่าน เราขอแนะนำให้ผู้อ่านข้อมูลนี้ตัดสินใจการลงทุนด้วยตนเอง ห้ามทำซ้ำหรือแจกจ่ายเนื้อหานี้หากไม่ได้รับอนุญาตจาก Pepperstone