- Português

- English

- Español

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- لغة عربية

Análises

Por que se deve assistir à curva do tesouro?

Embora essa visão da curva em sua totalidade mostre o steepening do bear em questão, ao ampliar para um segmento dela, as coisas ficam ainda mais claras. Pegue, por exemplo, o spread de 3m10y abaixo.

Claro, a coisa mais importante entre tudo isso é o que a inclinação do urso pode realmente significar e suas possíveis implicações. Neste sentido, devemos mergulhar no buraco do coelho que é a plomeria financeira e a liquidez.

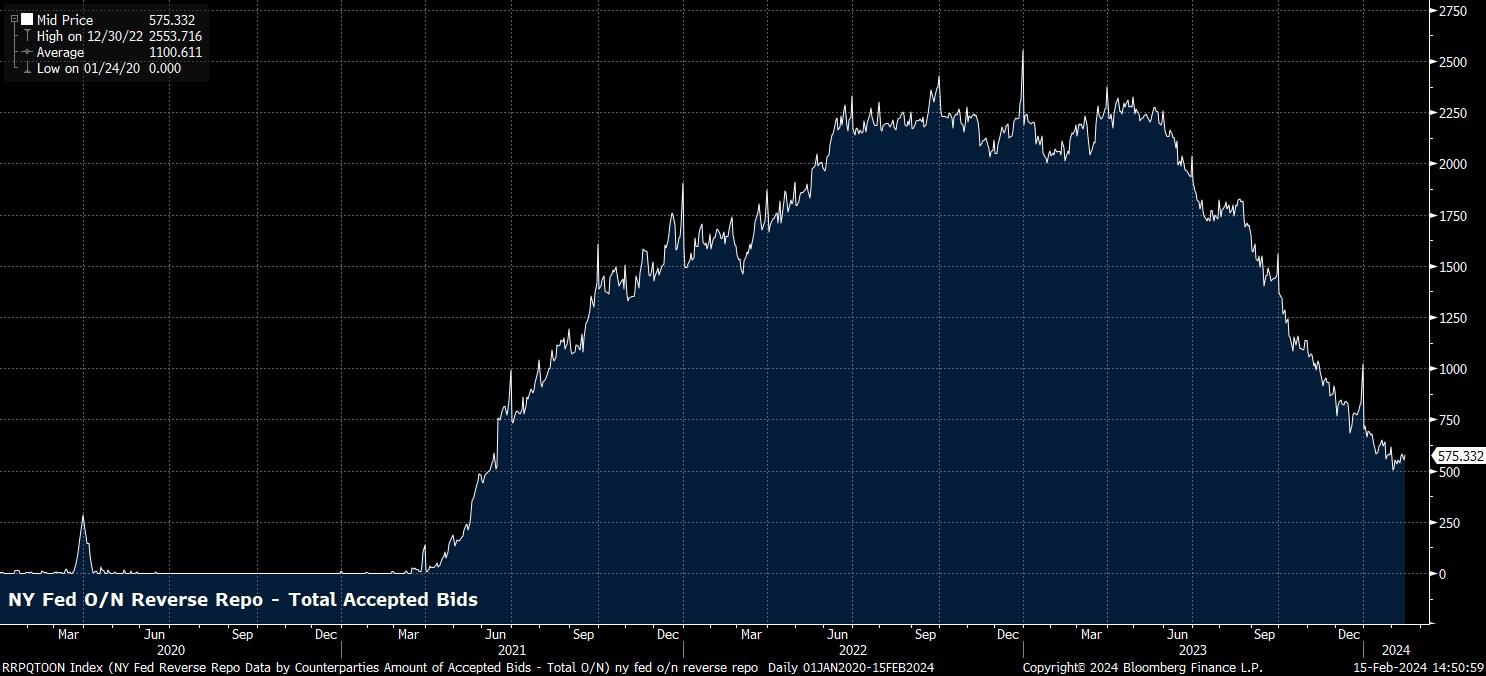

Em termos simples, se a inclinação do urso continuar, como se poderia esperar com as taxas de juros de curto prazo ancoradas pela postura da política do Fed e cortes de juros improváveis até a primavera, isso deve continuar a aumentar a atratividade relativa da dívida de curto prazo (por exemplo, títulos), especialmente para fundos de mercado monetário, resultando provavelmente em uma redução mais rápida da facilidade de recompra reversa noturna do Fed, cujo uso já caiu para um quarto de seu nível máximo.

No entanto, embora essas considerações de curto prazo sejam importantes, existem alguns fatores de longo prazo que também devem ser levados em consideração, especialmente com o FOMC prestes a iniciar discussões mais formais sobre o processo de redução do balanço patrimonial e aperto quantitativo (QT) na reunião de março.

O foco para os formuladores de políticas continua sendo garantir que as reservas permaneçam acima do que foi denominado de "LCLoR" - o nível mais baixo confortável de reservas, em termos simples. Embora seja difícil, talvez impossível, medir esse nível, é importante notar que um ritmo mais acelerado de redução do RRP provavelmente resultará em um nível mais alto de reservas bancárias. Por sua vez, isso pode levar o Fed a implementar o QT por mais tempo, permitindo que o cenário de liquidez mais fraco atual continue e potencialmente representando um obstáculo ao risco como resultado.

Related articles

O material fornecido aqui não foi preparado de acordo com os requisitos legais destinados a promover a independência da pesquisa de investimento e, como tal, é considerado uma comunicação de marketing. Embora não esteja sujeito a nenhuma proibição de negociação antes da divulgação da pesquisa de investimento, não buscaremos obter qualquer vantagem antes de fornecê-la aos nossos clientes. A Pepperstone não representa que o material fornecido aqui é preciso, atual ou completo e, portanto, não deve ser confiável como tal. As informações, quer sejam de terceiros ou não, não devem ser consideradas uma recomendação; ou uma oferta de compra ou venda; ou a solicitação de uma oferta para comprar ou vender qualquer título, produto financeiro ou instrumento; ou participar de uma estratégia de negociação específica. Não leva em consideração a situação financeira ou objetivos de investimento dos leitores. Aconselhamos aos leitores deste conteúdo que busquem seu próprio conselho. Sem a aprovação da Pepperstone, a reprodução ou redistribuição desta informação não é permitida.