- Italiano

- English

- Español

- Français

Un tema chiave che ha fatto parlare di sé questa settimana è rappresentato dalle mosse dei mercati cinesi: in particolare, la Cina ha dato la caccia ai venditori allo scoperto con diverse misure mirate. Abbiamo anche assistito a un taglio di 50 punti percentuali del RRR delle banche e alle notizie di un pacchetto di 2 miliardi di renminbi per le imprese di Stato offshore per l'acquisto di azioni cinesi. Detto questo, con grandi afflussi nei fondi continentali, l'HK50 e il CSI 300 hanno registrato un guadagno settimanale non impressionante, rispettivamente del 4,2% e del 2%.

A giudicare dall'azione dei prezzi nel mercato HK50, i trader sembrano non essere sicuri di costruire sul movimento da 15k, e la barra interna di venerdì deve essere rettificata - cercherei di fare trading su una rottura di 16300 (long) e 15809 (short).

Sebbene il senno di poi sia una cosa meravigliosa, l'indice azionario da privilegiare per la settimana è stato l'EU Stoxx 50, che si trova in modalità "bestia" (anche quando è quotato in USD). La BCE, che si è astenuta dall'intervenire sui prezzi di mercato, ha certamente contribuito, mentre anche gli utili dell'UE sono in aumento. In prospettiva, l'IPC dell'UE di giovedì potrebbe essere molto importante sia per l'euro che per l'azionario dell'UE: una stampa debole dell'IPC di base - al di sotto del 3% - potrebbe aprire la porta alla BCE per segnalare un grande cambiamento rispetto al collettivo alla riunione della BCE del 7 marzo, anche se possiamo valutare una risposta immediata ai dati dell'IPC da parte dei membri della BCE Lane e Centeno, che parlano entrambi dopo i dati dell'IPC.

I dati statunitensi della scorsa settimana hanno in gran parte impressionato e dovrebbero far sì che la dichiarazione del FOMC sia poco modificata questa settimana. Le sfumature e il posizionamento giocheranno un ruolo chiave nell'andamento dei tassi, dell'USD, dell'oro e delle azioni. A parte il FOMC, si prospetta una settimana importante per lo Stato, con una serie di letture chiave sul mercato del lavoro, dati sulla crescita, l'annuncio del rifinanziamento trimestrale del Tesoro statunitense (QRA) e la settimana di riferimento per gli utili statunitensi con Microsoft, Apple, Alphabet e Amazon.

Non è un caso che i long sul NAS100 e sull'US500 abbiano avuto un ripensamento collettivo e ci abbiano pensato due volte a proseguire il movimento verso 4900. Detto questo, se guardiamo ai mercati della volatilità, non c'è stata alcuna ripresa dell'attività di copertura con una limitata propensione all'acquisto di put al ribasso. In effetti, si è detto che i fondi stanno vendendo call sull'indice per raccogliere premi e migliorare i rendimenti delle loro posizioni azionarie sottostanti. Questo sta avendo un effetto importante nel ridurre la volatilità.

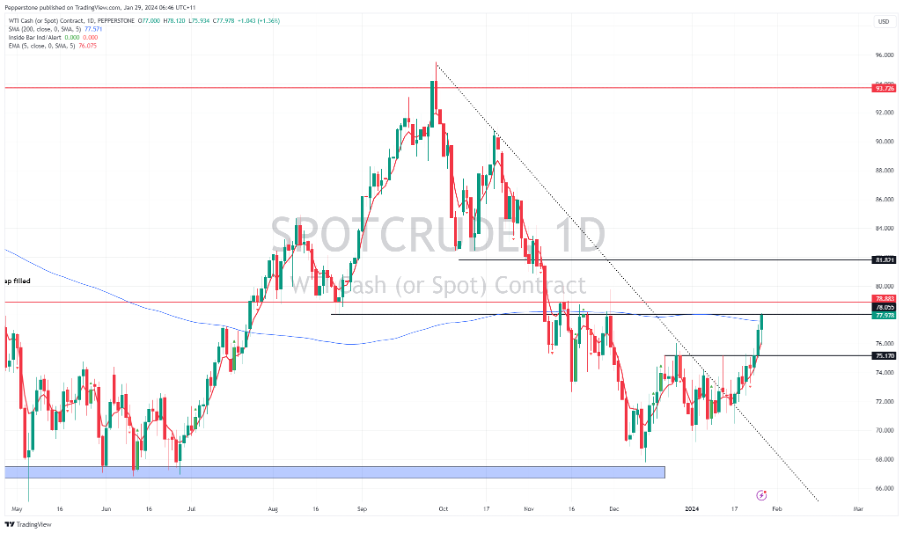

Il greggio e il gas naturale sono i settori in cui si stanno verificando i movimenti, e certamente il greggio spot ha avuto un'ottima performance guadagnando oltre il 6% sulla settimana, facendo trading sui massimi di novembre e superando la MA a 200 giorni. I dati statunitensi sono stati un fattore determinante, ma anche la geopolitica è un tema in crescita, e noi osserviamo i titoli dei giornali che si susseguono. I rialzisti sembrano avere il controllo per ora, quindi i rischi di rialzo rimangono - una rottura al rialzo potrebbe anche diventare problematica per l'inflazione globale futura, anche se non siamo ancora a livelli troppo preoccupanti.

Nel complesso, vediamo una nuova settimana ricca di eventi chiave: flusso di dati economici, riunioni delle banche centrali e utili societari. Conviene essere consapevoli del calendario, sia che si faccia day trading e si navighi tra questi potenziali eventi volatili nel corso della giornata. Oppure mantenere le posizioni ma non davanti agli schermi. Valutate se l'evento ha il potenziale per movimenti fuori misura, dove risiede l'oscillazione del rischio e cosa significa per il posizionamento degli stop e il dimensionamento delle posizioni.

È la settimana che ha tutto - buona fortuna.

I principali eventi di rischio che i trader dovranno affrontare questa settimana:

- Flussi di portafoglio di fine mese - I modelli di flusso delle banche d'investimento suggeriscono una vendita di USD per riequilibrare i portafogli, con una vendita consistente di azioni giapponesi da ripesare.

- IPC Q4 Aus (31 gennaio - 11:30 AEDT) - L'IPC Q4 rappresenta un rischio evidente per le esposizioni ad AUD e AUS200. Il mercato si aspetta che l'IPC Q4 nominale stampi lo 0,8% QoQ / 4,3% YoY (dal 5,4%), con la misura media ridotta che dovrebbe anch'essa scendere al 4,3% YoY. È importante notare che la RBA aveva previsto il 4,5% per l'IPC di dicembre (su entrambe le metriche), quindi più si scende al di sotto di tale valore, più la reazione dell'AUD sarà dovish. Allo stato attuale, i futures sui tassi di interesse dell'Aussie non vedono alcuna possibilità per la riunione della RBA di febbraio, con una probabilità su quattro di un taglio di 25 pb nella riunione di maggio. Considerando i prezzi così ottimistici, avremmo bisogno di vedere una soglia di 3 punti sull'IPC a/a per mettere sul tavolo un taglio a breve termine e promuovere un grande movimento dell'AUD.

- PMI manifatturiero e dei servizi della Cina (31 gennaio - 12:30 AEDT) - il mercato guarda all'indice manifatturiero a 49,2 (da 49,0) e all'indice dei servizi a 50,6 (50,4) - dopo i forti stimoli della scorsa settimana, gli investitori lunghi dell'indice azionario CN/HK sperano vivamente che il flusso di dati mostri segni di miglioramento, anche se è il settore immobiliare a destare maggiore interesse.

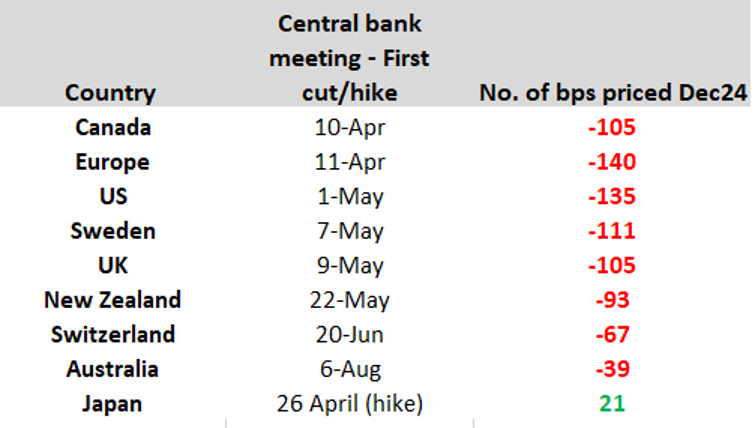

- Riunione della FOMC (1 febbraio, ore 6:00 AEDT) e conferenza stampa del presidente Powell (ore 6:30 AEDT) - sarà certamente difficile eguagliare la forte reazione dovish della riunione della FOMC di dicembre e dopo la forte stampa del PIL del quarto trimestre, e i consumi della Fed non saranno in vena di dichiarare vittoria. Poiché si prevede che la Fed perderà il suo orientamento restrittivo, la dichiarazione della FOMC dovrebbe essere neutrale. Ci si concentrerà anche sulla tempistica della riduzione del ritmo del QT (o della riduzione del bilancio), in particolare con Jay Powell che probabilmente verrà interrogato pesantemente su questo punto nella sua conferenza stampa.

Riunione della Riksbank svedese - la Riksbank lascerà i tassi al 4% ma dovrebbe aprire la porta a tagli, con il mercato degli swap che prevede il primo taglio a maggio. Preferenza per il rialzo di USDSEK, da aggiungere alla rottura di 10,5000 in chiusura.

- Riunione della BoE (1 febbraio - 23:00 AEDT) - la sterlina ha trovato sostegno nel flusso di dati del Regno Unito, con GBPUSD che si trova in un range pulito tra 1,2800 e 1,2600. Il mercato si aspetta che la banca mantenga un atteggiamento restrittivo e cercherà di modificare la ripartizione del voto in un voto 8-1 o addirittura 9-0 per il mantenimento dei tassi. Con il mercato che valuta il primo taglio di 25 pb alla riunione della BoE di maggio al 50% e il primo taglio completamente valutato a giugno, vedo un rischio bidirezionale per la sterlina in questa riunione. Consultate la nostra anteprima qui.

- Nonfarm payrolls USA (3 febbraio - 00:30 AEDT) - la stima mediana prevede la creazione di 180k posti di lavoro (il range di stime degli economisti è compreso tra 285k e 120k), con un tasso di disoccupazione che dovrebbe salire al 3,8%. Ritengo che la reazione del dollaro USA sarà più legata all'esito del tasso di disoccupazione che alla creazione netta di posti di lavoro.

- IPC UE (1 febbraio) - La stampa dell'IPC potrebbe essere cruciale per la BCE e potrebbe porre le basi per una narrazione più dovish da parte della banca. Il mercato vede l'IPC principale scendere al 2,7% (dal 2,9%) e l'IPC core al 3,2% (3,4%). Il capo economista Lane parlerà 90 minuti dopo, quindi potremmo avere una reazione immediata ai dati da parte di uno dei membri più influenti della BCE. La stampa dell'IPC dell'UE rappresenta un grosso rischio per l'euro, date le implicazioni per le aspettative sui tassi della BCE, quindi è bene considerare l'esposizione all'euro durante le notizie.

- Stime di finanziamento del Tesoro USA (29 gennaio) e annuncio di rifinanziamento trimestrale del Tesoro (QRA - 31 gennaio) - il QRA ha innescato condizioni di tendenza durature nei prezzi sia in agosto che in novembre e le implicazioni questa volta potrebbero essere significative. Detto questo, propendo per l'idea che il mercato non riceverà una sorpresa questa volta, ma con i T-bills che si prevede giocheranno ancora un ruolo importante nel finanziamento del governo nelle settimane a venire, ci sarà un ulteriore aumento dell'esame del livello dei saldi RRP e, in ultima analisi, dei mercati di finanziamento (SOFR-Fed funds). Consultate la nostra anteprima qui.

Guadagni USA nella settimana a venire

Attualmente, il 25% delle società dell'S&P500 ha pubblicato i propri risultati, il 78% ha battuto le attese in termini di EPS (in media del 6%) e il 53% ha battuto le attese in termini di vendite. Le società hanno registrato un calo dell'EPS dell'1,6% e una crescita delle vendite del 3,7%.

Nella settimana a venire avremo gli utili di poco più del 40% della capitalizzazione di mercato dell'S&P500, tra cui 4 illustri nomi del MAG7, per i quali mi aspetto un buon interesse:

Martedì - UPS, Microsoft (movimento implicito -/+ nel giorno del report del 4,3%), Alphabet (-/+ 5%)

Mercoledì - Boeing (-/+ 3,8%), Mastercard (-/+ 2,9%), QUALCOMM (-/+ 5,6%)

Giovedì - Apple (-/+ 3,2%), Meta (-/+ 6,5%), Amazon (-/+ 6,2%)

Venerdì - Chevron (-/+ 2,3%) e Exxon (-/+ 2,2%).

Altri dati statunitensi da tenere in considerazione:

Stati Uniti - Fiducia dei consumatori (31 gennaio 02:00 AEDT), aperture di posti di lavoro JOLTS (31 gennaio 02:00 AEDT), Indice del costo del lavoro (1 febbraio 01:00 AEDT), ISM manifatturiero (2 febbraio 02:00 AEDT).

In LATAM FX

La BCCh (Cile) si riunisce mercoledì e si prevede un allentamento di 100 pb al 7,25%, anche se c'è la possibilità che si spinga fino a 75 pb - l'USDCLP sta vedendo uno slancio positivo e sono favorevole a un rialzo nel breve termine, ma ho una convinzione limitata.

La BC brasiliana si riunisce lo stesso giorno e dovrebbe tagliare il tasso selettivo di 50 pb all'11,25%.

Anche la Colombia si riunisce mercoledì e si prevede un taglio di 50 pb al 12,50%.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.

.jpg?height=420)

.jpg?height=420)