- Italiano

- English

- Español

- Français

Il Playbook del trader: i percorsi politici divergono mentre il rischio geopolitico aumenta

La settimana appena trascorsa - Temi

Oltre agli sviluppi geopolitici, di cui discuteremo a breve, la settimana scorsa è stata caratterizzata da aspettative di politica monetaria in evoluzione, in particolare dopo il report CPI degli Stati Uniti di marzo più caldo del previsto che ha evidenziato pressioni inflazionistiche persistenti, mettendo in dubbio quanto presto la FOMC inizierà a normalizzare la politica.

L'indice CPI è aumentato del 3,5% su base annua il mese scorso, il terzo aumento consecutivo al di sopra delle aspettative del consenso, e al di sopra del ritmo del 3,2% su base annua registrato a marzo, gran parte di questo aumento è stato guidato da un aumento dei prezzi dell'energia, e principalmente della benzina. Escludendo questi, e il cibo, l'indice CPI core è aumentato del 3,8% su base annua, invariato rispetto al ritmo registrato a febbraio, mentre l'indice di inflazione 'supercore' - che riguarda l'inflazione dei servizi core, escludendo i costi dell'alloggio - è salito del 4,8% su base annua, un massimo di 11 mesi.

Nel frattempo, l'IPC è stato anche caldo su base mensile, con entrambi gli indici principali e core che aumentano dello 0,4% su questa base, entrambi rimanendo invariati rispetto al ritmo visto a febbraio. Annualizzando questi dati, che aiuta a produrre un quadro un po' più chiaro delle attuali tendenze inflazionistiche sottostanti, si evidenzia un tasso di inflazione annuale dell'IPC principale a 3 mesi del 4,6%, il più alto dal novembre 2022, e un tasso annuale di base a 3 mesi del 4,5%, il più alto dal Q2 23.

In breve, indipendentemente da come si scelga di 'tagliare e dividere' le cifre, l'inflazione dell'IPC si sta dimostrando più persistente del previsto e il significativo progresso disinflazionistico rimane sfuggente. Inoltre, mentre le stampe calde sia a gennaio che a febbraio erano state spiegate come 'rumore', è ormai quasi impossibile descrivere le cifre come altro che una tendenza preoccupante.

Va detto che le cifre dell'IPP della scorsa settimana sono state leggermente più morbide del previsto, con l'indicatore principale che è aumentato del 2,1% su base annua rispetto a un consenso del 2,2% su base annua, anche se tale ritmo continua a rappresentare un notevole aumento rispetto al tasso del 1,6% su base annua visto a febbraio. Questo è particolarmente preoccupante se si considera che il progresso sulla disinflazione dei servizi è stagnante da sei mesi, mentre la disinflazione dei beni si è recentemente trasformata in deflazione dei beni. I rischi legati ai prezzi dei beni, tuttavia, sembrano essere sempre più orientati al rialzo, in particolare in mezzo alle crescenti tensioni geopolitiche in corso, ponendo così il rischio che l'inflazione principale si riaccenda.

Dati di questo genere, specialmente quando combinati con il forte ritmo di assunzioni e la stretta natura del mercato del lavoro negli Stati Uniti, hanno portato alcuni a chiedersi se la FOMC debba considerare tagli dei tassi in questo momento. Tuttavia, tali tagli sono ancora probabili, anche se i dati recenti faranno poco per dare ai decisori politici la "fiducia" che cercano che l'inflazione torni verso il 2% al fine di effettuare il primo taglio. Non sorprendentemente, con 'più alti per più tempo' nuovamente in agenda, i derivati hanno posticipato il momento del primo taglio, ora prezzando pienamente una riduzione del 25bp per settembre, mentre si vedono poco meno di 50bp di easing nel 2024 nel complesso - una revisione al rialzo piuttosto restrittiva rispetto ai 65bp visti una settimana fa e agli enormi 150bp di tagli prezzati all'inizio dell'anno!

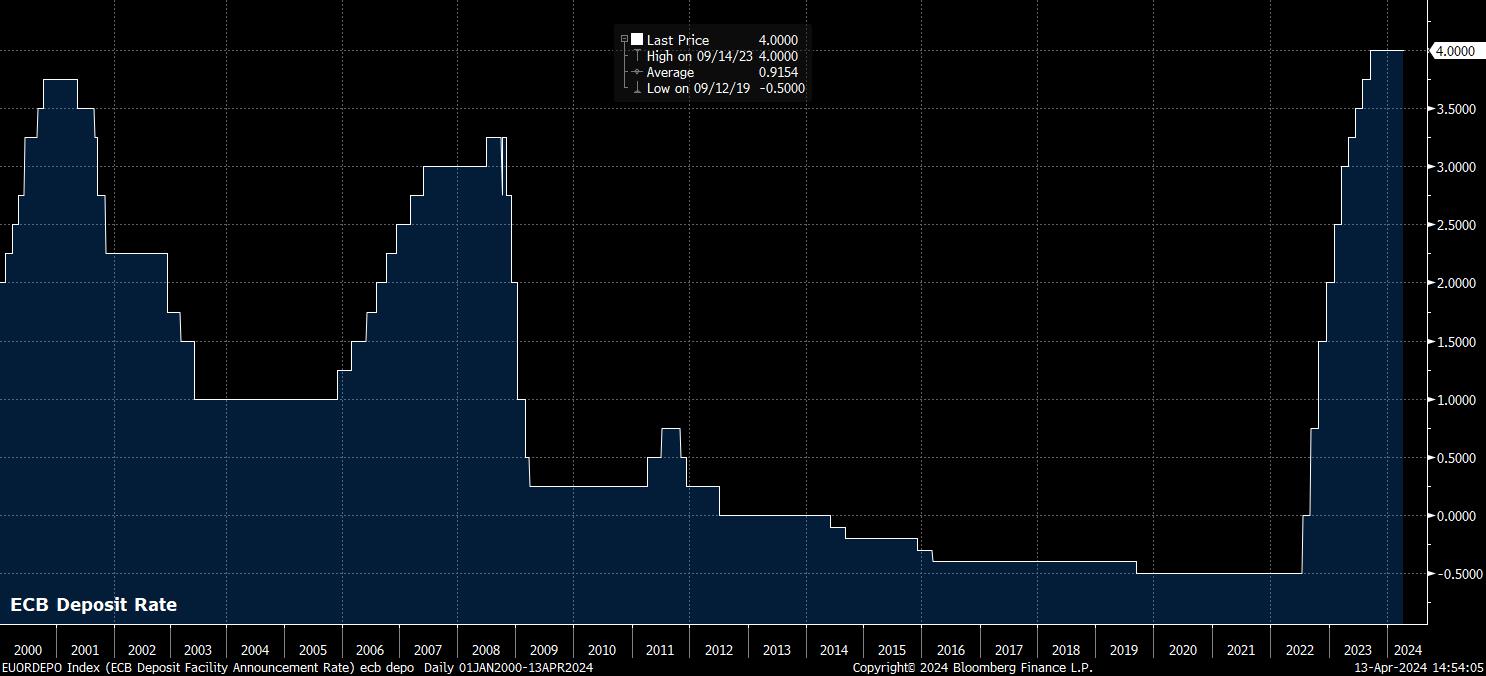

Se il quadro prospettico della FOMC è diventato più incerto, da questo lato dell'Atlantico, il percorso dei tassi probabile della BCE è stato cementato la scorsa settimana.

Mentre il Consiglio direttivo non si è impegnato esplicitamente per un taglio dei tassi a giugno, il ciclo di allentamento è comunque destinato a iniziare alla prossima riunione, in particolare dopo una revisione accomodante della dichiarazione di politica che nota che "sarebbe opportuno ridurre il livello attuale delle restrizioni di politica monetaria" se le proiezioni macroeconomiche del personale di giugno aggiornate sostenessero ulteriormente la fiducia dei decisori politici che l'inflazione sta convergendo al target del 2% "in modo sostenuto".

Il Presidente Lagarde ha anche ripetuto la sua precedente guida secondo cui la BCE saprà "molto di più" al momento del prossimo incontro di politica, sottolineando anche che una "moltissima maggioranza" dei membri del CdA voleva attendere l'incontro di giugno prima di dare il via libera al ciclo di allentamento, anche se "qualche" membro si sentiva abbastanza sicuro sull'outlook dell'inflazione da aver cercato un taglio lo scorso giovedì. In realtà, se la BCE non si fosse incatenata a un taglio a giugno nel meeting di marzo, probabilmente avrebbe finito per effettuare un taglio dei tassi la scorsa settimana in ogni caso, con il recupero economico che rimane fragile, i rischi di crescita ancora inclinati al ribasso e l'inflazione che svanisce più rapidamente del previsto.

In ogni caso, si è ora aperta una chiara divergenza tra FOMC e BCE, con i rischi per il quadro prospettico della Fed che si inclinano in direzione sempre più falconiana mentre l'inflazione rimane stabile e i rischi per il quadro prospettico della BCE che si inclinano sempre più verso l'estremità accomodante dello spettro, anche se finora i commenti espliciti sul percorso dei tassi oltre giugno sono stati pochi e lontani. Questo dovrebbe continuare a esercitare pressione al ribasso sull'EUR, con EUR/USD probabile che continuerà a scendere per un po' di tempo.

Restando nel mondo della politica monetaria, la scorsa settimana ha portato anche aggiornamenti dalla Banca del Canada e dalla Reserve Bank of New Zealand. Mentre la RBNZ ha emesso ciò che era, in larga parte, un "copia e incolla" della dichiarazione precedente, notando che il bilancio dei rischi rimane poco cambiato e che una posizione politica restrittiva continua ad essere "necessaria", la BoC ha fornito un po' più di intrigo.

I responsabili politici hanno segnalato di 'vedere ciò di cui hanno bisogno' sull'inflazione, notando anche il desiderio che tali sviluppi si trasformino in una tendenza più lunga, per essere "sicuri" che un recente calo dell'inflazione di base non sia temporaneo. A ciò si aggiunge una revisione al ribasso dello 0,2pp delle previsioni sull'IPC del 2024, con l'inflazione ora prevista al 2,6% quest'anno, insieme al Governatore Macklem che esplicitamente nota che giugno è "nel campo delle possibilità" per un taglio dei tassi, e una riduzione a inizio estate sembra essere ora il caso di base.

Ciò fornisce un utile rinforzo all'idea che la FOMC diventerà una sorta di eccezione rialzista tra le banche centrali G10, mentre altrove iniziano i tagli, ma l'inflazione statunitense persistente impedisce a Powell & Co di tagliare immediatamente. Di conseguenza, ci si aspetta che i differenziali di rendimento continuino a muoversi a favore del dollaro, aiutando così il dollaro a guadagnare ulteriore terreno contro i pari, con eventuali ribassi probabilmente poco profondi.

La settimana che è stata - Mercati

Certamente, la scorsa settimana il dollaro è stato molto richiesto, con l'indice del dollaro (DXY) che ha guadagnato poco meno dell'1,75% negli ultimi cinque giorni di negoziazione, segnando il suo miglior avanzamento settimanale dal settembre 2022, facendo segnare una serie di nuovi massimi YTD nel processo.

_D_2024-04-13_14-54-26.jpg)

Mentre la suddetta rivalutazione restrittiva delle aspettative della politica della Fed ha guidato in modo significativo questo movimento, l'innalzamento del rischio geopolitico visto durante la sessione di venerdì ha contribuito a scatenare ulteriori richieste di rifugio per il dollaro e ha visto anche livelli chiave rompersi altrove nel mondo del G10 FX - il cable scende sotto 1,25, il JPY segna nuovi minimi da 34 anni, l'EUR scende sotto 1,07 e l'AUD cede la quota .65.

Dopo un presunto attacco israeliano ai danni di alti comandanti militari iraniani in un complesso siriano la scorsa settimana, i partecipanti al mercato sono rimasti spaventati mentre la settimana si avviava alla chiusura da un diluvio di segnalazioni che un potenziale attacco di rappresaglia iraniano contro Israele potrebbe essere "imminente", con rapporti di intelligence che notavano che Israele si preparava per un tale attacco da avvenire "entro giorni". Tale attacco iraniano è avvenuto sabato, sotto forma di un attacco di droni e missili verso Israele, dopo il quale l'Iran ha osservato in una dichiarazione all'ONU che riteneva che la "questione potesse essere conclusa".

In rapida successione, queste testate di venerdì hanno fatto aumentare le preoccupazioni geopolitiche al centro delle menti dei trader e hanno scatenato un "classico" periodo di avversione al rischio nel fine settimana, con i partecipanti che cercavano logicamente di ridurre il rischio il più possibile, preoccupati per il potenziale rischio di gap all'apertura del mercato, se un attacco dovesse avere luogo e la situazione peggiorasse. In poche parole, la preservazione del capitale è diventata la priorità.

L'oro è stato, inizialmente, un beneficiario significativo di questi flussi, con il metallo giallo che si è ulteriormente consolidato sui recenti guadagni, per scambiare sopra a $2.400/oncia per la prima volta nella storia, prima di subire un brutale ribasso nel tardo pomeriggio che ha visto il prezzo finire la giornata quasi esattamente dove era iniziata. Anche se sembra troppo presto, e onestamente folle, dire che l'attuale rally sia finito, specialmente in un ambiente geopolitico così fluido, la mancata sostenibilità dei guadagni potrebbe preoccupare un po' i rialzisti.

_D_2024-04-13_14-55-20.jpg)

Il petrolio ha registrato una mossa simile, con entrambi Brent e WTI che inizialmente hanno registrato picchi più alti quando sono stati diffusi titoli, raggiungendo nuovi massimi da ottobre scorso, prima di ritracciare gran parte dei guadagni precedenti, sebbene il primo si sia stabilizzato venerdì sopra i $90 al barile per la seconda settimana consecutiva.

Questa avversione al rischio "tradizionale" ha influito anche sullo spazio del Tesoro, che ha visto un rally lungo la curva venerdì, sebbene non abbia potuto evitare che tutte le scadenze terminassero la settimana in ribasso, con il rendimento a 2 anni in rialzo di circa 15 pb negli ultimi cinque giorni di negoziazione, riflesso dello spostamento hawkish nelle aspettative della Fed, mentre la curva stessa si è ulteriormente appiattita verso il ribasso.

Una storia simile è stata vista anche nelle azioni, anche se il sentiment è stato anche in parte sotto pressione da un inizio piuttosto deludente della stagione degli utili del primo trimestre, con banche come JPMorgan e Wells Fargo deludenti sul reddito netto da interessi, segno che l'impatto benefico dei tassi più alti potrebbe essere in calo, anche se le performance dei mercati finanziari, specialmente quella di Citigroup, rimane resiliente.

In ogni caso, l'S&P 500 ha chiuso la settimana in territorio negativo, scendendo di poco oltre l'1,5%, registrando cali settimanali consecutivi per la prima volta in un mese. Anche il Nasdaq 100, con un'andamento tecnologico, ha perso circa lo 0,65%, subendo la terza perdita settimanale, il peggiore periodo dell'indice da agosto scorso.

Tuttavia, nonostante queste perdite, le crescenti tensioni geopolitiche e il ricalcolo hawkish della Fed, il "percorso di minor resistenza" dovrebbe continuare a guidare al rialzo le azioni. L'interesse all'acquisto potrebbe essere trovato intorno alla media mobile di 50 giorni nell'S&P 500, appena a sud della chiusura di venerdì.

Anche se il report sull'IPC di marzo non è chiaramente la notizia che i policy makers cercavano, è ancora il caso che la prossima mossa nel tasso dei fondi federali sarà un taglio, sebbene un taglio un po' più tardi rispetto a quanto precedentemente previsto. Come molti policy makers hanno notato dopo la pubblicazione dei dati, cifre sull'inflazione più forti del previsto significheranno che la durata per la quale il tasso dei fondi federali rimane al suo livello terminale aumenta, anziché richiedere un'altra aumento del tasso. Quindi, la politica è ancora in corso di allentamento man mano che l'anno progredisce - che quel primo taglio arrivi a giugno, o luglio, o settembre, i tagli sono ancora in arrivo.

Bisogna aggiungere a questo l'idea che il 'put' della Fed è di nuovo vivo, con la FOMC disposta e in grado di intervenire con tagli più aggressivi e/o iniezioni mirate di liquidità nel caso le cose si deteriorino dal punto di vista macroeconomico o della stabilità finanziaria. Powell & Co. hanno di nuovo il sostegno del mercato.

Certo, questo non vuol dire che non ci saranno ritiri, o anche una correzione più profonda. Piuttosto, vuol dire che il bilancio di probabilità nel medio termine continua a puntare verso ulteriori guadagni, con il sostegno della politica rafforzato da una crescita economica solida, con questa crescita sopra la potenziale che probabilmente vedrà anche i guadagni e la crescita dei ricavi rimanere solidi, contribuendo ulteriormente al guadagno del mercato.

La Settimana a Venire

È ovvio che gli sviluppi geopolitici saranno la principale attenzione dei trader nel corso della settimana a venire, con i partecipanti che restano attenti agli sviluppi in Medio Oriente. Qualsiasi ulteriore escalation delle tensioni probabilmente vedrebbe rinnovata la domanda di rifugio, simile al playbook che è entrato in vigore venerdì pomeriggio.

Oltre a ciò, comunque, un'altra settimana intrigante di eventi economici attende, anche se l'agenda dei dati è un po' più tranquilla rispetto a quanto è stato di recente.

È nel Regno Unito che le cose sono, forse, più interessanti, con l'ONS pronto a rilasciare questa settimana le ultime cifre sull'occupazione (martedì), sull'inflazione (mercoledì) e sulle vendite al dettaglio (venerdì). Anche se ci sono preoccupazioni sulla precisione dei dati sull'occupazione, si prevede che la disoccupazione sia salita al 4,0% nei tre mesi fino a febbraio, mentre la crescita degli stipendi dovrebbe continuare a rallentare, con lo stipendio regolare previsto in aumento del 5,5% YoY nello stesso periodo, 0,1pp più lento rispetto al precedente.

L'inflazione, naturalmente, rimane la principale attenzione della BoE e dovrebbe essere ulteriormente diminuita a marzo. Si prevede che l'IPC headline aumenti del 3,1% YoY, 0,1pp al di sotto del tasso di febbraio, mentre l'inflazione core dovrebbe raffreddarsi al 4,1% YoY, dal 4,5% precedente. Ciò dovrebbe lasciare il Regno Unito sulla buona strada per raggiungere l'obiettivo del 2% di inflazione, sebbene brevemente, in primavera, mentre una stampa più fredda del previsto probabilmente vedrebbe il mercato ricalibrare in senso accomodante le aspettative della BoE, con la curva OIS del GBP attualmente attribuendo a un taglio del tasso a giugno da parte della 'Vecchia Signora' una probabilità approssimativamente del 50:50.

I dati sull'inflazione sono attesi anche da molte altre economie G10 questa settimana, tra cui Canada, Giappone e Nuova Zelanda. I dati canadesi, attesi martedì, sono di notevole interesse rispetto al solito, data la franchezza con cui il governatore della BoC Macklem ha discusso di un taglio dei tassi a giugno la scorsa settimana.

Altri dati rilevanti attesi questa settimana includono l'ultimo rapporto sull'occupazione australiana, che probabilmente mostrerà un aumento di +10k posti di lavoro a marzo, sebbene la disoccupazione sia destinata a salire al 3,9%, dal 3,7%, riprendendo la tendenza all'aumento della disoccupazione vista dall'ultimo settembre. Nel frattempo, la Cina pubblicherà una serie di dati sull'attività, tra cui la produzione industriale del mese scorso e le statistiche sulle vendite al dettaglio, nonché il PIL del primo trimestre. Si prevede che l'economia sia cresciuta del 4,8% anno su anno nel primo trimestre, più lentamente rispetto al ritmo del 5,2% anno su anno visto alla fine del 2023, anche se è sempre necessario prendere con un pizzico di sale queste interpretazioni.

Negli Stati Uniti, il dato di rilievo di questa settimana è rappresentato dal rapporto sulle vendite al dettaglio di lunedì, con le vendite destinate ad aumentare dello 0,4% su base mensile a marzo, sia nei dati principali che nel gruppo di controllo, rafforzando ulteriormente il caso per la continuazione dell'"eccezionalismo statunitense", poiché la crescita rimane anemica altrove nei paesi avanzati. Ci si ttende inoltre un calendario fitto di interventi dei membri della Fed, tra cui il presidente Powell martedì, oltre a 14 altre apparizioni di decisori politici (gli orari/le date qui sotto sono per Londra).

Ultimo, ma non meno importante, la stagione degli utili continua questa settimana, con 44 dei componenti dell'S&P 500 pronti a riportare, tra cui 6 membri del Dow. Le pubblicazioni più significative includono la continuazione degli utili delle banche con Goldman Sachs (lun), Morgan Stanley e Bank of America (entrambi mar) pronti a riportare, insieme alla combattuta UnitedHealth (anche mar), il titolo più grande del Dow per peso, e Netflix che riporterà dopo la chiusura del mercato di giovedì.

In sintesi, mentre le notizie geopolitiche ruberanno naturalmente molta attenzione di mercato e potranno provocare reazioni significative se indicative di un'escalation, i movimenti di mercato di questo tipo sono probabimente di breve durata. Nel complesso, il percorso di minor resistenza continua a portare al rialzo per le azioni, come discusso, e per il dollaro, nel medio termine, poiché la divergenza delle politiche in corso continua a sostenere quest'ultimo.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.