- Italiano

- English

- Español

- Français

Macro Trader: Il primo taglio è sempre qualche mese più in là

L'approccio del "bastone e carota" è uno che deriva, originariamente, dal modo in cui un cavaliere solito incoraggiare un asino a muoversi in avanti agitando una carota di fronte al suo viso. Se l'asino non si muoveva, sarebbe stato colpito con il bastone.

Questa analogia potrebbe essere ben utilizzata per descrivere il rapporto attuale del mercato con la Fed. Gli asset a rischio stanno salendo, mentre Powell & Co li agitano davanti la prospettiva di tagli ai tassi e di un termine al tightening quantitativo. Tuttavia, se l'inflazione dovesse rimanere stabile, o fare un significativo ritorno, i mercati sarebbero colpiti con il grosso bastone di una retorica più restrittiva, o tassi rimanenti più alti per più tempo.

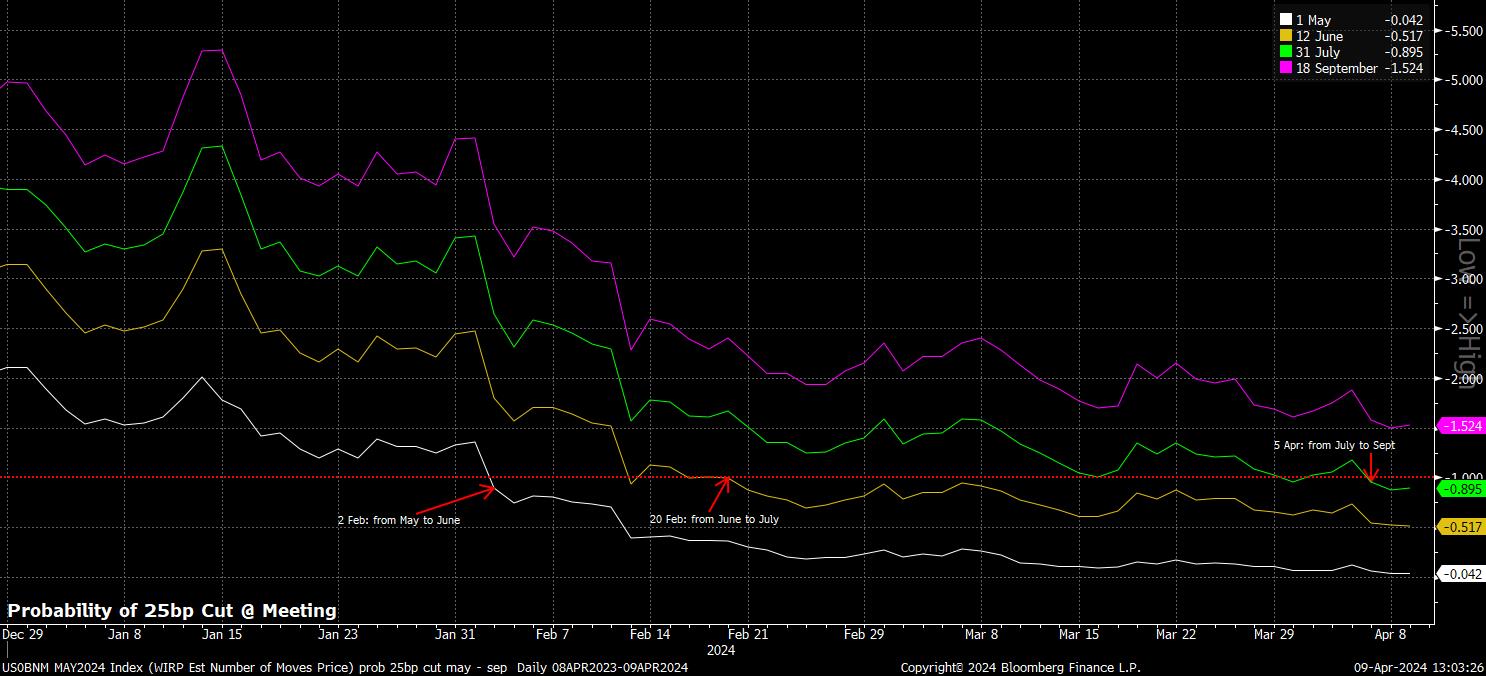

Se quell'analogia è troppo forzata, forse un grafico illustrerà meglio questo punto.

Sembra che, per la maggior parte dell'anno finora, il primo taglio dei tassi del 25bp sia sempre stato a tre o quattro mesi di distanza. A gennaio, i prezzi sono passati da maggio a giugno; a febbraio, da giugno a luglio; e ora, all'inizio di aprile, da luglio a settembre. Alcuni prognosticatori di mercato stanno addirittura mettendo in discussione il motivo per cui la Fed dovrebbe tagliare del tutto quest'anno, dato il continuo mercato del lavoro solido e l'inflazione dei servizi persistentemente alta.

Il continuo ritardo delle aspettative di taglio dei tassi solleva naturalmente la questione delle implicazioni di mercato di tale spostamento.

Rispondere a questa domanda dipende quasi interamente da ciò che si considera il principale motore del rally di rischio visto quest'anno, con l'S&P che scambia appena sotto il 10% in più YTD, avendo già registrato 22 massimi storici di chiusura.

Alcuni potrebbero sostenere che il rally sia stato costruito su scommesse che la Fed taglierà i tassi quest'anno. È però difficile sostenere che questo sia il caso, dato che il rally dell'S&P è arrivato non solo mentre la curva OIS ha azzerato oltre la metà dei 160bp di tagli previsti all'inizio dell'anno, ma anche dato che il mercato ha continuato a salire nonostante una vendita aggressiva all'inizio della curva dei Treasury, con i benchmark 2s che ora rendono il più da novembre scorso.

_spx_v_2024-04-09_13-03-06.jpg)

Invece, una spiegazione molto più plausibile, razionale e credibile è che la manifestazione si è basata su ciò che la Fed potrebbe fare, se lo desiderasse, o vedesse la necessità di farlo.

Chiaramente, si tratta di una visione piuttosto più sfumata delle prospettive della FOMC. Piuttosto che concentrarsi su se Powell & Co effettueranno il primo taglio a giugno, luglio, o anche più tardi; piuttosto che discutere di quanti tagli farà la FOMC quest'anno, o il prossimo; ciò che conta è che, se il Comitato lo desiderasse, con l'inflazione che sta tornando - seppur in modo incerto - al target del 2%, potrebbe abbassare i tassi, forse in modo significativo, e fornire nuova liquidità alle parti dell'economia dove potrebbe essere necessaria.

In breve, anche se il prezzo del primo taglio continua ad essere rinviato, il 'put' della Fed rimane in vigore, dando ai partecipanti la fiducia di aumentare l'esposizione al rischio, o almeno rimanere esposti, sapendo che i responsabili politici sono nuovamente dalla loro parte.

Questo dovrebbe, a sua volta, mantenere il percorso di minore resistenza verso l'alto per le azioni, naturalmente con un favore continuo per gli USA, mentre mantiene ogni calo relativamente di breve durata e superficiale. Allo stesso tempo, la volatilità è probabile che rimanga contenuta nel medio termine, escluse le improvvise impennate legate a eventi di rischio chiave, come l'IPC (10 aprile) e i report sugli utili, con la stagione di reporting del primo trimestre che inizia il 12 aprile.

Il mercato FX, al contrario, è probabile che sia un po' più interessante, dato il divario che dovrebbe manifestarsi tra la FOMC e i pari del G10.

Mentre i rischi per le prospettive della FOMC si inclinano sempre più verso una direzione più aggressiva, i rischi per le prospettive delle banche centrali altrove stanno puntando verso una direzione sempre più accomodante, come illustrato nel grafico sottostante.

Vi sono ragioni molto valide per questo.

La BCE ha, effettivamente, già pre-impegnato a effettuare il primo taglio a giugno, sottolineando che "sapranno molto di più" a quel punto, in particolare in termini di crescita degli utili nella zona euro, e con l'inflazione CPI in linea per raggiungere l'obiettivo del 2% entro la fine di quest'anno.

Analogamente, la BoE è probabile che raggiunga l'obiettivo del 2% di inflazione in primavera, seppur brevemente, mentre la crescita degli utili sta iniziando a moderarsi; inoltre, con il MPC che segnala che la politica resterà restrittiva anche se vengono effettuati tagli, un taglio del tasso di interesse della Banca all'inizio dell'estate sembra sempre più probabile.

In Canada, nel frattempo, il piuttosto disastroso rapporto sul mercato del lavoro di marzo ha aumentato i rischi di un'orientamento accomodante della BoC questa settimana, e un successivo taglio al prossimo incontro, con la disoccupazione al suo massimo da gennaio 2022, e l'economia che ha inaspettatamente perso 2,2k posti di lavoro il mese scorso. L'inflazione YoY headline, al 2,8% a febbraio, è tornata all'interno della fascia target della BoC, e in un costante trend al ribasso.

Infine, la SNB, che è diventata la prima banca centrale del G10 a iniziare la normalizzazione della politica con un taglio del 25bp il mese scorso, sembra pronta a continuare ad allentare, poiché l'inflazione rimane ancorata sul fondo della fascia target, e con i decisori politici probabilmente intenzionati a tenere il passo con il ciclo di easing della BCE, al fine di evitare un significativo rafforzamento del CHF.

Mettendo tutto questo insieme, e aggiungendo i probabili tagli a fine estate da parte della RBA e della RBNZ, sembra plausibile che la forza del dollaro dovrebbe continuare. Questo è particolarmente vero se il narrativo dell'eccezionalità degli Stati Uniti continua a essere forte come lo è attualmente, con i dati statunitensi che continuano a sorprendere al rialzo rispetto alle aspettative del consenso, mentre le prospettive si oscurano altrove nei mercati sviluppati.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.

.jpg?height=420)