- Italiano

- English

- Español

- Français

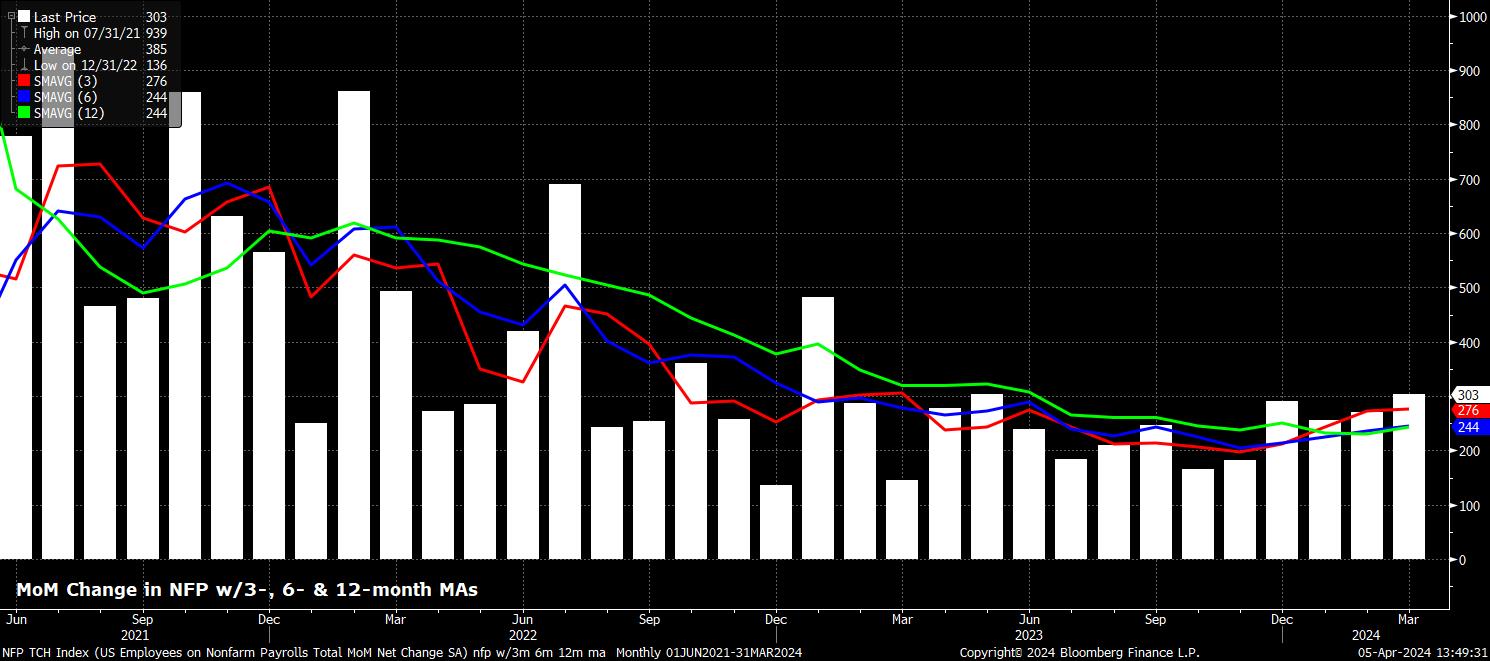

Il numero di posti di lavoro non agricoli è aumentato di un notevole 303k a marzo, ben al di sopra delle aspettative del consenso di un aumento di +214k, e anche al di sopra del massimo della previsione. Inoltre, le stampe dei posti di lavoro di gennaio e febbraio sono state riviste al rialzo di un totale di +22k, portando la media di crescita dell'occupazione a 3 mesi a +276k, il livello più alto da un anno.

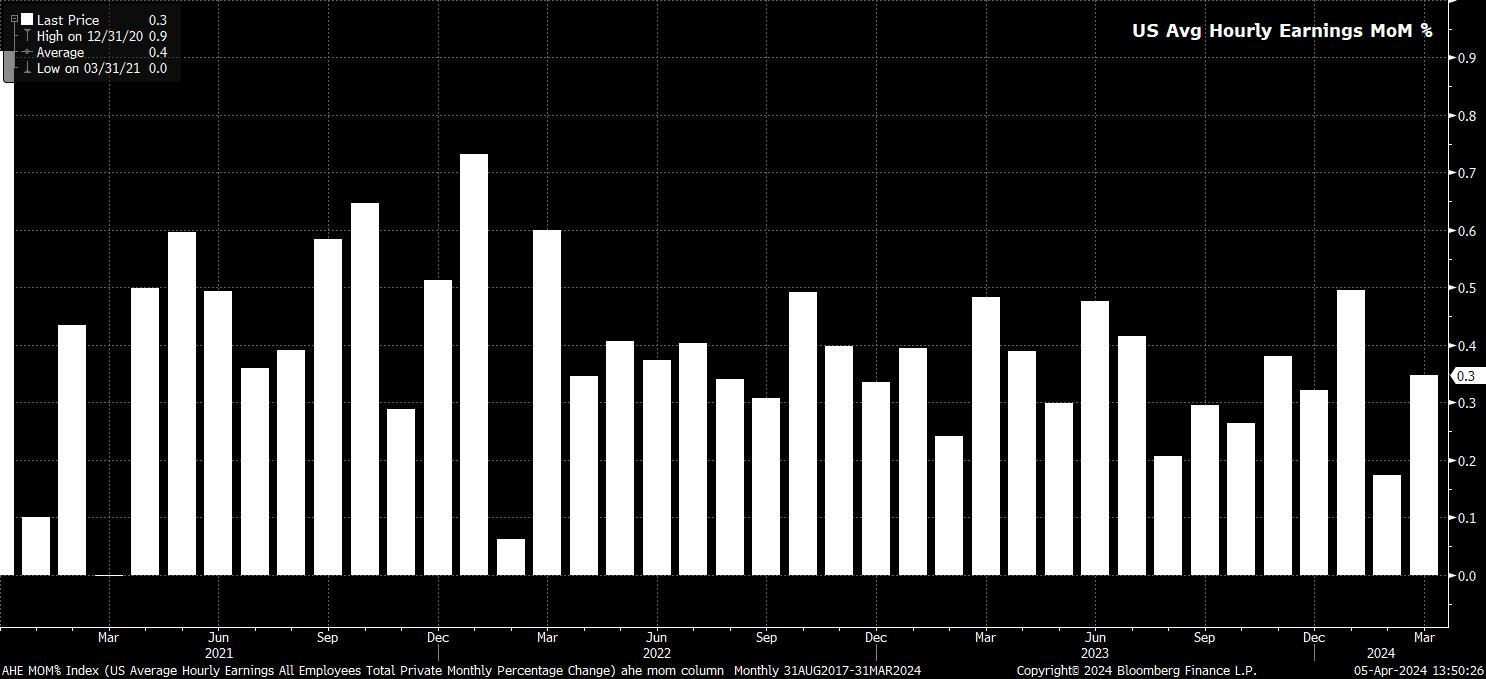

Rimanendo con l'indagine sulle aziende, il rapporto sui posti di lavoro ha mostrato che il salario medio orario è aumentato dello 0,3% su base mensile a marzo, un lieve aumento rispetto al modesto ritmo dello 0,1% visto a febbraio, e in linea con le aspettative della maggioranza. Tuttavia, il ritmo annuale della crescita dei salari ha continuato a rallentare, principalmente a causa di confronti più alti dell'anno scorso, con un aumento annuale del salario medio orario dello 4,1%, in calo rispetto al 4,3% visto un mese prima. Degno di nota, questi dati sui salari sono emersi nonostante il lieve aumento delle ore lavorative medie settimanali, che sono passate da 34,3 a 34,4.

Rivolgendosi all'indagine sulle famiglie, i dati hanno mostrato che la disoccupazione principale si è attestata al 3,8% il mese scorso, come previsto, un modesto calo rispetto al 3,9% visto a febbraio, che era il tasso più alto dall'inizio del 2022.

Altri indicatori di eccesso di offerta sul mercato del lavoro, nel frattempo, hanno indicato che il mercato del lavoro rimane solido. Mentre la sottoccupazione è rimasta stabile al 7,3%, la partecipazione è aumentata di 0,2 punti percentuali rispetto al mese precedente, raggiungendo il 62,7%, tornando verso i massimi ciclici osservati verso la metà del 2023.

Nonostante il forte rapporto di lavoro, sembra improbabile che questo sposterà significativamente l'ago in termini di prospettive politiche della FOMC. Come evidenziato dal presidente Powell nella conferenza stampa della FOMC di marzo, un mercato del lavoro forte non sarebbe motivo per "rimandare" i tagli dei tassi, specialmente considerando che la FOMC sembra relativamente non preoccupata al momento per le potenziali implicazioni inflazionistiche delle continue solide performance del mercato del lavoro.

Probabilmente a causa di ciò, i prezzi dei tassi sono rimasti relativamente stabili mentre i dati sugli stipendi sono diminuiti, con il USD OIS che continua a fissare completamente il primo taglio dei tassi della Fed di 25bp per luglio, mentre prevede anche circa 68bp di allentamento entro la fine dell'anno, una modesta rivalutazione hawkish rispetto ai 71bp prezzati prima dei NFP.

In modo simile, la reazione del mercato al rapporto sui posti di lavoro è stata relativamente contenuta.

Mentre è stata osservata una mossa repentina e aggressiva su tutti i fronti quando i dati sono stati rilasciati - azioni che toccavano minimi giornalieri, rendimenti dei Treasuries che raggiungevano massimi giornalieri guidati dal front-end, e dollaro che toccava massimi giornalieri freschi - la mossa è stata relativamente modesta per natura, ed incredibilmente di breve durata, con tutti che tornavano rapidamente ai livelli precedenti al rilascio.

Il rapporto sui posti di lavoro, in generale, cambia poco in termini di equilibrio dei rischi per i mercati attuali, con il percorso di minor resistenza che probabilmente continuerà ad essere rialzista per il rischio, visto che il 'put' della Fed rimane in essere e rimane probabile che i tagli inizieranno in estate, mentre continua ad essere rialzista per il dollaro, con i dati sui posti di lavoro che rafforzano il racconto della 'eccezionalità degli Stati Uniti' che continua a guidare il mercato FX G10.

Come già notato, la stampa dei salari probabilmente cambierà poco anche in termini di prospettive di politica monetaria, con l'inflazione che rimane ancora il determinante principale di quando, e di quanto, la FOMC taglierà quest'anno, nonostante i due lati del mandato duale tornino a un migliore equilibrio. Su questo punto, il report sul CPI della prossima settimana, previsto per il 10 aprile, sarà cruciale, specialmente dopo tre cifre principali più calde del previsto consecutive.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.