- Italiano

- English

- Español

- Français

Analisi

Playbook della settimana: L'IPC incombe mentre i mercati percorrono il sentiero di minor resistenza

La settimana passata

In ogni caso, poiché gli ultimi cinque giorni di trading sono stati un po' più tranquilli in termini di volume di informazioni in arrivo, i mercati non hanno fatto altro che imboccare quello che ormai è un "percorso di minor resistenza" fin troppo familiare. I titoli azionari statunitensi, forse, incarnano questo fenomeno meglio di qualsiasi altro strumento, con il future sull'S&P 500 che ha fatto trading a cavallo della soglia dei 5.000 per la prima volta in assoluto e si è avviato verso il 5° progresso settimanale consecutivo, dopo aver guadagnato anche in 13 delle ultime 14 settimane, la prima volta che si è verificata una simile corsa dagli anni '80. Non sorprende che sia il Dow che il Nasdaq 100 si siano uniti all'S&P nel segnare nuovi record di chiusura.

_spx_ro_2024-02-09_10-00-58.jpg)

In queste colonne si afferma spesso che ci siano pochi segnali più rialzisti di un mercato che stampa nuovi massimi storici, riportandoci al vecchio detto che "la forza genera forza". Supponendo che non ci siano brutte sorprese più calde del previsto nel rapporto sull'IPC di gennaio (di cui parleremo più avanti), la bilancia dei rischi per le azioni statunitensi continua a pendere verso l'alto, fino al rapporto di Nvidia - il miglior performer dell'S&P quest'anno - del 21 febbraio.

Sebbene anche le azioni europee abbiano registrato guadagni settimanali abbastanza solidi - a parte, ovviamente, il FTSE 100, che continua a essere in forte ritardo rispetto ai concorrenti - è il mercato cinese quello in cui il rialzo è stato più significativo. Il CSI 300 chiude la settimana con un rialzo di quasi il 6%, il miglior guadagno settimanale dall'aprile del 2022, con il sentimento sostenuto nella settimana di festività del Capodanno lunare da un'altra serie di misure di stabilizzazione del mercato avviate dallo Stato, tra cui l'impegno ad aumentare le partecipazioni in ETF azionari, oltre al fatto che il Presidente Xi è stato informato su tali misure e ha successivamente sostituito il capo dell'autorità di regolamentazione dei titoli cinesi.

La cautela è tuttavia necessaria, dato che l'economia cinese continua ad avere problemi strutturali di lunga data, il settore immobiliare rimane profondamente indebitato e la deflazione è costantemente presente, con l'IPC che a gennaio è sceso dello 0,8% a/a, il calo maggiore dal 2009, anche se in parte causato da effetti base. Ho l'impressione che i recenti guadagni si riveleranno ancora una volta un "rimbalzo del gatto morto" e che probabilmente i rialzisti della Cina soffriranno ancora; Giappone e India rimangono, a mio avviso, opzioni migliori per l'esposizione azionaria in Asia.

Lontano dalle azioni, nell'ultima settimana si è assistito a una modesta pressione di vendita costantemente presente sulla curva dei Treasury, nonostante tutte e tre le aste di questa settimana - compresa la vendita record di 42 miliardi di dollari a 10 anni - abbiano fermato il rendimento del WI in modo piuttosto considerevole, placando alcuni timori che i mercati non siano in grado di assorbire il crescente fabbisogno di finanziamento del governo statunitense.

Il modesto sell-off, quindi, e il successivo irripidimento della curva da parte dei ribassisti, sembra molto probabilmente essere un'altra funzione dei mercati che arrancano lungo il suddetto "percorso di minor resistenza", in quanto gli operatori continuano a rivalutare in modo restrittivo le prospettive della Fed, vedendo ora solo il 70% di possibilità che il primo taglio avvenga entro maggio, mentre le prospettive economiche statunitensi "goldilocks" persistono, con un "atterraggio morbido" che è ormai un'aspettativa di consenso.

L'aumento dei tassi continua a rappresentare un buon segnale per il biglietto verde, che è salito a un nuovo massimo storico rispetto a un paniere di valute simili, mentre il DXY ha toccato, e poi si è ritirato, da 104,60. Anche l'indice del dollaro USA di Bloomberg (BBDXY), una misura più ampia e più equamente ponderata della forza del dollaro, ha toccato i livelli migliori dell'anno, avvicinandosi a un nuovo massimo di tre mesi.

Tornando al DXY, la bilancia dei rischi continua a puntare verso un ulteriore rialzo, anche se i suddetti guadagni si sono arenati intorno alla media mobile a 100 giorni. Forse non sorprende che alcuni long abbiano deciso di prendere profitto in questo punto, visto il rally del 3% circa registrato nel corso del tempo, anche se un ulteriore rialzo sembra probabile nel breve termine, in particolare se si considera che il rally non sembra affatto eccessivo rispetto al sell-off del complesso dei Treasury.

_d_2024-02-09_10-03-55.jpg)

Tuttavia, la forza dell'USD vista negli ultimi giorni non è stata così ampia come nelle settimane precedenti, con guadagni concentrati contro i titoli a più basso rendimento come lo JPY e il CHF, con quest'ultimo che è stato anche messo sotto pressione dalle osservazioni relativamente dovish del vicegovernatore della BoJ Uchida, che ha gettato un po' di acqua fredda sull'idea che la BoJ si imbarcherà in un significativo ciclo di inasprimento dopo la fine della NIRP. Anche se, in verità, pochi si aspettavano più di uno o due rialzi in ogni caso.

D'altra parte, il dollaro neozelandese è stato il miglior performer della settimana, beneficiando di un rapporto sul mercato del lavoro significativamente più caldo del previsto, con un aumento della disoccupazione di appena 0,1 punti percentuali al 4,0% nel quarto trimestre (previsione 4,3%) e un aumento del costo del lavoro dell'1,0% nel trimestre nello stesso periodo (previsione 0,8%). Anche la previsione di un ulteriore inasprimento di 50 pb da parte della RBNZ entro aprile, fuori dal consenso, ha contribuito a rimettere le ali al Kiwi, anche se, per citare la loro stessa nota di ricerca, sembra che abbiano "perso la bussola" con questa previsione.

Anche nel settore delle materie prime si è registrata una discreta volatilità, anche se non certo nell'oro, con il metallo giallo che per gran parte della settimana è rimasto bloccato a una manciata di dollari da una parte e dall'altra della sua media mobile a 50 giorni. Altri metalli preziosi sono stati più interessanti, con il palladio spot che è sceso al di sotto del platino spot per la prima volta dal 2018 a causa delle crescenti preoccupazioni sulla domanda dell'industria automobilistica.

_2024-02-09_10-05-21.jpg)

Nel frattempo, il WTI è riuscito a recuperare gran parte del calo della scorsa settimana, guadagnando circa il 5% sulla settimana e tornando sopra i 75 dollari al barile, mentre le tensioni geopolitiche in Medio Oriente continuano a essere monitorate da vicino, nonostante finora non abbiano avuto alcun impatto sulla produzione di greggio.

La settimana che ci aspetta

In prospettiva, la settimana a venire presenta un calendario di dati significativamente più fitto, e con esso probabilmente livelli più elevati di volatilità cross-asset.

Come già segnalato, il rapporto sull'IPC statunitense di gennaio è l'evento di spicco, con l'inflazione complessiva vista in aumento del 2,9% su base annua, in forte calo rispetto al 3,4% precedente, mentre l'IPC core è anch'esso destinato a diminuire, previsto al 3,7% rispetto al 3,9% precedente. Naturalmente si presterà molta attenzione anche alla metrica "supercore", considerata dai responsabili politici della FOMC come un importante indicatore delle pressioni sottostanti sui prezzi, mentre i dati annualizzati a 3 e 6 mesi - entrambi ora al di sotto dell'obiettivo di prezzo del 2% della Fed - saranno esaminati per verificare ulteriori progressi verso il suddetto obiettivo.

Tuttavia, viste le recenti resistenze dei membri della FOMC, tra cui lo stesso presidente Powell, all'idea di un taglio a marzo, con la necessità di ulteriori dati per fornire "fiducia" che il processo disinflazionistico riporterà effettivamente i prezzi nominali al 2%, sembra altamente improbabile che anche un dato significativamente più freddo del previsto spinga i responsabili politici a dare il via al ciclo di allentamento già il mese prossimo, anche se tali dati probabilmente riporterebbero maggio nell'equazione (rispetto all'attuale aspettativa del vostro scriba di un taglio a giugno), fornendo una spinta alle azioni nel processo.

Oltre ai dati sull'indice dei prezzi al consumo, negli Stati Uniti ci sono molte altre misure che attireranno l'attenzione. Tra queste, il rapporto sulle vendite al dettaglio di gennaio, che probabilmente mostrerà un modesto calo dello 0,2% su base mensile, dopo l'incredibile aumento dello 0,6% su base mensile durante il periodo festivo.

La settimana a venire porterà anche la lettura preliminare del sentimento dei consumatori di febbraio da parte dell'Università del Michigan, dove le aspettative di inflazione saranno l'obiettivo principale, con la misura annuale che ha toccato un minimo di tre anni nel sondaggio di gennaio. Anche gli ultimi dati sull'IPP e sulle richieste di disoccupazione saranno probabilmente da tenere d'occhio, anche se né i dati sulle richieste iniziali né quelli sulle richieste continue riguarderanno la settimana di rilevazione delle buste paga non agricole di febbraio.

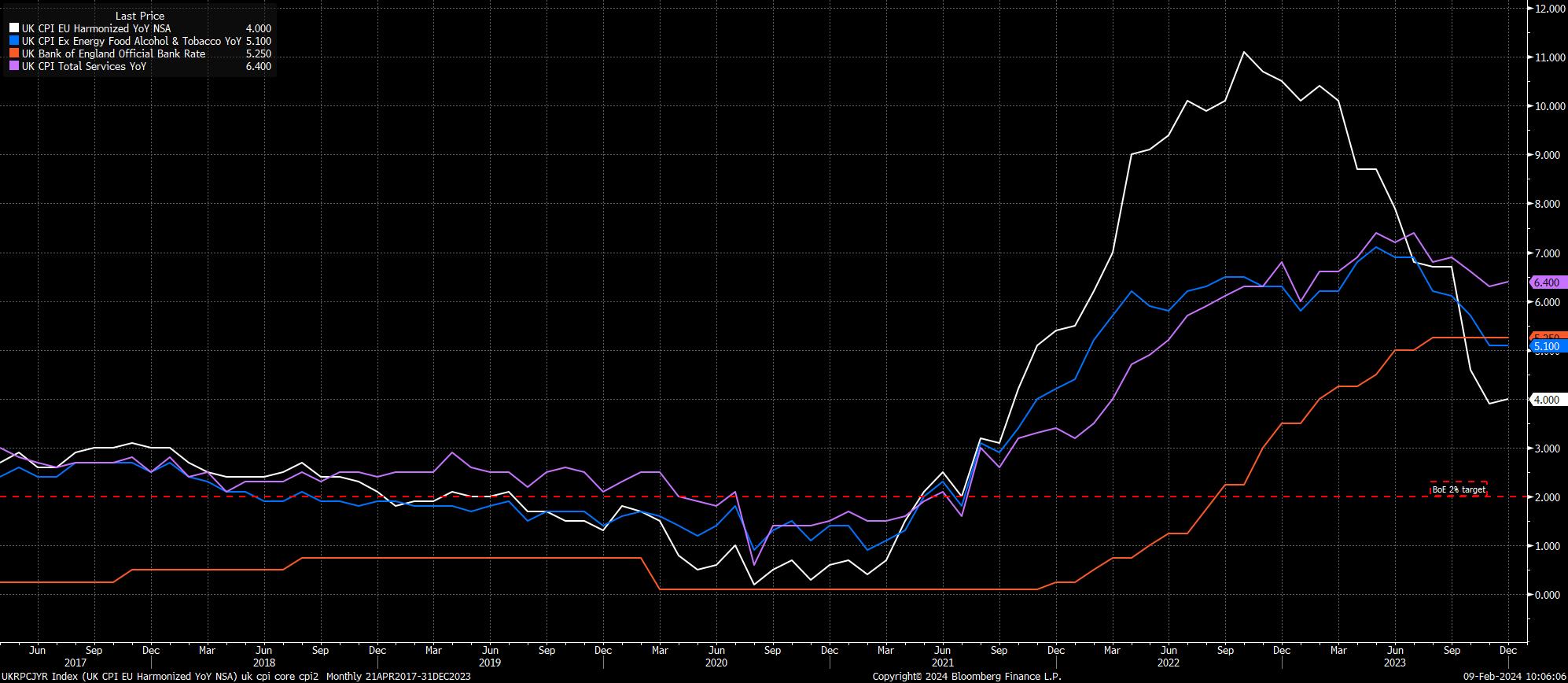

Altrove, nel Regno Unito è previsto un ricco calendario di dati, con le ultime notizie sul mercato del lavoro, l'inflazione, il PIL e le vendite al dettaglio, rispettivamente da martedì a venerdì.

Sebbene rimangano preoccupazioni sull'accuratezza di alcuni dati sul lavoro, in particolare quelli sull'occupazione/disoccupazione, le componenti dei guadagni medi settimanali saranno tenute sotto stretta osservazione, poiché i falchi del MPC continuano a temere che la crescita dei salari sia incompatibile con il ritorno all'obiettivo del 2% di inflazione. A questo proposito, l'inflazione complessiva dovrebbe aumentare marginalmente su base annua a gennaio, passando al 4,2% dal precedente 4,0%, in gran parte a causa degli effetti base che influenzano i dati. L'IPC core, invece, dovrebbe scendere di 0,1 punti percentuali al 5,0% su base annua, mentre il mercato continua a riformulare le aspettative della BoE in senso restrittivo, prevedendo ora un allentamento inferiore a 75 pb per il resto dell'anno.

Nel frattempo, la stima iniziale della crescita del PIL del quarto trimestre indicherà probabilmente che l'economia ha ristagnato negli ultimi tre mesi del 2024, anche se i rischi a questo proposito puntano decisamente al ribasso dopo un calo catastrofico del 3,2% al mese delle vendite al dettaglio a dicembre, che da solo dovrebbe aver sottratto circa 0,2 punti percentuali al PIL durante il mese. Naturalmente, dopo una contrazione dello 0,1% su base trimestrale nel terzo trimestre, un ulteriore calo del PIL nel quarto trimestre porterebbe l'economia a chiudere l'anno in recessione tecnica. Come già accennato, venerdì mattina è prevista la stampa delle vendite al dettaglio di gennaio, per le quali si prevede un modesto rimbalzo dell'1,0% a livello trimestrale.

Al di là dei dati, si prospetta un altro calendario fitto di interventi delle banche centrali, tra cui ben 14 membri del Consiglio direttivo della BCE, una manciata di membri della FOMC, tra cui l'elettore del 2024 Barkin (di nuovo!), e alcuni oratori di rilievo della BoE, tra cui il governatore Bailey lunedì sera.

Altrove si continuerà a monitorare le preoccupazioni geopolitiche, in particolare in Medio Oriente, anche se l'impatto di tali notizie sugli asset al di fuori del greggio è diminuito negli ultimi tempi. Anche gli utili potrebbero attirare l'attenzione, anche se il volume delle notizie a Wall St si riduce, con poco più del 40% dell'S&P/ASX 200 (Australia) che presenterà relazioni la prossima settimana.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.