- Italiano

- English

- Español

- Français

Analisi

Revisione della FOMC di gennaio 2024: Tagli in arrivo, ma prima serve fiducia

Il tasso sui fed funds è stato mantenuto per cinque riunioni consecutive e i tassi sono rimasti invariati dallo scorso luglio. Sebbene questo non corrisponda ancora alla definizione di politica "più alta più a lungo" precedentemente delineata da Powell & Co. è ormai chiaro che la prossima mossa sarà un taglio, con le questioni in gioco che riguardano il momento in cui tale taglio arriverà e l'entità del ciclo di allentamento che probabilmente seguirà tale mossa.

A questo proposito, come già accennato, il FOMC ha apportato ulteriori modifiche dovish alla dichiarazione di policy, proseguendo il passaggio a un atteggiamento più cauto iniziato nella riunione di dicembre.

Il comunicato ha apportato nuove indicazioni di policy, eliminando il riferimento alla determinazione della "portata di qualsiasi ulteriore inasprimento delle politiche", sostituendolo con un riferimento più equilibrato a "qualsiasi aggiustamento dell'intervallo obiettivo per il tasso dei fed funds". Pur essendo apparentemente una modifica di poco conto, questo rappresenta un passo importante da parte del Comitato, in quanto riconosce formalmente che non è più probabile che i rialzi dei tassi siano più probabili dei tagli nel breve termine. Naturalmente, questa è l'opinione che i mercati hanno prezzato per mesi, ma è significativo che ora lo si senta dire "dalla bocca del cavallo".

La dichiarazione ha anche offerto ulteriori informazioni fresche, e una certa resistenza relativamente decisa al percorso di allentamento aggressivo previsto dai mercati monetari. Il Comitato ha osservato che, mentre i rischi per il duplice mandato si stanno "riequilibrando", i tagli dei tassi non sono attesi fino a quando la FOMC non avrà acquisito "ulteriore fiducia" nel fatto che l'inflazione si stia muovendo "in modo sostenibile" verso il 2%. Si noti che l'inclusione di "verso il 2%" è importante, in quanto dà alla FOMC un margine di manovra per tagliare prima che l'inflazione raggiunga l'obiettivo, come il presidente Powell ha indicato che potrebbe cercare di fare in tal senso in precedenti commenti.

Nonostante la dichiarazione abbia annunciato per la prima volta la prospettiva di tagli, questa reazione negativa all'idea di un allentamento a breve termine ha portato a un modesto restrittivo riprezzamento dell'OIS in USD. Dopo aver considerato un taglio di 25 pb a marzo con circa il 60% di probabilità prima della decisione, i mercati monetari a un certo punto hanno dato per scontata una probabilità di 4 su 10 di una tale mossa, prima che il restrittivo riprezzamento si attenuasse un po'.

Il mercato, alla fine, otterrà i tagli che desidera, anche se sembra ancora improbabile che tali riduzioni arrivino così presto, o nell'entità, prevista dai mercati. Sebbene la FOMC sia chiaramente ancora in modalità "dipendente dai dati", un'ulteriore rivalutazione restrittiva delle prospettive a breve termine comporta rischi al rialzo per il dollaro e al ribasso per i titoli azionari e obbligazionari.

Nella conferenza stampa successiva alla riunione, il presidente Powell si è appoggiato a questa dipendenza dai dati, rifiutandosi in più occasioni di entrare nello specifico della quantità o del tipo di dati che il Comitato vuole vedere per fornire la fiducia necessaria a realizzare il primo taglio di questo ciclo. Powell si è limitato a notare che ci sono stati 6 mesi di "buoni" dati sull'inflazione e che il Comitato vuole vedere una "continuazione" di questa tendenza.

Solo un indebolimento "inatteso" del mercato del lavoro è stato segnalato come rischio di indurre la FOMC a tagliare prima rispetto allo scenario di base di un'economia forte, in cui la Commissione può "essere prudente" nel decidere la tempistica delle riduzioni dei tassi. A questo proposito, Powell ha anche sottolineato che non è stata avanzata alcuna proposta di taglio dei tassi nella riunione odierna e che il SEP - che, ricordiamo, indica 75 pb di tagli quest'anno - è una "buona prova" dell'attuale pensiero della FOMC.

Alla fine, però, si è avuta una decisa reazione all'idea di un taglio a marzo, con Powell che ha osservato che una riduzione in quella riunione "non è l'ipotesi di base".

Nel corso dell'incontro con la stampa, è stato interessante vedere Powell cambiare il suo punto di vista sia sulla crescita che sul mercato del lavoro. Dopo aver sottolineato in precedenza la necessità di un periodo di crescita "al di sotto del trend" per riportare l'inflazione all'obiettivo, Powell sembra aver fatto un cambio di rotta, "non vedendo la crescita più forte come un problema", né cercando un mercato del lavoro più debole. Questo sembra un cambiamento importante e potrebbe, al margine, significare un allentamento della politica monetaria un po' prima, data la percezione di minori rischi di inflazione al rialzo associati a un solido ritmo di crescita.

Per quanto riguarda la reazione del mercato a tutto questo, la descrizione migliore è forse quella di un'agitazione. I titoli azionari sono scivolati, i Treasury hanno ceduto e il dollaro si è impennato al momento della dichiarazione, prima che tutti questi movimenti si invertissero completamente nel corso della conferenza stampa post-riunione. Dopo un'ora e mezza ci ritroviamo più o meno al punto di partenza.

Tuttavia, come già osservato, con il mercato che rimane in qualche modo convinto che i tagli arriveranno già dalla prossima riunione e la FOMC che recita un copione molto diverso, i rischi sembrano orientati a far sì che l'USD continui il suo recente slancio verso l'alto, mentre l'OIS si riprezza in una direzione più restrittiva, se il messaggio della FOMC smetterà - finalmente - di cadere nel vuoto tra gli operatori di mercato.

_2024-01-31_20-11-15.jpg)

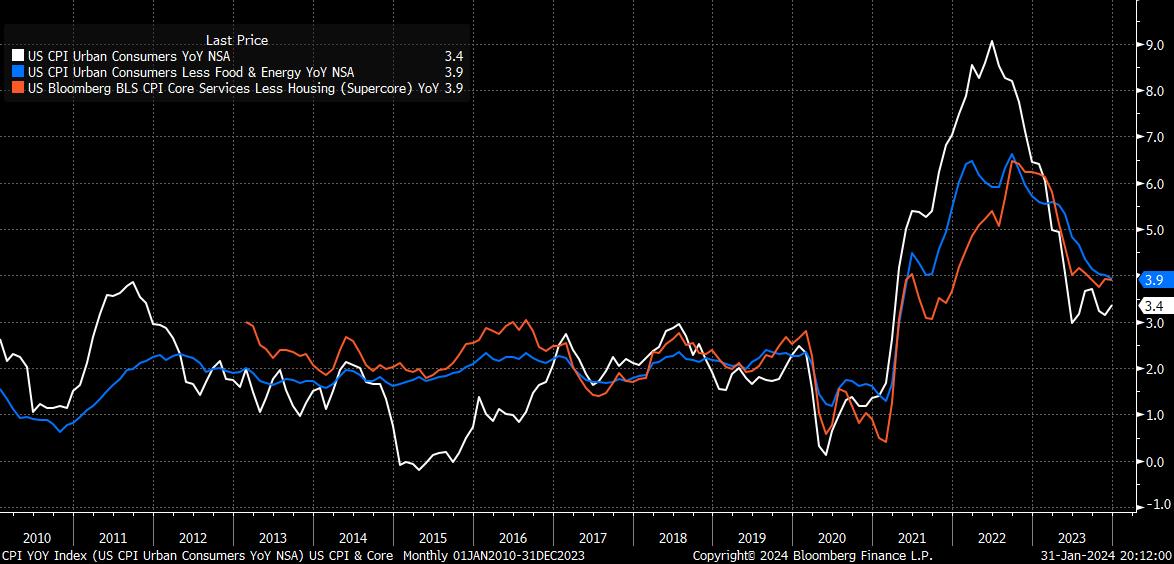

Nel complesso, quindi, la riunione della FOMC di gennaio ha mostrato che il Comitato ha fatto un ulteriore passo avanti verso un eventuale taglio dei tassi, anche se saranno chiaramente necessari ulteriori dati prima che i responsabili politici abbiano la "fiducia" di iniziare il ciclo di allentamento. Più in generale, la FOMC continua a camminare sul filo del rasoio tra una disinflazione continua e più rapida del previsto, insieme a una crescita economica impressionante e a un mercato del lavoro straordinariamente resistente.

Sebbene i tagli siano chiaramente in arrivo, è improbabile che arrivino così presto o così tanto come i mercati continuano a credere. La dipendenza dai dati rimane all'ordine del giorno.

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.