- Italiano

- English

- Español

- Français

Analisi

Bitcoin raggiunge nuovi massimi dal 2021 - Nuovo record storico in arrivo?

Questa dinamica operativa avviene in un contesto in cui l'approvazione di un ETF su Bitcoin (Exchange-Traded Fund) aveva precedentemente catturato l'attenzione della comunità degli investitori. Anche se Bitcoin ha registrato una reazione sfavorevole dopo l'approvazione da parte dei regolatori statunitensi, probabilmente seguendo una dinamica comunemente nota come "comprare la voce, vendere il fatto", le prospettive a lungo termine per Bitcoin sembrano promettenti a causa di alcuni fattori chiave come la partecipazione istituzionale e l'"Halving" di Bitcoin.

Partecipazione Istituzionale

Il crescente interesse delle istituzioni finanziarie nel mercato delle criptovalute suggerisce un significativo spostamento verso la legittimazione e la stabilizzazione di Bitcoin. Inoltre, il sigillo di approvazione da parte dei regolatori per gli asset collegati alle criptovalute aggiunge un ulteriore livello di serietà a questo mercato, che ha guadagnato il suo posto formale a Wall Street.

Tra i principali vantaggi dell'approvazione della SEC ci sono:

- Aumento dell'accessibilità per gli investitori: gli ETF su Bitcoin offrono un modo familiare e accessibile per gli investitori tradizionali, come fondi pensione e istituzioni finanziarie, per ottenere esposizione a Bitcoin senza la necessità di acquistare direttamente o gestire la complessità della sua custodia. Questo apre la porta a un afflusso di capitale istituzionale, che potrebbe tradursi in un aumento significativo della domanda per questi tipi di asset crittografici.

- Legittimità e fiducia: l'approvazione di un ETF da parte di un importante regolatore come la SEC conferisce un sigillo di legittimità al mercato delle criptovalute, dissipando dubbi e preoccupazioni da parte di alcuni investitori. Questo potrebbe generare maggiore interesse e fiducia in Bitcoin da parte del pubblico, guidando l'adozione di massa.

Anche se ho precedentemente menzionato che l'esistenza di un ETF su Bitcoin non garantisce automaticamente un flusso massiccio di capitale istituzionale in questo mercato, quando combinato con il punto successivo, questo potrebbe creare la combinazione perfetta affinché la principale criptovaluta raggiunga un nuovo record.

"Halving" di Bitcoin

Per coloro che leggono di questo fenomeno per la prima volta, l'"Halving" di Bitcoin è un evento che si verifica ogni 210.000 blocchi minati (approssimativamente ogni quattro anni) in cui la ricompensa per il mining di un blocco di Bitcoin viene dimezzata. Ciò significa che i minatori di BTC ricevono meno bitcoin per il loro sforzo, e ciò, a sua volta, riduce il tasso di nuovi bitcoin emessi.

Come tale, l'"Halving" è progettato per controllare l'inflazione di Bitcoin e garantire che la quantità totale di Bitcoin estratti sarà limitata. Il protocollo Bitcoin stabilisce che possono essere estratti solo 21 milioni di bitcoin, e l'"Halving" aiuta a garantire che questo limite non venga superato.

Dal punto di vista storico, l'"Halving" si è dimostrato essere un evento significativo nel mondo di Bitcoin, coincidendo con periodi di aumento del prezzo della criptovaluta. Questo porta molti investitori a considerare l'"Halving" come un indicatore rialzista per il prezzo di Bitcoin, in quanto riduce l'offerta di nuovi bitcoin che entrano sul mercato.

BTC/USD

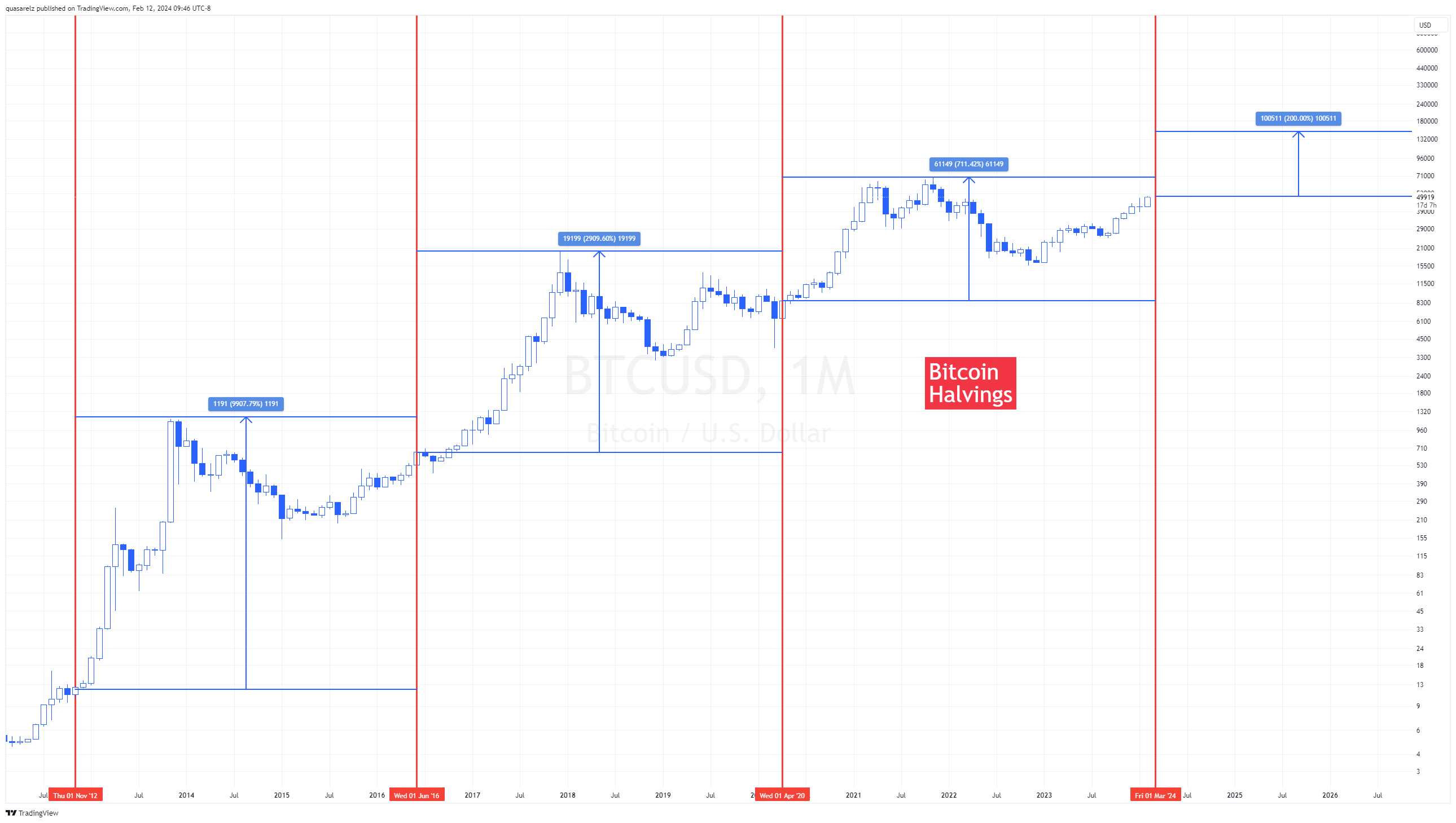

Come possiamo osservare nel grafico logaritmico mensile di BTC/USD, nelle sue tre precedenti occorrenze, dal 2012, quando si è verificato questo fenomeno, BTC ha registrato considerevoli movimenti al rialzo durante i circa due anni successivi.

Per coloro con una prospettiva economica, mettendo insieme i due fattori precedentemente presentati, l'accessibilità del fronte istituzionale (maggiore domanda) in congiunzione con l'"Halving" (minore offerta) questo potrebbe essere visto come un campo di gioco con condizioni ideali per, coloro che conoscono l'economia non mi lasceranno mentire, un aumento dei prezzi.

Un argomento contrario a questo potrebbe sorgere rapidamente: perché il fronte istituzionale dovrebbe essere interessato a esporsi a questo mercato? Personalmente, credo che ci siano due motivi che potrebbero portare a una maggiore incursione da parte del fronte istituzionale. In primo luogo, abbiamo il mercato azionario, dove, come ricordiamo, il S&P 500 ha recentemente stabilito nuovi massimi storici. Questo indica un notevole appetito per il rischio da parte degli investitori. Inoltre, finora nel 2024, BTC ha registrato guadagni vicini al 20%. Questo può rapidamente diventare, man mano che BTC avanza ulteriormente, una dinamica in cui gli investitori cercano esposizione ad asset che si comportano meglio e non perdono i potenziali "benefici". Per essere semplici e concreti, "FOMO" (Paura di Perdere).

Avendo esposto questa ipotesi, la domanda successiva che sorge è: Dove stiamo andando?

Potenziale di Bitcoin

Innanzitutto, dobbiamo osservare cosa è successo in precedenza durante gli "Halvings", considerando la data da quando si è verificata la riduzione e il picco raggiunto durante quel ciclo.

- 2012: ~+10,000%

- 2016: ~+2,900%

- 2020: ~+700%

Per coloro interessati ai modelli, qualcosa diventa chiaro. Anche se Bitcoin ha effettivamente avanzato a seguito di questi fenomeni, l'avanzamento successivo è stato inferiore con ogni "Halving". Il "Halving" del 2016 ha visto una crescita circa 3,5 volte inferiore rispetto a quella del 2012. Confrontando l'ascesa del 2020 con quella del 2016, i progressi sono stati circa 4 volte inferiori. Anche se avremmo sicuramente bisogno di molti più campioni per categorizzare questo come una regola definitiva, potremmo essere di fronte a una dinamica da considerare per Bitcoin.

Considerando un punto di mezzo ed estrapolando un avanzamento 3,5 volte inferiore rispetto all'"Halving" del 2020, Bitcoin teoricamente ha un potenziale di crescita aggiuntivo di circa il 200% dal prossimo "Halving" in aprile.

Sulla base di un livello attuale di ~$50k, avanzamenti aggiuntivi di tale entità teoricamente porrebbero Bitcoin in rotta per registrare un nuovo massimo storico e superare la barriera dei $100.000 per token nel processo.

BTC/USD Settimanale

Sulla base dell'analisi tecnica, considerando gli avanzamenti dal minimo del 2019, l'alto del 2021 e la correzione del 2022, il livello di espansione di Fibonacci del 161,80% di tale struttura potrebbe essere un potenziale candidato da considerare come livello target. Vale la pena menzionare che questo livello è inferiore al teorico 200% derivato dagli "Halvings" precedenti. Inoltre, è importante sottolineare che le metriche sono considerate dal momento dell'"Halving", che non è ancora avvenuto, quindi questi livelli potrebbero cambiare.

BTC/USD 4H

Per coloro interessati all'esposizione dopo aver superato i $48k e alla ricerca del potenziale rialzista teorico di Bitcoin, mentre in altre occasioni avrei potuto suggerire, sotto l'effetto della polarità, di utilizzare il ritracciamento di Fibonacci del 61,80% come livello di invalidazione, date le molto più volatili natura di questo mercato, la raccomandazione è di utilizzare invece le Bollinger Bands, poiché ciò considera la volatilità recente dell'asset in qualche misura.

Per concludere, è importante ricordare che Bitcoin e le criptovalute rimangono asset ad alto rischio. Pertanto, si consiglia di non investire capitali che non ci si può permettere di perdere.

Iniziamo a fare trading?

Iniziare è facile e veloce. Con la nostra semplice procedura di apertura conto, bastano pochi minuti.

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.