- Italiano

- English

- Español

- Français

Analisi

Macro Trader: Pensieri sul quadro generale delle politiche

È chiaro che in questo ciclo sono successe molte cose; prima di continuare questa nota, mi limiterò a presentare questa affermazione come un candidato per il premio "understatement dell'anno".

Tuttavia, se si considera il quadro generale, vale la pena di riflettere su quali siano gli eventi più importanti e significativi. In effetti, eventi potrebbe essere la parola sbagliata, che suggerisce un momento specifico nel tempo. È invece il tema o la tendenza più grande che dovrebbe essere al centro delle nostre riflessioni.

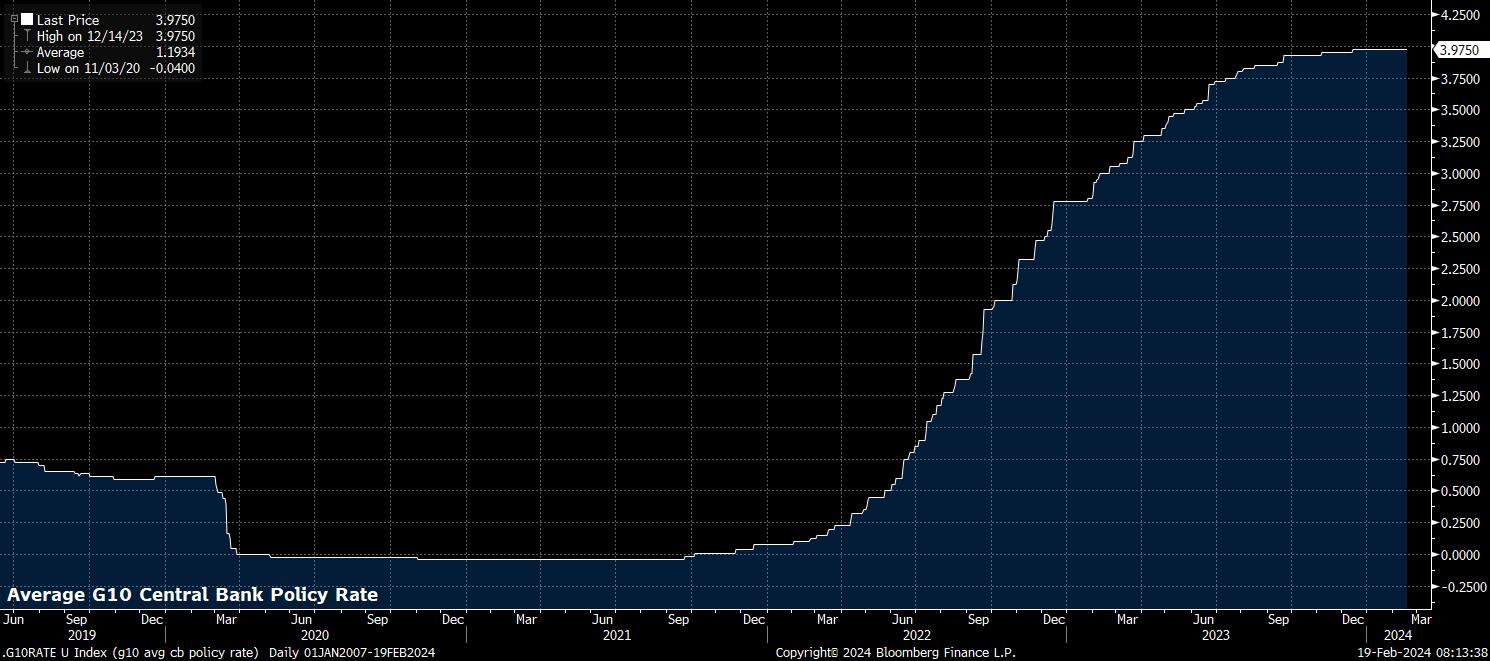

Come ho già fatto in precedenza su queste pagine, vorrei suggerire che la conclusione più significativa da trarre dagli ultimi due anni si trova, senza sorpresa, nel campo della politica monetaria. In parole povere, si tratta del modo in cui le banche centrali sono riuscite a separare i due strumenti principali della loro cassetta degli attrezzi - i tassi d'interesse e il bilancio - al fine di ripristinare la stabilità dei prezzi, prevenendo al contempo una significativa instabilità finanziaria e garantendo che non si sia verificato un incidente finanziario, nonostante l'anno scorso si sia concluso il ciclo di rialzo dei tassi più rapido degli ultimi quarant'anni.

Dico che la stabilità dei prezzi è stata ripristinata perché, anche se non siamo ancora arrivati esattamente al 2% di IPC nella maggior parte delle economie dei paesi industrializzati, siamo chiaramente vicini alla fine della strada per tornare a quel livello obiettivo, anche se l'"ultimo miglio" di questa strada sarà più accidentato del viaggio che abbiamo già percorso, come hanno dimostrato i dati dell'IPC degli Stati Uniti della scorsa settimana e i dati PCE previsti per la fine di questo mese probabilmente lo confermeranno.

Ciononostante, sembra una questione di "quando" piuttosto che di "se" verrà raggiunto il 2% di inflazione. La risposta a questa domanda, tuttavia, ha poca importanza in termini di tempistica del primo taglio dei tassi, in quanto i responsabili politici del G10 cercano semplicemente la "fiducia" che l'inflazione torni a quel parametro prima di iniziare a passare a un atteggiamento meno restrittivo.

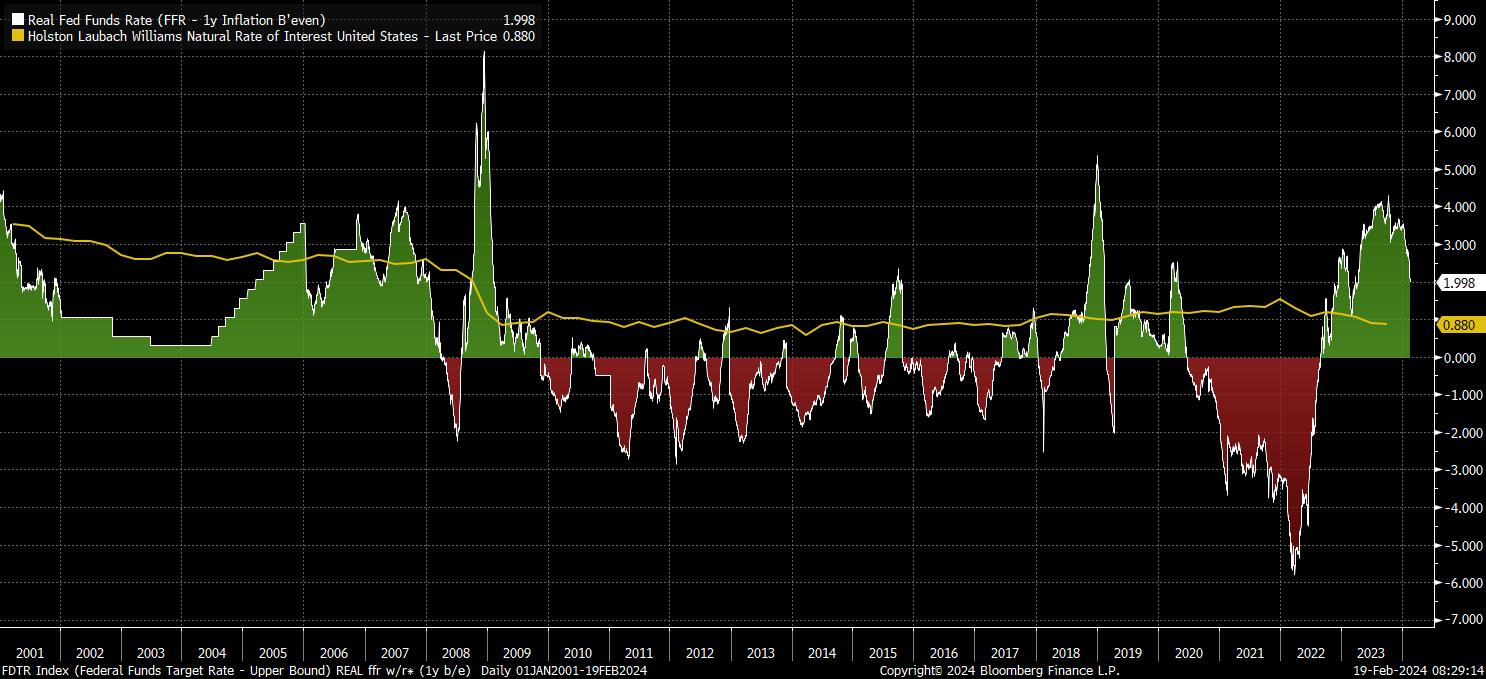

Il motivo è semplice. Come si è detto durante il ciclo di escursioni, la politica monetaria funziona con "ritardi lunghi e variabili". Questi ritardi, che erano presenti durante il ciclo di rialzo, sono ancora presenti quando i tassi vengono ridotti. Aspettare che si raggiunga il 2% per raggiungere l'obiettivo, comporterebbe probabilmente una politica troppo restrittiva per un periodo troppo lungo, con un conseguente mancato raggiungimento dell'obiettivo di inflazione.

Questi ritardi, tuttavia, continuano a rappresentare un rischio, in particolare per i settori economici sensibili ai tassi, dove i rialzi di 500 pb dei tassi di base continuano ad alimentare il sistema in generale. L'immobiliare commerciale è uno di questi settori, che al momento sta attirando un'attenzione significativa e sta occupando un numero apparentemente smodato di colonne.

È qui che la separazione tra politica dei tassi di interesse e politica di bilancio diventa di fondamentale importanza da comprendere.

Le iniezioni mirate di liquidità sono diventate il modus operandi della banca centrale, come lo erano in passato la riduzione dei tassi o addirittura il QE. La BoE ha fatto da apripista in questo senso nel terzo trimestre del 2012, con un intervento mirato sul mercato dei gilt dopo il "mini-bilancio" di Truss/Kwarteng, pur continuando ad aumentare il Bank Rate nel tentativo di contenere l'inflazione a due cifre. La Fed ha poi seguito l'esempio, quasi un anno fa, con il programma BTFP per sostenere le banche regionali che avevano problemi di liquidità con ampi portafogli HTM, sempre continuando ad aumentare il tasso sui fed funds. Il merito di questi interventi innovativi e incisivi va riconosciuto.

_2024-02-19_07-49-47.jpg)

Se la separazione degli strumenti di policy è un elemento da cui trarre vantaggio, l'altro è quello della flessibilità. L'ambiente attuale non è più quello in cui i responsabili delle politiche si limitano a ritoccare lo strumento spuntato dei tassi di riferimento una volta ogni 6 settimane o giù di lì, e a fare poco altro. Si tratta invece di un contesto in cui la liquidità verrà indirizzata in modo significativo dove è necessaria, mentre l'obiettivo generale di ripristinare la stabilità dei prezzi rimane la priorità.

Tutto ciò ha implicazioni significative per l'anno a venire.

Come già detto, la prossima mossa dei tassi in quasi tutte le economie dei paesi industrializzati, Giappone escluso, sarà un taglio. Che questo taglio avvenga all'inizio della primavera o alla fine dell'estate, è in gran parte irrilevante per chi cerca opportunità a breve termine nello spazio FX. (Per questi lettori, le posizioni short su EUR e CHF e long su USD, GBP e AUD sembrano interessanti).

Tenendo conto di ciò, dovremmo tutti essere sicuri che, con il passare dell'anno, la politica diventerà sempre meno restrittiva e probabilmente tornerà a un livello neutrale nel primo semestre del 2015 (anche se il r* è, ovviamente, quasi impossibile da misurare).

Se a questa consapevolezza si aggiunge il desiderio ben dimostrato dalle banche centrali di garantire che la liquidità rimanga disponibile dove è necessaria, quando è necessaria, è chiaro che l'orientamento generale della politica continuerà ad allentarsi.

Ciò ha un paio di implicazioni.

La prima è che la volatilità dovrebbe rimanere relativamente contenuta, essendo limitata dalla rassicurazione che la banca centrale è viva e vegeta, e più flessibile di prima.

Un'altra è che il rischio dovrebbe rimanere resistente. Sebbene siano state scritte innumerevoli colonne sull'eccessiva concentrazione dei mercati azionari tra i "magnifici sette", sarà probabilmente difficile scommettere contro le azioni nel medio termine quando Powell & Co sono pronti e in attesa in disparte. Soprattutto quando il ritorno dell'inflazione al target consentirà probabilmente alla politica di fornire un sostegno più aggressivo rispetto a 12-18 mesi fa.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.