Qu'est-ce que le trading de l'or ?

L'or est une marchandise très prisée malgré ses applications industrielles limitées. Il est largement considéré comme une réserve de valeur et une protection contre l'inflation.

L'or est une marchandise très prisée malgré ses applications industrielles limitées. Il est largement considéré comme une réserve de valeur et une protection contre l'inflation. L'attrait de l'or est presque universel, et son prix fluctue en fonction de la dynamique de l'offre et de la demande. De plus, des facteurs externes comme la force du dollar américain et la santé générale de l'économie mondiale influencent fortement la valeur marchande de l'or.

Les traders d'or espèrent bénéficier de ces fluctuations de prix en étant exposés à l'or, en achetant lorsque le prix augmente et en vendant lorsque le prix baisse.

Quels sont les différents types d'or qui peuvent être échangés ?

L'or s'échange sous diverses formes, y compris les pièces, les lingots, les bijoux et les certificats papier sur l'or. Cependant, la forme de commerce la plus connue est celle de l'or en lingots. Les lingots désignent des barres d'or presque pur pesant 400 onces troy ou 12,40 kilos.

Ceux-ci sont dits de "bonne livraison", ce qui signifie qu'ils sont acceptables pour les traders et les banques sur les marchés de lingots. Il existe un marché au comptant pour les lingots d'or, mais aussi un marché à terme pour le métal jaune.

Lors du trading de CFD sur l'or, les traders ne traitent pas avec de l'or physique. Au lieu de cela, ils échangent des contrats réglés en espèces, non livrables, qui offrent une exposition économique au prix de l'or sans avoir besoin de manipuler ou de livrer physiquement des barres d'or. L'or est généralement négocié en dollars américains par once, mais il peut également être coté dans d'autres devises.

Il est également possible de négocier des ETF, ou fonds négociés en bourse, qui suivent le prix de l'or. Les ETF sont cotés en bourse et sont échangés de la même manière que les actions et les parts.

Pourquoi trader l'or ?

L'or est souvent très demandé et son prix peut être un baromètre du sentiment général du marché, et à cause de cela, ainsi que d'autres facteurs externes, son prix est rarement statique. Trader l'or signifie que vous pouvez potentiellement profiter de cette action de prix dynamique.

Trader l'or permet également de diversifier un portefeuille dans un actif largement non corrélé aux actions et obligations. De plus, l'or est souvent perçu comme une couverture contre l'inflation et une réserve de valeur en raison de son statut de marchandise relativement rare.

Selon les données de l'organisme industriel le Conseil mondial de l'or, seulement 212 500 tonnes d'or ont été produites dans l'histoire humaine, et la majorité depuis 1950.

Quels sont les risques du trading de CFD sur l'or ?

Le trading de l'or comporte divers risques. Par exemple, aller à l'encontre d'une tendance de prix établie de longue date peut être préjudiciable. Le sur-trading en prenant des positions trop grandes ou trop nombreuses par rapport à la taille de votre compte est également risqué.

De plus, une mauvaise gestion des risques, comme le fait de fixer des stop-loss trop larges ou de maintenir des ratios risque-récompense médiocres, peut entraîner des pertes importantes. Il est crucial de gérer soigneusement ces facteurs pour minimiser les pertes potentielles dans le trading de l'or.

Les marchés de l'or sont souvent influencés par les changements de sentiment du marché, qui peuvent se produire rapidement et sont donc difficiles à prévoir.

Le marché de l'or fonctionne à un niveau de gros, avec des participants allant des traders professionnels et institutions aux banques centrales.

Les CFD sur l’or sont des produits à effet de levier, qui sont très efficaces pour amplifier les profits de trading, mais tout aussi aptes à amplifier les pertes de trading.

Comment les événements géopolitiques impactent-ils les prix de l'or ?

Les événements géopolitiques ou l'instabilité économique peuvent avoir une grande influence sur le prix de l'or. Les investisseurs et traders ont tendance à vendre des actifs risqués en temps de crise et à chercher à déplacer leur argent vers des valeurs refuges, dont l'or fait partie. Ces flux "risk-off" peuvent pousser le prix de l'or à la hausse.

La hausse des taux d'intérêt et des rendements obligataires peut également faire baisser le prix de l'or. Cela est principalement dû au fait que l'or ne génère pas de revenus, tels que des intérêts ou des dividendes. Lorsque les taux d'intérêt et les rendements obligataires augmentent, les investisseurs peuvent préférer ces actifs générateurs de revenus à l'or, ce qui réduit la demande pour l'or.

Les capitaux internationaux ont tendance à se diriger vers les actifs qui offrent les meilleurs rendements pour un niveau de risque acceptable. Ainsi, l'or est souvent en concurrence directe avec des actifs sûrs portant intérêt, comme les bons du Trésor américain, en période de hausse des taux. Les investisseurs pourraient déplacer leur capital vers ces actifs, qui offrent des rendements via les paiements d'intérêts, impactant ainsi négativement la demande et le prix de l'or.

Comment puis-je intégrer l'analyse macroéconomique dans ma stratégie de trading de l'or ?

Intégrer l'analyse macroéconomique dans le trading de l'or implique de comprendre des relations clés. Les variations de la valeur du dollar américain peuvent affecter directement les prix de l'or, le dollar étant influencé par diverses données macroéconomiques.

Les publications à fort impact, telles que les Nouvelles d'Emploi Non Agricoles, les données sur l'inflation et les décisions de taux d'intérêt des banques centrales, ont généralement l'influence la plus significative. Surveiller le calendrier macroéconomique aide à identifier ces événements à l'avance.

Les marchés réagissent souvent aux nouvelles informations, et les écarts significatifs par rapport aux tendances et prévisions peuvent entraîner des mouvements notables sur le marché.

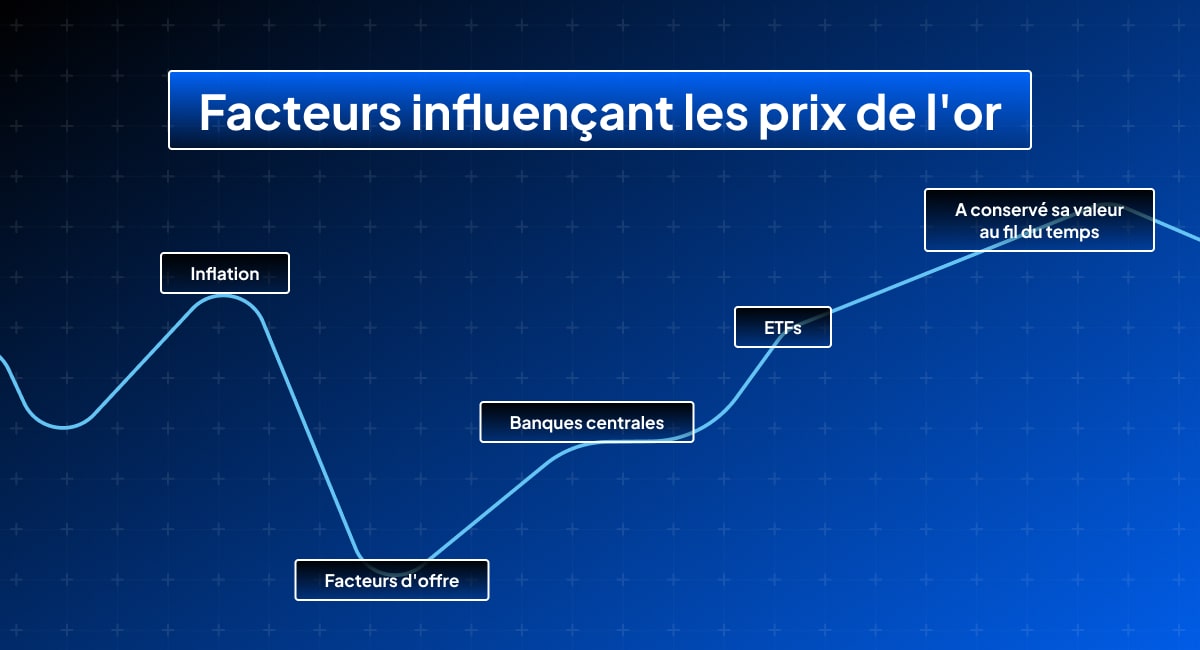

Quels sont les facteurs qui influencent le prix de l'or ?

Les prix de l'or sont influencés par une grande variété de facteurs, notamment le sentiment du marché, les publications de données économiques, les rapports de production, les fermetures de mines, les conflits et les catastrophes naturelles. Sans oublier les dynamiques d'offre et de demande du marché de l'or lui-même. Toutefois, l'influence la plus significative et persistante provient des variations de la valeur du dollar américain.

Un dollar américain plus fort tend à faire baisser les prix de l'or, tandis qu'un dollar américain plus faible entraîne souvent une hausse des prix de l'or. Les prix de l'or peuvent également être affectés par la valorisation de l'or par rapport à d'autres métaux précieux et actifs refuges.

Par exemple, certains traders d'or prêtent attention au ratio or-argent, qui est le prix de l'or divisé par le prix de l'argent. Les traders comparent le ratio actuel et les tendances des prix aux normes historiques et aux performances passées pour prédire les mouvements futurs des prix.

Quelles sont les différentes façons de trader l'or ?

Il existe plusieurs méthodes pour trader l'or :

- Or physique : Une option consiste à acheter de l'or physique. Bien que les lingots conformes aux standards "Good Delivery" soient disponibles, des lingots plus petits et des pièces d'or plus abordables sont également adaptés. Cependant, cette approche nécessite de résoudre les questions de stockage et de sécurité, car une réserve d'or doit être correctement sécurisée et ne peut être laissée sans surveillance.

- ETF sur l'or : Vous pouvez également trader des ETF qui suivent le prix de l'or, tels que le SPDR Gold Trust (symbole GLD), qui suit le prix de l'or en investissant dans de l'or physique.

- CFD sur l'or : Une méthode courante pour trader l'or est d'utiliser des CFD sur l'or. Les CFD n'ont pas de taille de contrat fixe ni de date d'expiration, et peuvent être tradés à l'achat ou à la vente avec la même facilité. Ce sont des contrats réglés en espèces et non livrables, qui peuvent être tradés sur quelques minutes ou plusieurs jours, selon votre stratégie et votre calendrier.

Comment puis-je commencer à trader l'or ?

Pour commencer à trader des CFD sur l'or, il vous suffit de suivre quelques étapes simples :

- Vous devrez ouvrir un compte auprès d'un courtier en CFD, tel que Pepperstone, qui vous fournira un choix de plateformes de trading et un accès aux prix des CFD sur l'or.

- Une fois votre compte de trading ouvert, vous devrez le financer en effectuant un dépôt.

- L'étape suivante consiste à télécharger la plateforme de trading, puis à vous familiariser avec son fonctionnement.

- Les nouveaux traders peuvent se familiariser avec la plateforme de trading et les marchés en utilisant un compte démo, qui simule les conditions de marché en direct et permet de trader sans risquer de l'argent réel.

- Une fois que vous êtes à l'aise avec l'utilisation de la plateforme de trading, vous serez prêt à commencer à trader des CFD sur l'or.

- Pepperstone propose des CFD sur l'or, ou "Contracts For Differences", qui sont réglés en espèces et non livrables. Cela signifie que vous pouvez trader à l'achat ou à la vente avec la même facilité, sans avoir à vous soucier de la propriété ou de la livraison de la marchandise sous-jacente.

Qu'est-ce que l'effet de levier et comment est-il utilisé dans le trading de l'or ?

L'effet de levier vous permet d'amplifier votre dépôt de trading, vous permettant de prendre des positions plus importantes sur le marché de l'or que ce que votre solde de compte permettrait autrement.

Cet effet de levier, ou "gearing", est appliqué par le biais du trading sur marge, où votre courtier utilise l'argent sur votre compte de trading.

Par exemple, si vous avez 500 $ sur votre compte et que votre courtier offre un effet de levier de 10 fois pour le trading de l'or, vous pourriez contrôler une position d'une valeur allant jusqu'à 5000 $ en or, soit 10 fois la valeur de votre solde de compte de 500 $.

Pour atteindre cet effet de levier, votre courtier finance la différence entre votre marge initiale ou dépôt et la valeur notionnelle de votre trade.

Si vous maintenez le trade ouvert pendant la nuit, vous devrez payer des frais de financement ou d'intérêt sur la valeur notionnelle du trade. Cependant, il n'y a pas de frais de financement pour les trades ouverts et fermés le même jour ouvrable.

Veuillez noter que les taux de marge ou d'effet de levier varient selon les produits et les juridictions réglementaires.

Comment puis-je analyser les tendances du marché de l'or ?

Le prix de l'or est influencé par divers facteurs, dont beaucoup sont faciles à suivre. Les indicateurs clés incluent :

- Force ou faiblesse du dollar américain : Surveillez les fluctuations de la monnaie, car l'or est coté en dollars américains.

- Publications de données macroéconomiques : Prêtez attention aux publications de données clés et comparez-les aux tendances et prévisions existantes.

- Demande d'or et positionnement sur les futures : Suivez les rapports hebdomadaires "Commitment of Traders" publiés par la Commodity Futures Trading Commission (CFTC) des États-Unis.

- World Gold Council : Utilisez les ressources et informations disponibles sur le site du World Gold Council pour obtenir des informations sur l'or et les tendances du marché.

Comment puis-je choisir une stratégie de trading de CFD sur l'or ?

Une stratégie de trading de CFD sur l'or est influencée par plusieurs facteurs, y compris la taille de votre compte, votre expérience de trading, les moments de la journée où vous pouvez trader et le temps que vous pouvez consacrer à surveiller le marché de l'or.

De nombreux traders de CFD sur l'or commencent par une stratégie simple, telle que l'achat ou la vente d'or en fonction de la force ou de la faiblesse du dollar américain ou du sentiment de risque global du marché (comportement "risk-on/risk-off"). Cela peut être complété par une approche de suivi de tendance.

Par exemple, si le dollar américain s'affaiblit et que les prix de l'or augmentent, acheter de l'or peut être approprié. À l'inverse, si le dollar américain se renforce et que les prix de l'or diminuent, vendre de l'or peut être la bonne décision.

Les traders intègrent souvent une analyse technique simple dans leur stratégie pour confirmer les tendances. L'une des méthodes les plus simples consiste à suivre l'interaction entre deux moyennes mobiles simples, en utilisant une combinaison de moyennes plus rapides et plus lentes. Si la moyenne à court terme (plus rapide) croise au-dessus de la moyenne plus lente, cela indique une dynamique de prix à la hausse. Inversement, si la moyenne plus rapide croise en dessous de la moyenne plus lente, cela suggère une dynamique de prix à la baisse.

Comment puis-je mieux gérer le risque dans le trading de CFD sur l'or ?

Une gestion efficace des risques dans le trading de CFD sur l'or implique de respecter plusieurs principes clés :

- Évitez le sur-trading : Les prix de l'or peuvent être volatils et ne pas toujours évoluer dans une direction favorable. Limiter le nombre de trades aide à gérer le risque.

- Dimensionnement correct des positions : Assurez-vous que la taille de la position ou le nombre de positions ouvertes est approprié par rapport à la taille du compte de trading. Cela aide à atténuer l'exposition au risque.

- Suivez les tendances établies : Les tendances de longue date sur le marché de l'or sont souvent influencées par le sentiment et l'activité institutionnelle significative, y compris celle des banques centrales. Aller à l'encontre de ces tendances peut être risqué. Il est prudent d'attendre des indications claires qu'une tendance s'essouffle avant de considérer des positions contre-tendance.

- Utilisez des ordres stop loss : Mettre en place des ordres stop loss aide à limiter les pertes de trading à un montant prédéfini. Une attention particulière est nécessaire pour déterminer l'emplacement optimal des ordres stop loss, en tenant compte de la possibilité de glissement.

- Surveillez le dollar américain et les données macroéconomiques : Les prix de l'or sont influencés par les mouvements du dollar américain et les publications de données macroéconomiques majeures. Étudier le calendrier macroéconomique et comprendre les attentes du marché pour les publications de données clés est essentiel pour prendre des décisions de trading éclairées.

En suivant ces directives, les traders peuvent mieux gérer leurs risques de trading de l'or.

Comment utiliser l'analyse technique plus efficacement dans le trading de l'or ?

L'analyse technique peut indiquer quand une tendance s'affaiblit ou change. Une tendance haussière est définie comme une série continue de sommets et de creux plus élevés dans le prix d'un instrument, tandis qu'une tendance baissière est caractérisée par une série continue de sommets et de creux plus bas.

Analyser la présence de sommets et de creux plus élevés ou de sommets et de creux plus bas dans l'action des prix donne un aperçu de la force de la tendance. Les indicateurs tels que le RSI (Relative Strength Index) avec une période de 14 jours peuvent signaler quand l'or est suracheté ou survendu, suggérant un éventuel renversement de tendance.

De plus, les motifs de chandeliers tels que les "marteaux" et les "étoiles filantes" peuvent indiquer des sommets ou des creux dans l'action des prix, offrant des indications supplémentaires sur la direction de la tendance.

FAQs sur le trading des CFD sur l'or

Pourquoi l'or est-il considéré comme un "actif refuge"?

L'or est considéré comme un "actif refuge" en raison de sa fonction de monnaie et de réserve de valeur, bénéficiant d'une attractivité quasi universelle.

Historiquement, le prix de l'or servait de référence pour déterminer les valeurs relatives des devises sur le marché des changes. De nombreuses banques centrales détiennent encore des quantités importantes d'or dans leurs réserves.

L'offre d'or est limitée et, bien qu'il ne soit pas particulièrement résistant à l'usure, il est résistant à tous sauf aux acides les plus forts. On estime que la plupart de l'or jamais extrait est encore en existence aujourd'hui.

Quel rôle jouent les banques centrales sur le marché de l'or ?

Les banques centrales détiennent de l'or comme une alternative aux réserves de devises fiduciaires ou papier.

Elles achètent et vendent de l'or dans le cadre de leurs opérations normales, augmentant leurs réserves lorsqu'elles vendent des devises et vendant de l'or en faveur de l'achat de devises ou d'autres actifs. Cependant, les banques centrales sont généralement conservatrices et détiennent l'or principalement à long terme.

Selon le Conseil mondial de l'or, les banques centrales en Europe détiennent environ 11 774 tonnes d'or dans leurs réserves.

Qu'est-ce qu'un CFD sur l'or et comment fonctionne-t-il ?

Les CFD sur l'or sont des contrats à effet de levier, réglés en espèces, basés sur les prix de l'or.

Ils permettent aux traders de spéculer sur la hausse et la baisse des prix de l'or sans avoir besoin de prendre possession ou de procéder à la livraison de l'actif sous-jacent, permettant ainsi de prendre des positions longues et courtes avec la même facilité.

Les CFD sont négociés directement entre les contreparties, en particulier le courtier CFD et le trader.

Le courtier CFD utilise le solde du compte du trader comme levier, permettant ainsi de contrôler une position plus importante sur l'or que ce qui serait autrement possible.

Quels sont les principaux indicateurs économiques qui affectent les prix de l'or ?

Les principaux indicateurs économiques des grandes économies peuvent avoir un impact significatif sur le prix de l'or.

Ceux-ci incluent :

- Taux de chômage et chiffres de création d'emplois : Un chômage élevé peut entraîner une incertitude économique, augmentant la demande pour des actifs refuges comme l'or.

- Statistiques de l'inflation : Les taux d'inflation affectent le pouvoir d'achat de l'argent. À mesure que l'inflation augmente, la valeur des devises diminue généralement, rendant l'or un investissement plus attrayant.

- Enquêtes sur l'activité industrielle (par exemple, les indices des directeurs d'achat ou PMI) : Ces enquêtes mesurent la santé économique du secteur manufacturier. Une activité industrielle faible peut indiquer un ralentissement de l'économie, augmentant la demande d'or.

- Taux d'intérêt et changements de politique monétaire des principales banques centrales : Les changements de taux d'intérêt par les banques centrales influencent le coût d'opportunité de la détention d'or. Des taux d'intérêt plus élevés rendent généralement les actifs non productifs comme l'or moins attrayants, tandis que des taux plus bas peuvent augmenter les prix de l'or.

Ces indicateurs aident les investisseurs à évaluer la stabilité économique et à prendre des décisions éclairées sur l'investissement dans l'or.

Comment le dollar américain influence-t-il les prix de l'or ?

L'or est coté en dollars américains, donc les fluctuations de la valeur de la devise américaine sur les marchés des changes affectent directement les prix de l'or.

La relation entre le dollar américain et les prix de l'or est généralement inverse, ce qui peut être résumé par la règle suivante :

- Dollar américain fort : Lorsque le dollar américain se renforce, les prix de l'or ont tendance à baisser. Cela s'explique par le fait qu'un dollar plus fort rend l'or plus cher dans d'autres devises, réduisant la demande.

- Dollar américain faible : Inversement, lorsque le dollar américain s'affaiblit, les prix de l'or augmentent souvent. Un dollar plus faible rend l'or moins cher dans d'autres devises, augmentant la demande pour le métal.

Cette relation inverse entre le dollar américain et les prix de l'or est influencée par divers facteurs, y compris l'inflation, les taux d'intérêt et la stabilité économique mondiale.

Est-il possible de réaliser des profits en tradant des CFD sur l'or ?

Le trading des CFD sur l'or peut en effet être rentable, mais cette rentabilité dépend de divers facteurs, y compris les compétences, la stratégie et la discipline du trader. Voici quelques points clés à considérer :

- Potentiel de profit et de perte : Comme pour toutes les formes de trading, le trading des CFD sur l'or offre un potentiel de profits significatifs. Cependant, il comporte également des risques substantiels, et les pertes peuvent survenir aussi rapidement que les gains.

- Importance de la discipline : Un trading réussi des CFD sur l'or nécessite une approche disciplinée. Les traders doivent suivre une stratégie bien définie et adhérer aux principes de gestion des risques. Le trading émotionnel, le sur-trading ou l'ignorance des règles de gestion des risques peuvent rapidement épuiser le solde d'un compte de trading.

- Rôle de l'effet de levier : L'effet de levier est un outil puissant dans le trading des CFD sur l'or, permettant aux traders de contrôler des positions plus importantes avec une somme de capital plus petite. Bien que l'effet de levier puisse amplifier les profits, il peut tout aussi bien amplifier les pertes. Il doit donc être utilisé de manière appropriée et avec une pleine compréhension des risques encourus.

- Gestion des risques : Une gestion efficace des risques est cruciale. Cela inclut la mise en place d'ordres stop-loss pour limiter les pertes potentielles, le maintien de tailles de position appropriées par rapport au solde du compte, et l'évitement de trades contre les tendances de marché de longue date.

Le trading des CFD sur l'or peut être rentable, mais il nécessite une approche disciplinée, une gestion rigoureuse des risques et une compréhension approfondie de l'effet de levier. Les traders doivent être conscients du potentiel de gains significatifs et de pertes substantielles. Gérer correctement ces risques est essentiel pour réussir à long terme sur le marché de l'or.

Le matériel fourni ici n'a pas été préparé conformément aux exigences légales conçues pour promouvoir l'indépendance de la recherche en investissement et est donc considéré comme une communication marketing. Bien qu'il ne soit soumis à aucune interdiction de traiter avant la diffusion de la recherche en investissement, nous ne chercherons pas à en tirer parti avant de le fournir à nos clients.

Pepperstone ne garantit pas que le matériel fourni ici soit exact, actuel ou complet et, par conséquent, il ne doit pas être considéré comme tel. Les informations, qu'elles proviennent d'un tiers ou non, ne doivent pas être considérées comme une recommandation, une offre d'achat ou de vente, une sollicitation d'une offre d'achat ou de vente de tout titre, produit financier ou instrument, ni comme une participation à une stratégie de trading particulière. Elles ne prennent pas en compte la situation financière des lecteurs ou leurs objectifs d'investissement. Nous conseillons à tous les lecteurs de ce contenu de chercher leur propre conseil. Sans l'approbation de Pepperstone, la reproduction ou la redistribution de ces informations n'est pas autorisée.