- Français

- English

- Español

- Italiano

Analyse

Pourquoi devrait-on regarder la courbe du trésor ?

Alors que cette vue de la courbe dans son ensemble montre l'aplatissement de l'ours en question, un zoom sur un segment de celle-ci rend les choses encore plus claires. Prenez, par exemple, l'écart de 3m10y ci-dessous.

Bien sûr, la chose la plus importante parmi tout cela est ce que l'aplatissement de l'ours peut réellement signifier, et ses implications potentielles. Sur cette note, nous devons plonger dans le terrier du lapin qu'est la plomberie financière, et la liquidité.

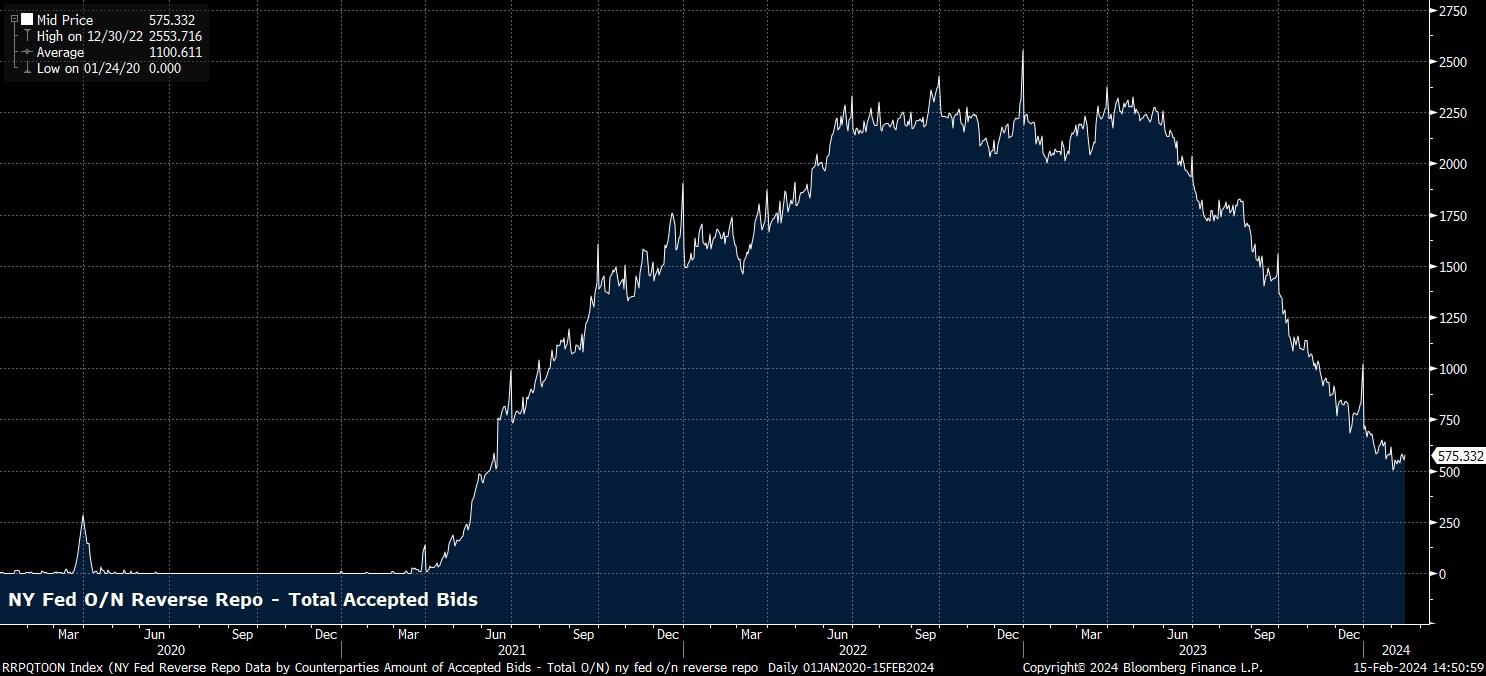

En termes simples, si l'aplatissement de l'ours devait se poursuivre, comme on pourrait s'y attendre avec les taux à court terme ancrés par la position de la Fed, et les baisses de taux peu probables jusqu'au printemps, cela devrait continuer à augmenter l'attrait relatif de la dette à court terme (par exemple, les bons du Trésor), en particulier pour les fonds du marché monétaire, entraînant probablement une diminution plus rapide de la facilité de pension de nuit de la Fed, dont l'utilisation est déjà tombée à un quart de son niveau record.

Cependant, tandis que ces considérations à court terme sont importantes, il existe également des facteurs à long terme qui doivent être pris en compte, notamment avec le FOMC sur le point d'entamer des discussions plus formelles sur le processus de réduction du bilan et de resserrement quantitatif (QT) lors de la réunion de mars.

L'objectif des décideurs politiques reste de veiller à ce que les réserves restent au-dessus de ce qui a été appelé le "LCLoR" - le niveau de réserves le plus bas confortable, en termes simples. Bien qu'un tel niveau soit difficile, voire impossible, à mesurer, il est important de noter qu'un rythme plus rapide de réduction des RRP est susceptible d'entraîner un niveau plus élevé de réserves bancaires. À son tour, cela pourrait amener la Fed à appliquer le QT pendant plus longtemps, permettant ainsi au contexte de liquidité actuellement plus faible de perdurer et posant éventuellement un obstacle au risque en conséquence.

Related articles

Le matériel fourni ici n'a pas été préparé conformément aux exigences légales visant à promouvoir l'indépendance de la recherche en investissement et est donc considéré comme une communication marketing. Bien qu'il ne soit pas soumis à une interdiction de traiter avant la diffusion de la recherche en investissement, nous ne chercherons pas à tirer parti de cela avant de le fournir à nos clients. Pepperstone ne garantit pas que le matériel fourni ici est exact, actuel ou complet, et ne doit donc pas être utilisé comme tel. Les informations, qu'elles proviennent d'un tiers ou non, ne doivent pas être considérées comme une recommandation; ou une offre d'achat ou de vente; ou la sollicitation d'une offre d'achat ou de vente de toute sécurité, produit financier ou instrument; ou de participer à une stratégie de trading particulière. Cela ne tient pas compte de la situation financière des lecteurs ou de leurs objectifs d'investissement. Nous conseillons à tous les lecteurs de ce contenu de demander leur propre conseil. Sans l'approbation de Pepperstone, la reproduction ou la redistribution de ces informations n'est pas autorisée.