- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

La posibilidad de una repetición de las elecciones estadounidenses de 2020, donde solo 43.000 votos en Georgia, Arizona y Wisconsin determinaron el resultado electoral, se está convirtiendo rápidamente en una posibilidad real.

Ahora que los debates en vivo han quedado atrás, si los votantes aún no han tomado una decisión, entonces la influencia del gasto publicitario relativo, especialmente en los seis estados clave, y cualquier evento en vivo de Trump o Harris durante la campaña electoral aún pueden resonar. con los votantes todavía "indecisos". Y es posible que todavía nos llevemos una “sorpresa de octubre”, en la que una revelación controvertida que involucre a uno de los candidatos presidenciales (u otro miembro del gabinete) aún podría ocupar los titulares.

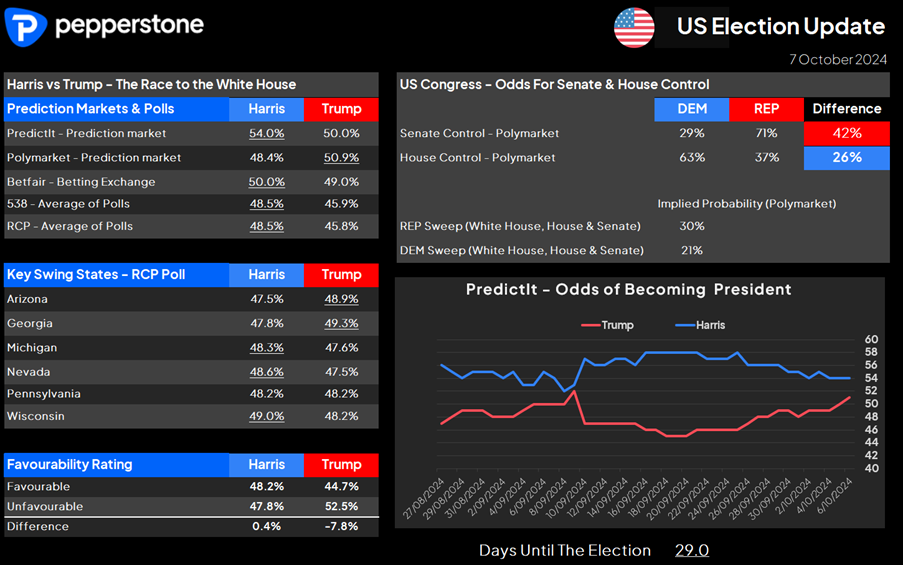

El panel electoral de EE. UU.: expectativas actuales y encuestas

Como vemos en nuestro Panel Electoral de EE. UU., el promedio RealClear de las encuestas en los seis estados clave en el campo de batalla muestra a Trump por delante en Arizona y Georgia, y empatado en Pensilvania. Kamala Harris está por delante en Michigan, Nevada y Wisconsin; considerando que estos son los estados que probablemente decidirán el resultado de las elecciones, no sorprende que los mercados de apuestas valoren una probabilidad aproximadamente igual en la carrera hacia la Casa Blanca.

Obviamente, quién se convierte en presidente es clave, pero el control del Congreso también podría tener un impacto significativo en el alcance de cualquier movimiento en los mercados financieros. Se debe considerar la composición del Senado y la Cámara al expresar los intercambios electorales en Estados Unidos, ya que la dinámica de poder en el Congreso podría limitar la aprobación sin problemas de muchas de las principales iniciativas políticas (para ambos candidatos).

Una vez más, el Panel Electoral de EE.UU. destaca que los Republicanos (REP) tienen actualmente un 71% de posibilidades de reclamar el Senado (fuente; Polymarket), mientras que al Partido Demócrata (DEM) se les ofrece un 63% de probabilidad. de tomar la Cámara. Por lo tanto, se considera que el caso base actual es un congreso dividido.

Una 'ola roja' (Es decir, los REP afirman que la Casa Blanca, el Senado y la Cámara de Representantes) tienen actualmente un 30% de posibilidades de prosperar. Las probabilidades de que los REP reclamen que la Cámara (y por lo tanto ambas cámaras del Congreso) aumentarían si Trump llegara a ser presidente, y si eso se materializara facilitaría una mayor capacidad para aprobar las políticas propuestas por Trump y probablemente promovería una mayor volatilidad en los mercados amplios.

Una 'ola azul' o barrido (los DEM afirman que la Casa Blanca, el Senado y la Cámara de Representantes) se consideran menos probables, mientras que actualmente vemos que los mercados de apuestas dan a esto una probabilidad implícita del 21%. Con la agenda de Harris, que impulsa tasas impositivas corporativas más altas y ganancias de capital (para aquellos que ganan más de 1 millón de dólares) con una mayor regulación sobre los negocios, es justo suponer que, ante la menor probabilidad de que se desarrolle una "Ola Azul", los mercados de valores estadounidenses y el El USD se vería afectado negativamente.

¿Cuándo se convertirán las elecciones estadounidenses en el tema dominante del mercado?

Con las crecientes preocupaciones geopolíticas, la Reserva Federal (y muchos otros bancos centrales) iniciando su ciclo de flexibilización y China aplicando duramente sus estímulos, la colocación de operaciones electorales en Estados Unidos resulta más difícil. Muchas de las operaciones tácticas incluyen mercados afectados por estas dinámicas macro, por lo que expresar una opinión sobre cómo el resultado de las elecciones y la implementación de políticas podrían afectar el panorama corporativo o los macro mercados no es un ejercicio claro.

También podemos ver que las menciones y artículos en los medios sobre las elecciones estadounidenses han aumentado, como era de esperar, pero todavía están muy por debajo de los niveles que vimos en el período previo a las elecciones de 2020. Cuando los medios estadounidenses y mundiales se centran miopemente en las elecciones, entonces asumiría que los operadores tendrán mucha más confianza para negociar operaciones electorales tácticas.

Las políticas clave que los comerciantes consideran más influyentes en los mercados

Podría decirse que las dos políticas que reciben el mayor nivel de atención por parte de los actores del mercado son las respectivas políticas sobre comercio (aranceles) e impuestos. El estímulo fiscal y el déficit, la inmigración y la regulación también reciben una fuerte consideración por parte de los actores del mercado, pero el debate sobre cómo los aranceles y los impuestos podrían afectar a los mercados está en el centro de atención.

Si profundizamos en estas dos políticas clave, los cambios de política fiscal propuestos tanto por Trump como por Harris parecen condicionados a la composición del Congreso. Suponiendo que los DEM reclamen la Cámara, Kamala Harris también necesitará que el Senado apruebe su propuesta de aumento de 7 puntos porcentuales en la tasa del impuesto corporativo, y eso parece muy poco probable.

Suponiendo que los REP controlen el Senado, Trump necesitará que la Cámara apruebe los recortes de impuestos que propone. Dadas las probabilidades actuales de que los DEM controlen el Senado y los REP, la aprobación de la política fiscal en la Cámara puede ser problemática.

Los aranceles comerciales son el punto focal clave para los comerciantes

Sin embargo, los aranceles comerciales son una propuesta muy real, y si bien el vicepresidente Harris ha descrito los aranceles como un “impuesto a las ventas” y está dispuesto a mantener las tasas arancelarias sin cambios, Trump ha colocado los aranceles en el centro de su campaña.

A diferencia de los cambios impositivos propuestos, los cambios en la política comercial y los aranceles se pueden implementar mucho más fácilmente.

Las preguntas clave formuladas por los participantes del mercado en torno a los aranceles adicionales de 60 puntos porcentuales (pp) propuestos por Trump sobre las importaciones chinas y los aranceles generales adicionales de 10 pp sobre todas las importaciones son:

• ¿Son realistas los niveles arancelarios propuestos por los que Trump ha hecho campaña?

• Si es así, ¿con qué rapidez se pueden implementar?

• ¿Qué tipo de contrarrespuesta veríamos por parte de los países afectados por los aranceles estadounidenses? • ¿Cuál será el impacto potencial sobre la inflación estadounidense, así como el impacto sobre el consumo real y los márgenes corporativos?

• ¿Podrían los aranceles más altos llevar a la Reserva Federal a posponer posibles recortes de tasas, dado el aumento esperado en el nivel de precios?

Estas son preguntas que pueden conducir a una mayor volatilidad en USDCNH, USDMXN y EURUSD y potencialmente obligar a los operadores tácticos a realizar operaciones (pares) largas/cortas en el HK50/US2000, US500/US2000 y los importadores estadounidenses frente a los productores nacionales.

Claramente, las políticas arancelarias de Trump son netamente negativas para el sentimiento del mercado, pero esto debería compensarse con sus planes propuestos sobre recortes de impuestos y desregulación, y no olvidemos que Trump ve el mercado de valores estadounidense como un referéndum sobre su liderazgo y defenderá los mercados de valores al alza.

Por lo tanto, todo está en juego y observamos si las encuestas cambian para ofrecer a un partido una mayor ventaja; si eso sucede, entonces podríamos ver un aumento de las tendencias y la volatilidad en los mercados, con los operadores manteniendo una mayor confianza para expresar el comercio electoral.

Actualizamos el Panel Electoral de EE. UU. diariamente así que manténgase actualizado sobre los cambios en los promedios de las encuestas y las probabilidades del mercado de apuestas en nuestra página electoral de EE. UU.

Pepperstone no garantiza que el material proporcionado aquí sea preciso, actual o completo, por lo tanto, no debe confiarse en él como tal. La información, ya sea de un tercero o no, no debe considerarse como una recomendación; o una oferta de compra o venta; o la solicitud de una oferta de compra o venta de cualquier valor, producto financiero o instrumento; o para participar en una estrategia de negociación en particular. No tiene en cuenta la situación financiera u objetivos de inversión de los lectores. Recomendamos a los lectores de este contenido que busquen su propio asesoramiento. Sin la aprobación de Pepperstone, no está permitida la reproducción o redistribución de esta información.