¿Qué es el trading con oro?

El oro es una materia prima muy valorada a pesar de sus limitadas aplicaciones industriales. Se considera un depósito de valor y una protección contra la inflación.

El oro es una materia prima muy valorada a pesar de sus limitadas aplicaciones industriales. Se considera un depósito de valor y una protección contra la inflación.

El atractivo del oro es casi universal, y su precio fluctúa en función de la dinámica de la oferta y la demanda. Además, factores externos como la fortaleza del dólar estadounidense y la salud general de la economía mundial influyen significativamente en el valor de mercado del oro.

Los operadores de oro esperan beneficiarse de esas fluctuaciones de precios exponiéndose al oro. Compran oro cuando el precio sube y lo venden cuando baja.

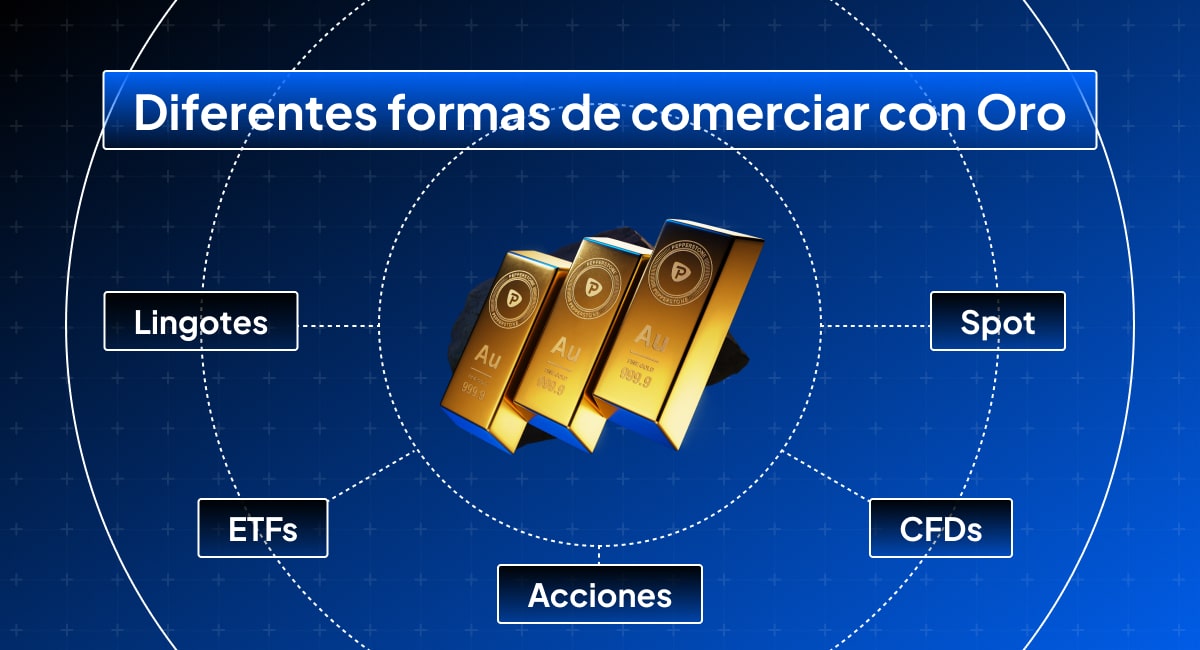

¿Cuáles son los distintos tipos de oro con los que se puede comerciar?

El oro se trading en una amplia variedad de formatos, como monedas, lingotes, joyas y certificados en papel sobre oro. Sin embargo, el trading más conocido es el mercado de lingotes de oro. Lingotes es el nombre que reciben las barras de oro casi puro que pesan 400 onzas troy o 12,40 kilos.

Existe un mercado al contado de lingotes de oro, pero también un mercado de futuros del metal amarillo.

Al operar con CFD sobre oro, los operadores no negocian con oro físico. En su lugar, se negocian contratos no entregables liquidados en efectivo que proporcionan una exposición económica al precio del oro sin necesidad de manipular o entregar físicamente lingotes de oro. El oro suele negociarse en dólares estadounidenses por onza, pero también puede cotizarse en otras divisas.

También es posible trading en ETF, o fondos cotizados en bolsa, que siguen el precio del oro. Los ETF cotizan en bolsa y se negocian del mismo modo que las acciones.

¿Por qué operar con oro?

El oro suele tener una gran demanda y su precio puede ser un barómetro del sentimiento del mercado en general, y debido a estos y otros factores externos, su precio rara vez es estático. Trading en oro significa que usted puede beneficiarse potencialmente de esa acción dinámica de los precios.

El trading en oro también permite diversificar la cartera con un activo que, en gran medida, no está correlacionado con la renta variable ni con la renta fija. Además, el oro suele considerarse una cobertura contra la inflación y un depósito de valor debido a su condición de producto relativamente escaso.

Según datos del Consejo Mundial del Oro (World Gold Council), en la historia de la humanidad sólo se han producido 212.500 toneladas de oro, la mayoría desde 1950.

¿Cuáles son los riesgos de trading en CFD sobre oro?

Trading en oro conlleva varios riesgos. Por ejemplo, ir en contra de una tendencia a largo plazo en la acción del precio puede ser perjudicial. Operar en exceso, tomando demasiadas posiciones en relación con el tamaño de la cuenta, también es arriesgado.

Además, una mala gestión del riesgo, como la fijación de límites de pérdidas excesivamente elevados o el mantenimiento de ratios de riesgo-recompensa deficientes, puede provocar pérdidas significativas. Es fundamental gestionar cuidadosamente estos factores para minimizar las pérdidas potenciales en el trading con oro.

Los mercados del oro a menudo se ven impulsados por cambios en el sentimiento del mercado, que pueden producirse rápidamente y, por tanto, son difíciles de prever.

El mercado del oro opera a nivel mayorista, con participantes que van desde operadores profesionales e instituciones hasta bancos centrales.

Los CFDs sobre oro son productos apalancados, muy eficaces para magnificar los beneficios del trading, pero igualmente hábiles para magnificar las pérdidas del trading.

¿Cómo influyen los acontecimientos geopolíticos en la cotización del oro?

Los acontecimientos geopolíticos y la inestabilidad económica pueden influir mucho en la cotización del oro. En tiempos de crisis, los inversores y los operadores suelen vender activos de riesgo y trasladar su dinero a los denominados activos refugio, uno de los cuales es el oro. Estos flujos de "aversión al riesgo" pueden hacer subir el precio del oro.

El aumento de los tipos de interés y de la rentabilidad de los bonos también puede deprimir el precio del oro. Esto se debe principalmente a que el oro no proporciona ingresos, como intereses o dividendos. Cuando suben los tipos de interés y el rendimiento de los bonos, los inversores pueden preferir estos activos generadores de rentas al oro, lo que provoca una reducción de la demanda de oro.

El capital internacional tiende a dirigirse hacia activos que ofrecen los mejores rendimientos con un nivel de riesgo aceptable. Por ello, el oro se enfrenta a menudo a la competencia directa de activos seguros que devengan intereses, como los bonos del Tesoro estadounidense, durante los periodos de subida de tipos. Los inversores podrían desplazar su capital hacia estos activos, que ofrecen rendimientos a través del pago de intereses, lo que repercutirá negativamente en la demanda y el precio del oro.

¿Cómo puedo integrar el análisis macroeconómico en mi estrategia de trading con oro?

Integrar el análisis macroeconómico en el trading del oro implica comprender las relaciones clave. Los cambios en el valor del dólar estadounidense pueden afectar directamente a los precios del oro, ya que el dólar se ve influido por diversos datos macroeconómicos.

Las publicaciones de mayor impacto, como las nóminas no agrícolas, los datos de inflación y las decisiones de los bancos centrales sobre los tipos de interés, suelen tener la influencia más significativa. El seguimiento del calendario macroeconómico ayuda a identificar estos acontecimientos con antelación.

Los mercados reaccionan a menudo a la nueva información, y las desviaciones significativas de las tendencias y previsiones pueden dar lugar a movimientos notables del mercado.

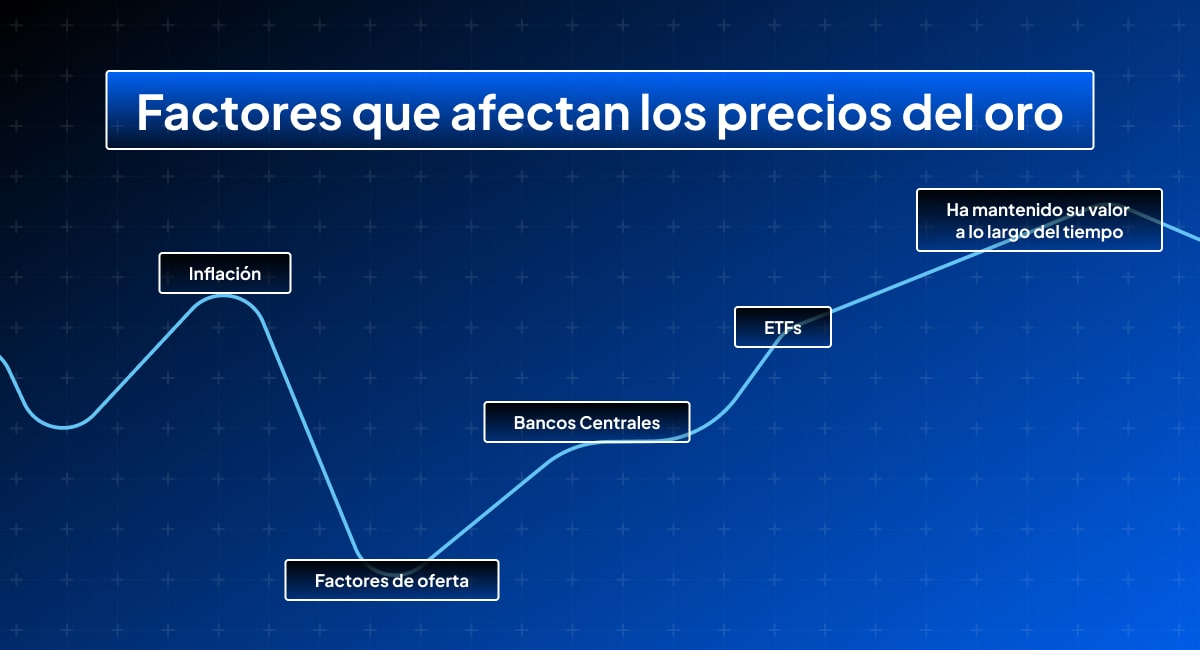

¿Qué factores influyen en el precio del oro?

Los precios del oro se ven influidos por una gran variedad de factores, como la confianza del mercado, la publicación de datos económicos, los informes de producción, el cierre de minas, los conflictos y las catástrofes naturales. Por no hablar de la dinámica de la oferta y la demanda del propio mercado del oro. Sin embargo, quizá la influencia más significativa y persistente sean los cambios en el valor del dólar estadounidense.

Un dólar más fuerte tiende a hacer bajar los precios del oro, mientras que un dólar más débil suele hacer subir los precios del oro. Los precios del oro también pueden verse afectados por su valoración en relación con otros metales preciosos y activos refugio.

Por ejemplo, algunos operadores de oro prestan mucha atención a la relación oro-plata, que es el precio del oro dividido por el precio de la plata. Los operadores comparan el ratio actual y las tendencias de los precios con las normas históricas y el rendimiento para hacer predicciones sobre la evolución futura de los precios.

¿Cuáles son las distintas formas de trading con oro?

Existen varios métodos para hacer trading con oro:

- Oro físico: Una opción es comprar oro físico. Aunque existen lingotes Good Delivery, también son adecuados los lingotes más pequeños y asequibles y las monedas de oro. Sin embargo, este enfoque requiere abordar las cuestiones de almacenamiento y seguridad, ya que una reserva de oro requiere una protección adecuada y no puede dejarse sin seguridad.

- ETF de oro: Como alternativa, puede operar con ETF que siguen el precio del oro, como el SPDR Gold trust (Ticker GLD), que sigue el precio del oro invirtiendo en oro físico.

- CFD sobre oro: Una forma habitual de trading con oro es a través de CFD sobre oro. Los CFD no tienen tamaños de contrato ni fechas de vencimiento fijas y se pueden trading en largo o en corto con la misma facilidad. Se trata de contratos no entregables y liquidados en efectivo, que pueden negociarse en unos minutos o en varios días, en función de su estrategia y plazos.

¿Cómo empiezo a hacer trading con oro?

Para empezar a operar con CFDs sobre oro, sólo tiene que seguir unos sencillos pasos

- Necesitará abrir una cuenta con un broker de CFDs, como Pepperstone, que le proporcionará una selección de plataformas de trading y acceso a los precios de los CFDs sobre oro.

- Una vez que su cuenta de trading esté abierta, deberá depositar fondos en ella.

- El siguiente paso será descargar la plataforma de trading y familiarizarse con su funcionamiento.

- Los nuevos operadores pueden familiarizarse con la plataforma de negociación y los mercados utilizando una cuenta de demostración que simula las condiciones del mercado en tiempo real y el trading sin necesidad de arriesgar dinero real.

- Una vez que tenga confianza en el uso de la plataforma de trading, estará listo para empezar a operar con CFDs sobre oro.

- Pepperstone trading en lo que se conoce como CFDs de oro, o Contratos Por Diferencias, que se liquidan en efectivo y no son entregables. Esto significa que puede operar en largo o en corto con la misma facilidad, y no tiene que preocuparse por la propiedad o la entrega de la materia prima subyacente.

¿Qué es el apalancamiento y cómo se utiliza en el trading con oro?

El apalancamiento le permite amplificar su depósito de trading, permitiéndole tomar posiciones más grandes en el mercado del oro de lo que el saldo de su cuenta le permitiría de otro modo. Este apalancamiento o apalancamiento se aplica a través del margin trading, en el que su broker apalanca el dinero de su cuenta de trading.

Por ejemplo, si tiene 500 $ en su cuenta y su corredor ofrece un apalancamiento de 10 veces para el trading con oro, podría controlar una posición de hasta 5.000 $ en oro, lo que equivale a 10 veces el valor del saldo de su cuenta de 500 $. Para conseguir este apalancamiento, su agente financia la diferencia entre su margen o depósito inicial y el valor teórico de su operación.

Si mantiene la operación abierta durante la noche, incurrirá en gastos de financiación o intereses sobre el valor teórico de la operación. Sin embargo, no hay gastos de financiación en las operaciones que se abren y se cierran el mismo día hábil. Tenga en cuenta que los tipos de margen o apalancamiento varían según los productos y las jurisdicciones reguladoras.

¿Cómo puedo analizar las tendencias del mercado del oro?

El precio del oro está influido por diversos factores, muchos de los cuales son fáciles de controlar. Entre los indicadores clave figuran:

- Fortaleza o debilidad del dólar estadounidense: Vigile las fluctuaciones monetarias, ya que el oro se cotiza en dólares estadounidenses.

- Publicación de datos macroeconómicos: Preste atención a la publicación de datos clave y compárelos con las tendencias y previsiones existentes.

- Demanda de oro y posicionamiento de futuros: Siga los informes semanales del Commitment of Traders publicados por la Commodity Futures Trading Commission (CFTC) estadounidense.

- Consejo Mundial del Oro: Utilice los recursos y la información disponibles en el sitio web del Consejo Mundial del Oro para obtener información sobre el oro y las tendencias del mercado.

¿Cómo puedo elegir una estrategia de trading en CFD sobre oro?

La estrategia de trading con CFDs sobre oro depende de varios factores, como el tamaño de su cuenta, su experiencia en el trading, las horas del día en las que puede operar y el tiempo que puede dedicar al seguimiento del mercado del oro.

Muchos operadores de CFDs sobre oro comienzan con una estrategia sencilla, como la compra o venta de oro en función de la fortaleza o debilidad del dólar estadounidense o del sentimiento de riesgo del mercado en general (comportamiento risk-on/risk-off). Esto puede complementarse con un enfoque de seguimiento de tendencias.

Por ejemplo, si el dólar estadounidense se debilita y los precios del oro suben, puede ser conveniente comprar oro. Por el contrario, si el dólar estadounidense se fortalece y los precios del oro bajan, vender oro puede ser la decisión correcta.

Los operadores suelen incorporar a su estrategia análisis técnicos sencillos para confirmar las tendencias. Uno de los métodos más sencillos consiste en seguir la interacción entre dos medias móviles simples, utilizando una combinación de medias más rápidas y más lentas. Si la media a más corto plazo (de movimiento más rápido) cruza por encima de la media de movimiento más lento, indica un impulso alcista de los precios. Por el contrario, si la media más rápida cruza por debajo de la media más lenta, indica un impulso bajista.

¿Cómo puedo gestionar mejor el riesgo en el trading con CFD sobre oro?

La gestión eficaz del riesgo en el trading de CFDs sobre oro implica adherirse a varios principios clave:

- Evitar el Over-Trading: Los precios del oro pueden ser volátiles y no siempre se mueven en una dirección favorable. Limitar el número de operaciones ayuda a gestionar el riesgo.

- Dimensionamiento correcto de la posición: Asegúrese de que el tamaño de la posición o el número de posiciones abiertas es el adecuado en relación con el tamaño de la cuenta de trading. Esto ayuda a mitigar la exposición al riesgo.

- Seguir las tendencias establecidas: Las tendencias a largo plazo en el mercado del oro suelen estar impulsadas por el sentimiento y por una importante actividad institucional, incluidos los bancos centrales. Oponerse a estas tendencias puede ser arriesgado. Es prudente esperar a que haya indicios claros de que una tendencia se está desvaneciendo antes de considerar posiciones contrarias a ella.

- Utilice órdenes Stop Loss: Implantar órdenes de stop loss ayuda a limitar las pérdidas en el trading a una cantidad predefinida. Es necesario considerar cuidadosamente la colocación óptima de las órdenes stop loss, teniendo en cuenta la posibilidad de deslizamiento.

- Vigilar el dólar estadounidense y los datos macroeconómicos: El precio del oro se ve influido por los movimientos del dólar estadounidense y por la publicación de los principales datos macroeconómicos. El estudio del calendario macroeconómico y la comprensión de las expectativas del mercado respecto a la publicación de datos clave son esenciales para tomar decisiones de trading con conocimiento de causa.

Siguiendo estas pautas, los operadores pueden gestionar mejor los riesgos del trading con oro.

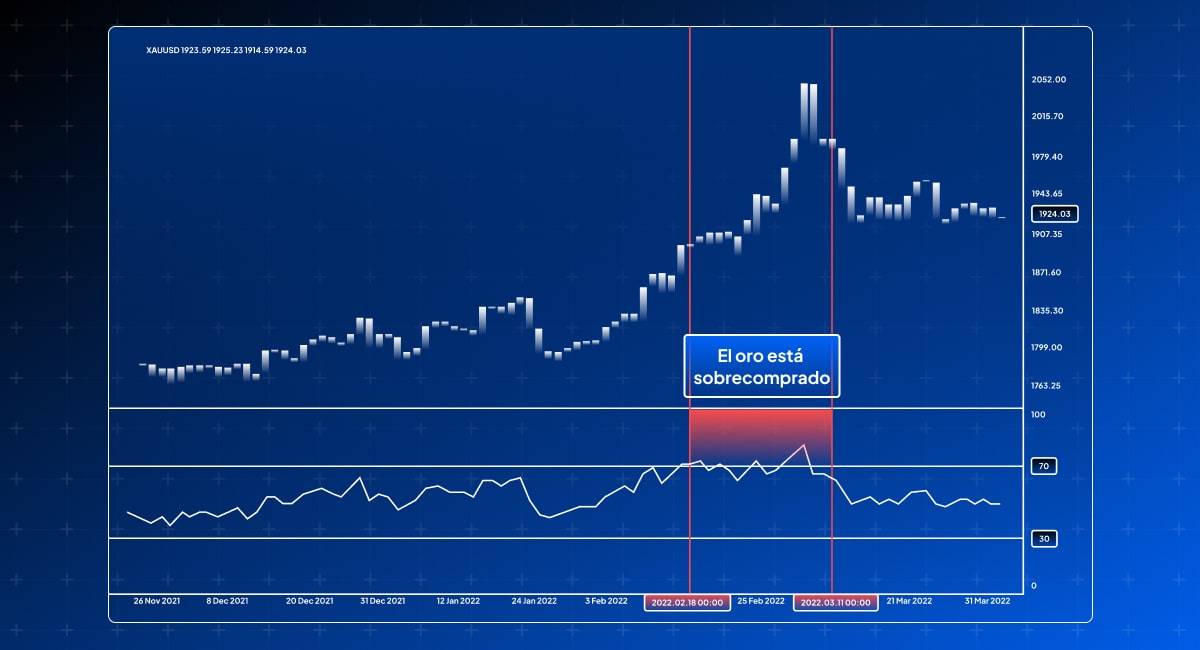

¿Cómo utilizar más eficazmente el análisis técnico en el trading con oro?

El análisis técnico puede indicar cuándo una tendencia se debilita o cambia. Una tendencia alcista se define como una serie continua de máximos y mínimos más altos en el precio de un instrumento, mientras que una tendencia bajista se caracteriza por una serie continua de máximos y mínimos más bajos.

El análisis de la presencia de máximos y mínimos más altos o de máximos y mínimos más bajos en la acción del precio permite conocer la fortaleza de la tendencia. Indicadores como el RSI (Relative Strength Index) con un periodo de 14 días pueden señalar cuándo el oro está sobrecomprado o sobrevendido, sugiriendo un posible cambio de tendencia.

Además, los patrones de velas como los "martillos" y las "estrellas fugaces" pueden indicar máximos o mínimos en la acción de los precios, lo que ofrece más orientación sobre la dirección de la tendencia.

Preguntas frecuentes sobre trading en CFDs sobre oro

¿Por qué el oro se considera un "activo refugio"?

El oro se considera un "activo refugio" debido a su función como forma de dinero y depósito de valor con un atractivo casi universal.

Históricamente, el precio del oro ha servido de referencia para determinar los valores relativos de las divisas en el mercado de divisas. Muchos bancos centrales siguen manteniendo importantes cantidades de oro en sus reservas.

La oferta de oro es escasa y, aunque no es especialmente duradero, es resistente a todos los ácidos excepto a los más fuertes. Se cree que la mayor parte del oro extraído sigue existiendo en la actualidad.

¿Qué papel desempeñan los bancos centrales en el mercado del oro?

Los bancos centrales poseen oro como alternativa a las reservas de moneda fiduciaria o papel moneda.

Compran y venden oro como parte de sus operaciones normales, aumentando sus reservas cuando venden divisas y vendiendo oro para comprar divisas u otros activos. Sin embargo, los bancos centrales suelen ser conservadores y son predominantemente tenedores de oro a largo plazo.

Según el Consejo Mundial del Oro (World Gold Council), los bancos centrales europeos poseen aproximadamente 11.774 toneladas de oro en sus reservas.

¿Qué son los CFD sobre oro y cómo funcionan?

Los CFD sobre oro son contratos apalancados y liquidados en efectivo sobre el precio del oro.

Permiten a los operadores especular con las subidas y bajadas de los precios del oro sin necesidad de tomar posesión o realizar la entrega del activo subyacente, permitiendo tanto posiciones largas como cortas con la misma facilidad.

Los CFD se negocian directamente entre las contrapartes, en concreto el corredor de CFD y el operador.

El corredor de CFD apalanca el saldo de la cuenta del operador, lo que permite controlar una posición en oro mayor de lo que sería posible de otro modo.

¿Cuáles son los principales indicadores económicos que influyen en la cotización del oro?

Los principales indicadores económicos de las principales economías pueden influir significativamente en el precio del oro.

Entre ellos figuran:

- Cifras de desempleo y creación de empleo: Un desempleo elevado puede generar incertidumbre económica, lo que aumenta la demanda de activos refugio como el oro.

- Estadísticas de inflación: Las tasas de inflación afectan al poder adquisitivo del dinero. A medida que aumenta la inflación, el valor de la moneda suele bajar, lo que convierte al oro en una inversión más atractiva.

- Encuestas de actividad industrial (por ejemplo, los índices de directores de compras o PMI): Estas encuestas miden la salud económica del sector manufacturero. Un descenso de la actividad industrial puede indicar una ralentización de la economía, lo que aumenta la demanda de oro.

- Tipos de interés y cambios en la política monetaria de los principales bancos centrales: Los cambios en los tipos de interés de los bancos centrales influyen en el coste de oportunidad de mantener oro. Por lo general, unos tipos de interés más altos hacen menos atractivos los activos que no generan rendimientos, como el oro, mientras que unos tipos más bajos pueden impulsar los precios del oro.

Estos indicadores ayudan a los inversores a calibrar la estabilidad económica y a tomar decisiones informadas sobre la inversión en oro.

¿Cómo influye el dólar estadounidense en la cotización del oro?

El oro se cotiza en dólares estadounidenses, por lo que las fluctuaciones del valor de la divisa estadounidense en los mercados de divisas afectan directamente a los precios del oro.

La relación entre el dólar estadounidense y el precio del oro suele ser inversa, lo que puede resumirse en la siguiente regla empírica:

- Fortalecimiento del dólar estadounidense: Cuando el dólar estadounidense se fortalece, el precio del oro tiende a bajar. Esto se debe a que un dólar más fuerte hace que el oro sea más caro que en otras divisas, lo que reduce la demanda.

- Dólar estadounidense más débil: Por el contrario, cuando el dólar se debilita, el precio del oro suele subir. Un dólar más débil hace que el oro sea más barato que en otras divisas, lo que aumenta la demanda del metal.

En esta relación inversa entre el dólar estadounidense y el precio del oro influyen diversos factores, como la inflación, los tipos de interés y la estabilidad económica mundial.

¿Es rentable operar con CFD sobre oro?

El trading de CFDs sobre oro puede ser rentable, pero esta rentabilidad depende de varios factores, incluyendo la habilidad, estrategia y disciplina del trader. He aquí algunos puntos clave a tener en cuenta:

- Potencial de ganancias y pérdidas: Como todas las formas de trading, el trading de CFDs sobre oro ofrece la posibilidad de obtener importantes beneficios. Sin embargo, también conlleva riesgos considerables, y las pérdidas pueden producirse con la misma rapidez que las ganancias.

- Importancia de la disciplina: El éxito en el trading de CFDs sobre oro requiere un enfoque disciplinado. Los operadores deben seguir una estrategia bien definida y adherirse a los principios de gestión de riesgos. El trading emocional, el exceso de trading o ignorar las reglas de gestión de riesgos pueden agotar rápidamente el saldo de una cuenta de trading.

- El papel del apalancamiento: El apalancamiento es una herramienta poderosa en el trading de CFDs sobre oro, ya que permite a los operadores controlar posiciones más grandes con una cantidad menor de capital. Aunque el apalancamiento puede amplificar los beneficios, también puede magnificar las pérdidas. Por lo tanto, debe utilizarse adecuadamente y con plena comprensión de los riesgos que implica.

- Gestión del riesgo: La gestión eficaz del riesgo es crucial. Esto incluye establecer órdenes de stop-loss para limitar las pérdidas potenciales, mantener el tamaño adecuado de las posiciones en relación con el saldo de la cuenta y evitar el trading en contra de las tendencias del mercado a largo plazo.

El trading en CFD sobre oro puede ser rentable, pero requiere un enfoque disciplinado, una sólida gestión del riesgo y un profundo conocimiento del apalancamiento. Los operadores deben ser conscientes de la posibilidad de que se produzcan tanto ganancias como pérdidas considerables. Gestionar adecuadamente estos riesgos es esencial para el éxito a largo plazo en el mercado del oro.

El material proporcionado aquí no ha sido elaborado de acuerdo con los requisitos legales diseñados para garantizar la independencia de la investigación en inversiones y, como tal, se considera una comunicación de marketing. Aunque no está sujeto a ninguna prohibición sobre la negociación previa a la difusión de la investigación en inversiones, no buscaremos obtener ninguna ventaja antes de proporcionarlo a nuestros clientes.

Pepperstone no garantiza que el material proporcionado aquí sea preciso, actual o completo, por lo que no debe considerarse como tal. La información, ya sea de un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, o una solicitud de oferta para comprar o vender cualquier valor, producto financiero o instrumento, ni como una invitación a participar en una estrategia de trading específica. Tampoco tiene en cuenta la situación financiera ni los objetivos de inversión de los lectores. Recomendamos a cualquier lector de este contenido que busque asesoramiento profesional. Sin la aprobación de Pepperstone, no está permitida la reproducción ni redistribución de esta información.