Analisis

Previa FOMC diciembre 2024: Demasiado pronto para una pausa

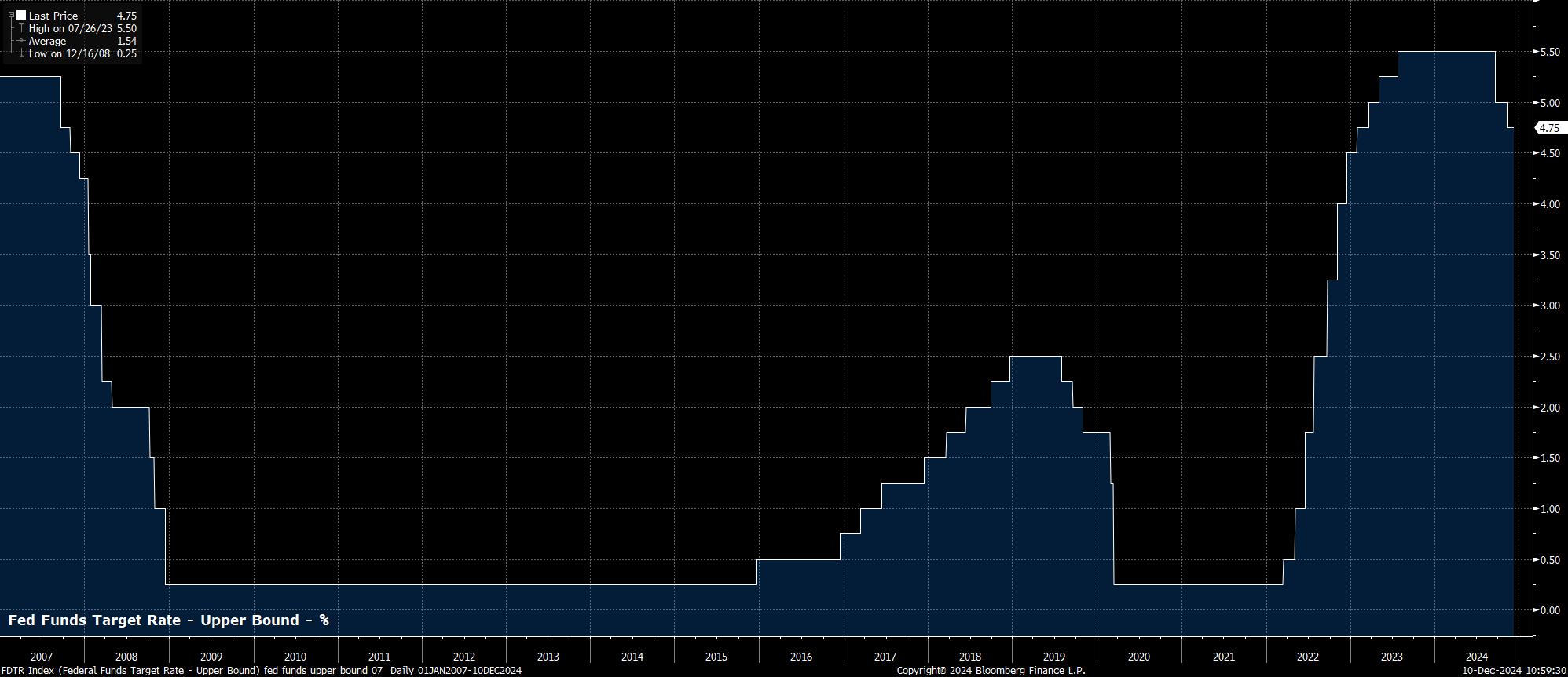

Como se mencionó, el FOMC probablemente implementará un recorte de 25 puntos básicos al finalizar la reunión de diciembre, reduciendo el rango objetivo de la tasa de fondos federales a 4.25%-4.50%. Esto sumará un total de 100 puntos básicos de flexibilización durante 2024, desde el primer recorte en septiembre. Los mercados monetarios, según la curva OIS del USD, asignan una probabilidad del 85% a esta acción, aunque el precio está sujeto a cambios dependiendo del resultado del informe del IPC de noviembre.

La decisión de implementar un tercer recorte consecutivo probablemente será unánime entre los miembros votantes del Comité, aunque existe una leve posibilidad de que la gobernadora Bowman disienta nuevamente de manera restrictiva, prefiriendo mantener la política estable.

Se espera que la declaración de política que acompañe la decisión sea en gran medida similar a la emitida tras la reunión de noviembre. En consecuencia, el Comité probablemente enfatizará nuevamente un enfoque "dependiente de los datos" para decisiones futuras, mientras destaca los riesgos que persisten en ambos lados del doble mandato. En general, esos riesgos probablemente se perciban nuevamente como "aproximadamente equilibrados".

Más ampliamente, la visión del FOMC sobre las condiciones económicas generales debería mantenerse en gran medida sin cambios respecto a la última reunión. Aunque el desempleo general subió al 4.2% en noviembre, cerca del máximo del ciclo visto en julio, el desempleo aún podría considerarse "bajo", particularmente cuando la tasa U-3 está considerablemente por debajo del pronóstico del FOMC del 4.4% para 2024. Mientras tanto, en términos de inflación, continúa el progreso hacia el objetivo del 2%, aunque "permanece algo elevada", especialmente considerando las métricas subyacentes de precios.

Como es habitual en la reunión de diciembre, el FOMC también publicará una actualización del Resumen de Proyecciones Económicas (SEP).

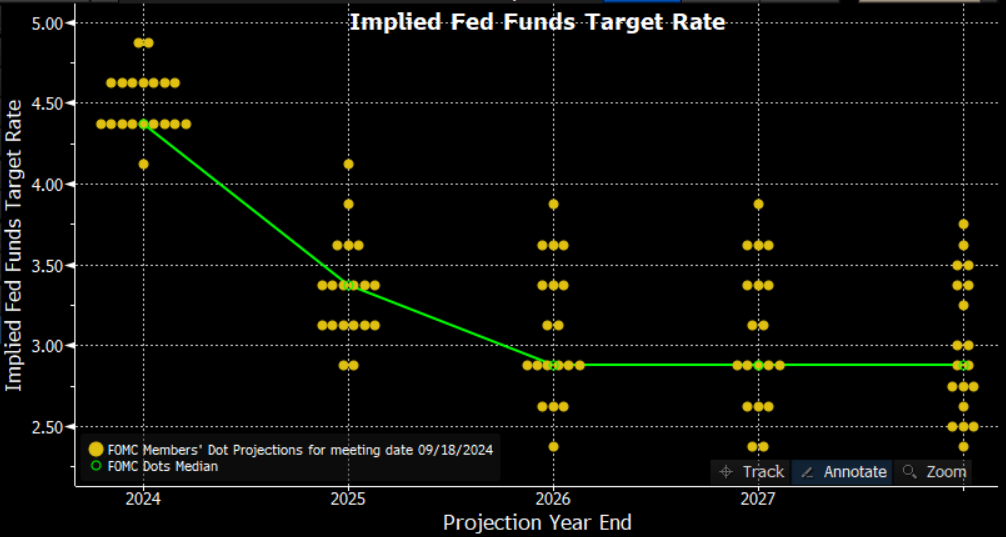

En este contexto, el "gráfico de puntos" del Comité será probablemente de mayor interés para los participantes del mercado. Los puntos anteriores, publicados en septiembre, indicaban una expectativa mediana de que el rango objetivo de la tasa de fondos federales terminaría este año en 4.375% y 2025 en 3.375%. Estas proyecciones implican un recorte de 25 puntos básicos en diciembre y cuatro recortes adicionales el próximo año.

El ritmo proyectado es algo más restrictivo que el anticipado por los mercados monetarios, que prevén solo 87 puntos básicos de flexibilización para diciembre de 2025, en comparación con los 125 puntos básicos que sugieren los puntos actuales.

Es probable que el gráfico de puntos de diciembre muestre una revisión restrictiva, con riesgos inflacionarios al alza debido al limitado progreso desinflacionario en los últimos meses y a la victoria electoral del presidente Trump. Su victoria ha generado expectativas de aranceles comerciales significativos a principios de 2025, añadiendo riesgos inflacionarios. Asimismo, sus políticas fiscales, como recortes de impuestos renovados y mayor gasto gubernamental, podrían intensificar el impulso económico, introduciendo riesgos inflacionarios adicionales.

Por lo tanto, es probable que la dispersión de los puntos sea considerablemente más ajustada esta vez, con aquellos miembros del Comité que previamente proyectaban tasas cayendo a, o por debajo de, 3% el próximo año, revisando sus estimaciones al alza; algunas estimaciones más restrictivas podrían incluso volverse más restrictivas, aunque un miembro del Comité que proyecte ningún recorte el próximo año sería un paso audaz.

En cualquier caso, será difícil que la expectativa mediana para 2025 se mueva al alza. Tal movimiento requeriría que cinco miembros en la mediana actual revisen su "punto" al alza en al menos 25 puntos básicos, lo cual, aunque plausible, podría considerarse poco probable dado que los responsables de la política aún no pueden modelar con precisión los impactos de las mencionadas políticas gubernamentales que probablemente se introducirán a principios de 2025.

Estos desafíos de modelado probablemente también resultarán en proyecciones económicas actualizadas del FOMC que permanezcan ampliamente sin cambios respecto a las emitidas hace un trimestre. Los responsables de la política deben trabajar sobre una base de "status quo", sin poder hacer suposiciones sobre políticas fiscales u otras políticas gubernamentales hasta que estas se implementen realmente. Dicho esto, esto significa que las proyecciones probablemente tendrán una vida útil aún más corta de lo habitual esta vez.

En consecuencia, es probable que el FOMC nuevamente vea tanto los precios generales como los precios PCE subyacentes regresando al 2.0% para 2026, y probablemente manteniéndose allí en 2027, con un camino irregular de regreso al objetivo que probablemente se siga durante el próximo año o más.

Mientras tanto, el Comité probablemente nuevamente vea el desempleo rondando el 4.4% durante el horizonte de proyección, ya que las condiciones del mercado laboral continúan normalizándose gradualmente. Sin embargo, la previsión de 2024 del 4.4% podría revisarse marginalmente a la baja, dado que el desempleo fue del 4.2% en noviembre.

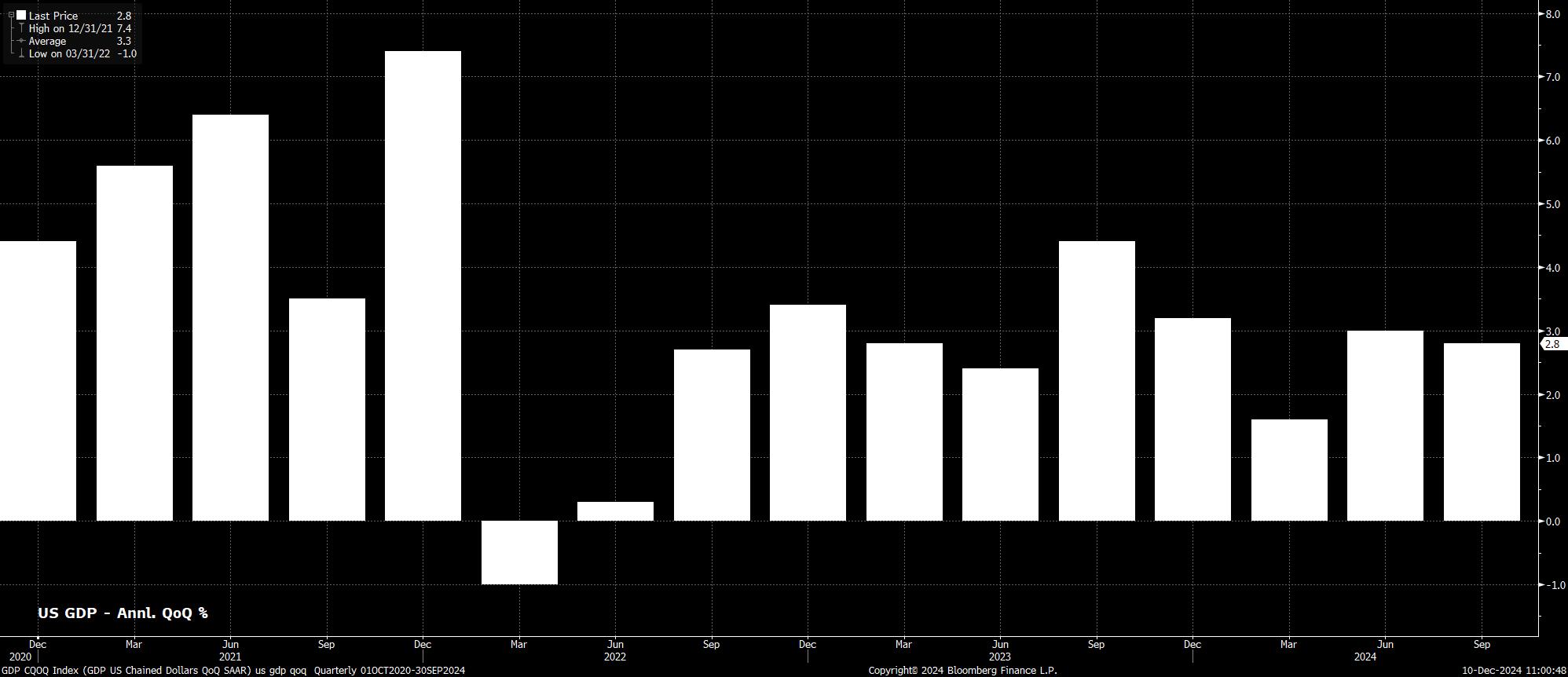

El ritmo del crecimiento del PIB real también es probable que permanezca en gran medida sin cambios, en 2.0% en cada año del horizonte de proyección. El impulso económico sigue siendo sólido, con un crecimiento por encima del 2% en ocho de los últimos nueve trimestres, y con el modelo GDPNow de la Fed de Atlanta apuntando a un crecimiento anualizado del 3.3% en los últimos tres meses del año.

Todo esto presenta un delicado acto de equilibrio para el presidente Powell durante la conferencia de prensa posterior a la reunión. En términos generales, es probable que Powell "se ciña al guion", señalando que la política está en un buen lugar, que las tasas están en un camino de regreso a un nivel neutral "con el tiempo", y que el Comité puede permitirse ser "cauteloso" al buscar dicho nivel neutral, debido al "buen estado" en el que aún se encuentra la economía.

Mirando hacia adelante, sin embargo, los riesgos en torno a las perspectivas monetarias están destinados a volverse más equilibrados en 2025. Si las condiciones laborales se deterioraran inesperadamente, el FOMC estaría preparado para normalizar la política más rápidamente; de lo contrario, el Comité probablemente también estaría preparado para ralentizar el ritmo de flexibilización de la política, "saltándose" una reunión si fuera necesario, si los riesgos inflacionarios al alza se materializan. Con otro informe de empleo, una impresión del IPC, una cifra del PCE, y los primeros once días de la presidencia de Trump por llegar antes de la reunión de enero, una "pausa" para comenzar 2025 bien podría ser el escenario más probable.

Pepperstone no garantiza que el material proporcionado aquí sea preciso, actual o completo, por lo tanto, no debe confiarse en él como tal. La información, ya sea de un tercero o no, no debe considerarse como una recomendación; o una oferta de compra o venta; o la solicitud de una oferta de compra o venta de cualquier valor, producto financiero o instrumento; o para participar en una estrategia de negociación en particular. No tiene en cuenta la situación financiera u objetivos de inversión de los lectores. Recomendamos a los lectores de este contenido que busquen su propio asesoramiento. Sin la aprobación de Pepperstone, no está permitida la reproducción o redistribución de esta información.