Analisis

Peso Mexicano Continúa Bajo Presión: El Impacto de la Política Estadounidense

La formación del gabinete del presidente electo Donald Trump, con figuras como Stephen Miller y Tom Homan, conocidos por sus posturas duras en inmigración, y la posible designación de Robert Lighthizer como Secretario del Tesoro, apuntan hacia una política comercial potencialmente proteccionista, lo cual impactaría directamente en las relaciones con México, el principal socio comercial de Estados Unidos. Esta orientación proteccionista, a modo generalizado, busca limitar la manufactura en México y frenar el uso potencial de México como plataforma para productos chinos destinados a Estados Unidos. Estos comentarios obviamente han generado una creciente incertidumbre en los mercados, presionando al peso mexicano.

A pesar de ciertos datos positivos recientes en México, como un incremento en la confianza del consumidor y una producción industrial estable, estas cifras no han logrado compensar las expectativas de una política comercial más agresiva.

Factores Externos y Expectativas de Tasas

El MXN ha alcanzado su nivel más bajo desde julio de 2022, rompiendo el soporte de 20.5 por dólar, y se enfrenta a una presión que podría llevarlo aún más abajo. Un escenario en el que el Congreso sea controlado por republicanos facilitaría medidas proteccionistas adicionales, incrementando la presión sobre la divisa mexicana. Además, las expectativas de una reducción de tasas de interés por parte del Banco de México, en contraste con un dólar estadounidense en fortalecimiento, podrían hacer que el peso pierda atractivo para los inversionistas. Este contexto, sumado a un crecimiento económico interno moderado, pone al MXN en una situación de vulnerabilidad frente al dólar.

Entorno Regional y Catalizadores Próximos

La presión sobre el peso mexicano no es aislada, ya que divisas como el peso colombiano y el peso chileno también reflejan la influencia de la política comercial estadounidense y la posible aceleración de la inflación en EE.UU. La posibilidad de que la Reserva Federal adopte una postura menos acomodaticia en respuesta a una inflación en avance podría intensificar la salida de capitales, afectando a divisas en Latinoamérica. El próximo reporte de inflación en EE.UU. será un catalizador clave para las monedas latinoamericanas, ya que, si la inflación supera las expectativas, podría limitar futuras reducciones de tasas de interés, lo cual afectaría negativamente a las divisas de la región.

Análisis Técnico Peso Mexicano

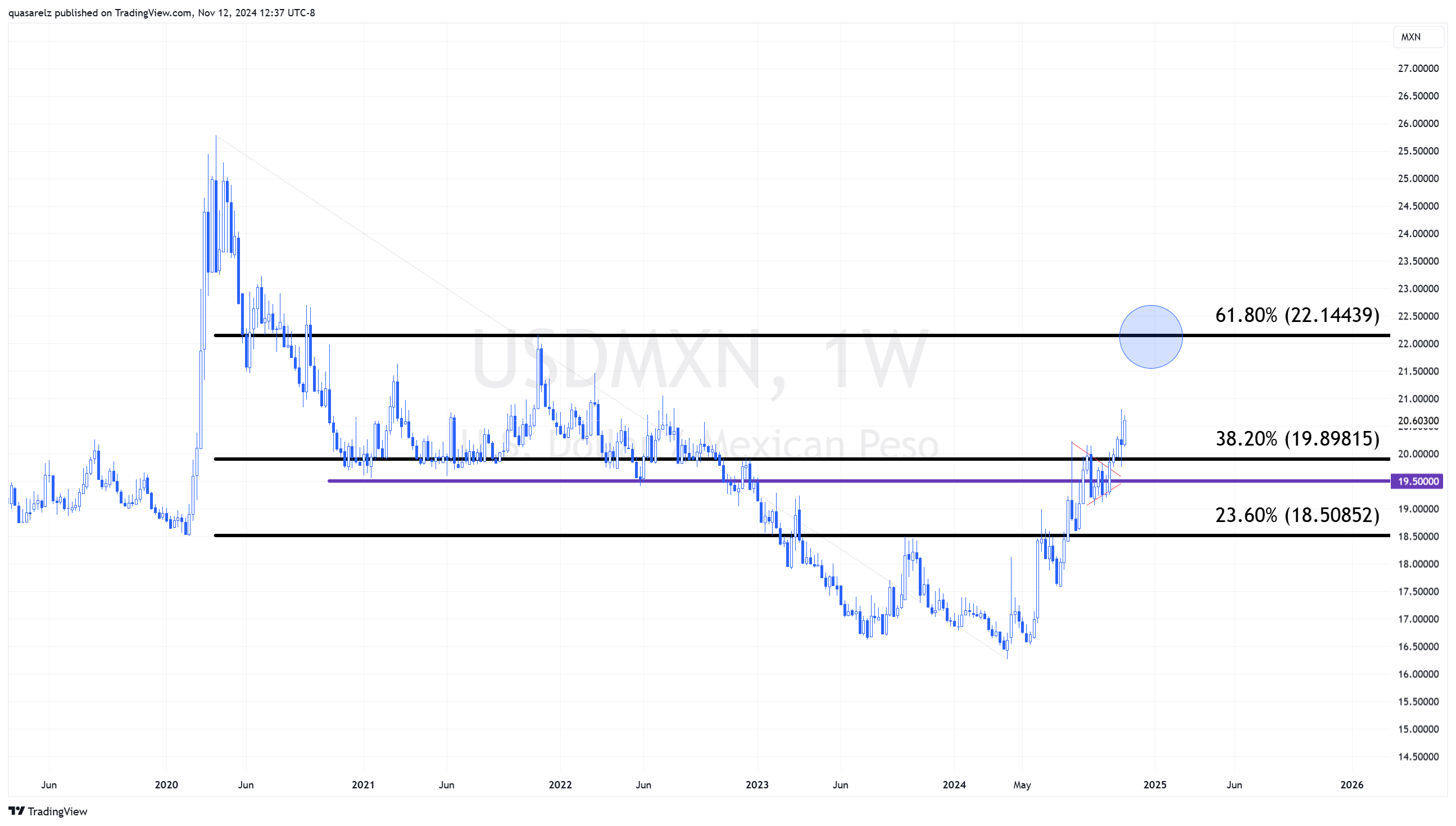

Gráfico Semanal USD/MXN:

En el gráfico semanal USD/MXN, se observa una persistente debilidad en el peso mexicano, con el tipo de cambio mostrando una posible continuación alcista hacia el nivel de resistencia de 22.14, correspondiente al 61.8% de Fibonacci. Un cierre sostenido por encima de los 20 pesos por dólar reforzaría esta perspectiva, impulsado por la fortaleza del dólar frente a monedas emergentes.

Conclusión

El peso mexicano enfrenta un panorama complejo, marcado por la política comercial de Estados Unidos y la posibilidad de un entorno más proteccionista que afecta la confianza de los inversionistas. A esto se suma la expectativa de una reducción de tasas en México, lo cual podría debilitar aún más la moneda. En el corto plazo, la perspectiva para el peso es negativa, con un objetivo que podría acercarlo a los 22 pesos por dólar si continúan las condiciones actuales. La fortaleza del dólar, impulsada por expectativas de una inflación acelerada y una Reserva Federal menos flexible, mantiene bajo presión a las divisas latinoamericanas, anticipando un panorama incierto para el peso mexicano y otros pares de la región.

Pepperstone no garantiza que el material proporcionado aquí sea preciso, actual o completo, por lo tanto, no debe confiarse en él como tal. La información, ya sea de un tercero o no, no debe considerarse como una recomendación; o una oferta de compra o venta; o la solicitud de una oferta de compra o venta de cualquier valor, producto financiero o instrumento; o para participar en una estrategia de negociación en particular. No tiene en cuenta la situación financiera u objetivos de inversión de los lectores. Recomendamos a los lectores de este contenido que busquen su propio asesoramiento. Sin la aprobación de Pepperstone, no está permitida la reproducción o redistribución de esta información.