- Español

- English

- Italiano

- Français

Precio del petróleo presagia fuertes movimientos bajistas bajo deterioro del perfil fundamental

Dicha mitigación de la acción de precios, vale la pena mencionar, se está llevando a cabo en las cercanías del nivel psicológico clave de $40 p/b (WTI).

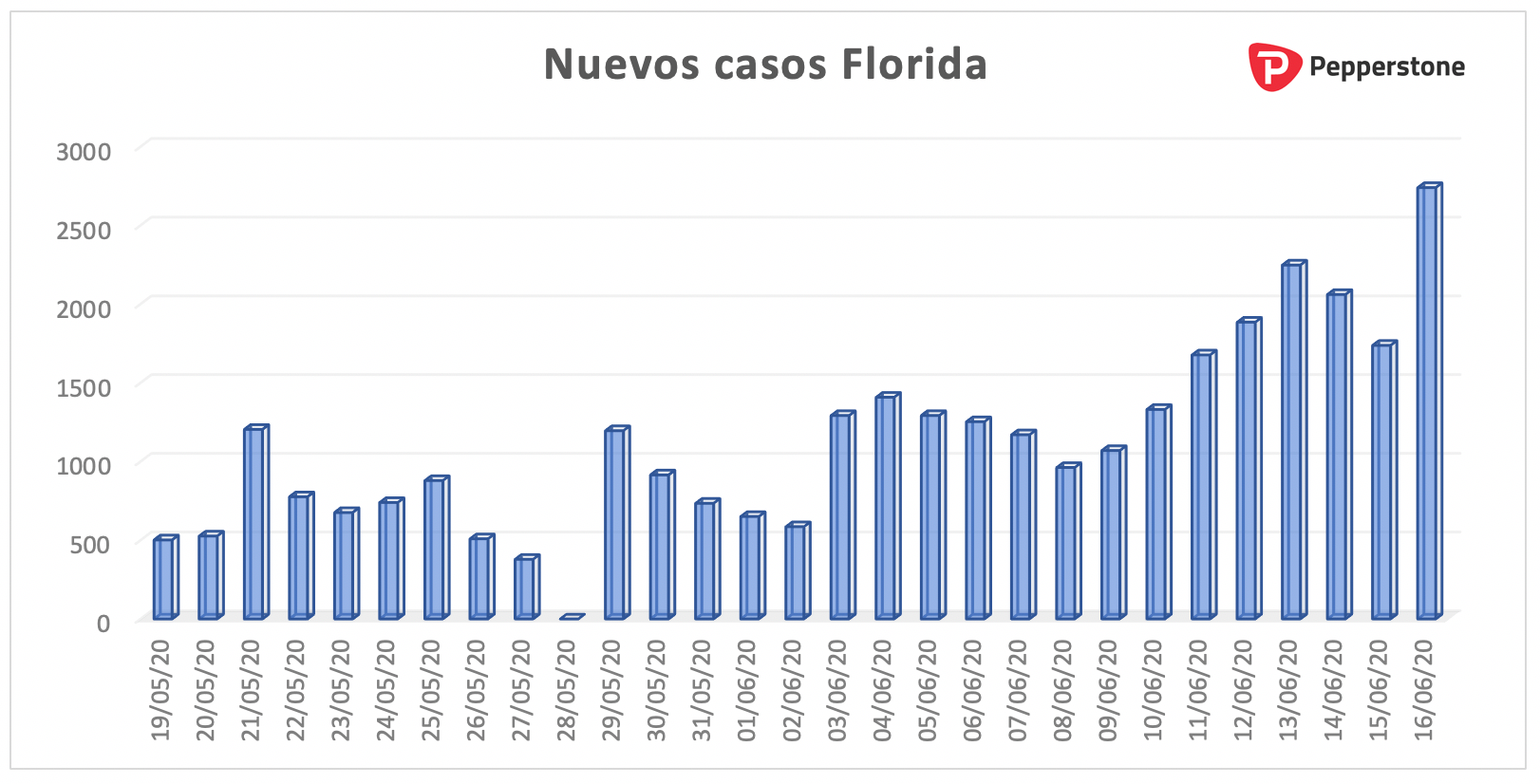

Definitivamente nos encontramos en una época donde la proyección y planeación convencional son bastante complicadas de llevarse a cabo. Después de todo nos encontramos a la merced de la peor crisis de salud en los últimos 100 años. Decir con precisión cual será el camino exacto resulta en cierta manera un tanto irrisorio, ya que algo tan imprevisto como fuertes protestas nacionales, pueden traer fácilmente el riesgo de un rebrote de COVID-19 a máximos niveles. De hecho, ya hay señales de que podríamos estar en el comienzo de esta nueva etapa. Tan solo en Estados Unidos, cerca de la mitad de sus estados, con entidades clave como Texas, California, y Florida han registrado una tendencia al alza de nuevos casos. En cuanto a la ultima referencia, Florida de hecho ha registrado esta semana su mayor incremento de casos diarios. Los problemas se encuentran lejos de presentarse en un territorio único, ya que en el otro lado del pacifico, principalmente en la capital de China, Beijín, se ha vuelto a imponer el estado de cuarentena tras un nuevo fuerte rebrote de casos de Coronavirus.

Esta serie de nuevos infortunios ha generado que el perfil de las materias primas relacionadas al crecimiento económico, por consiguiente, se vea mitigado y con ello, a su vez, su acción de precios.

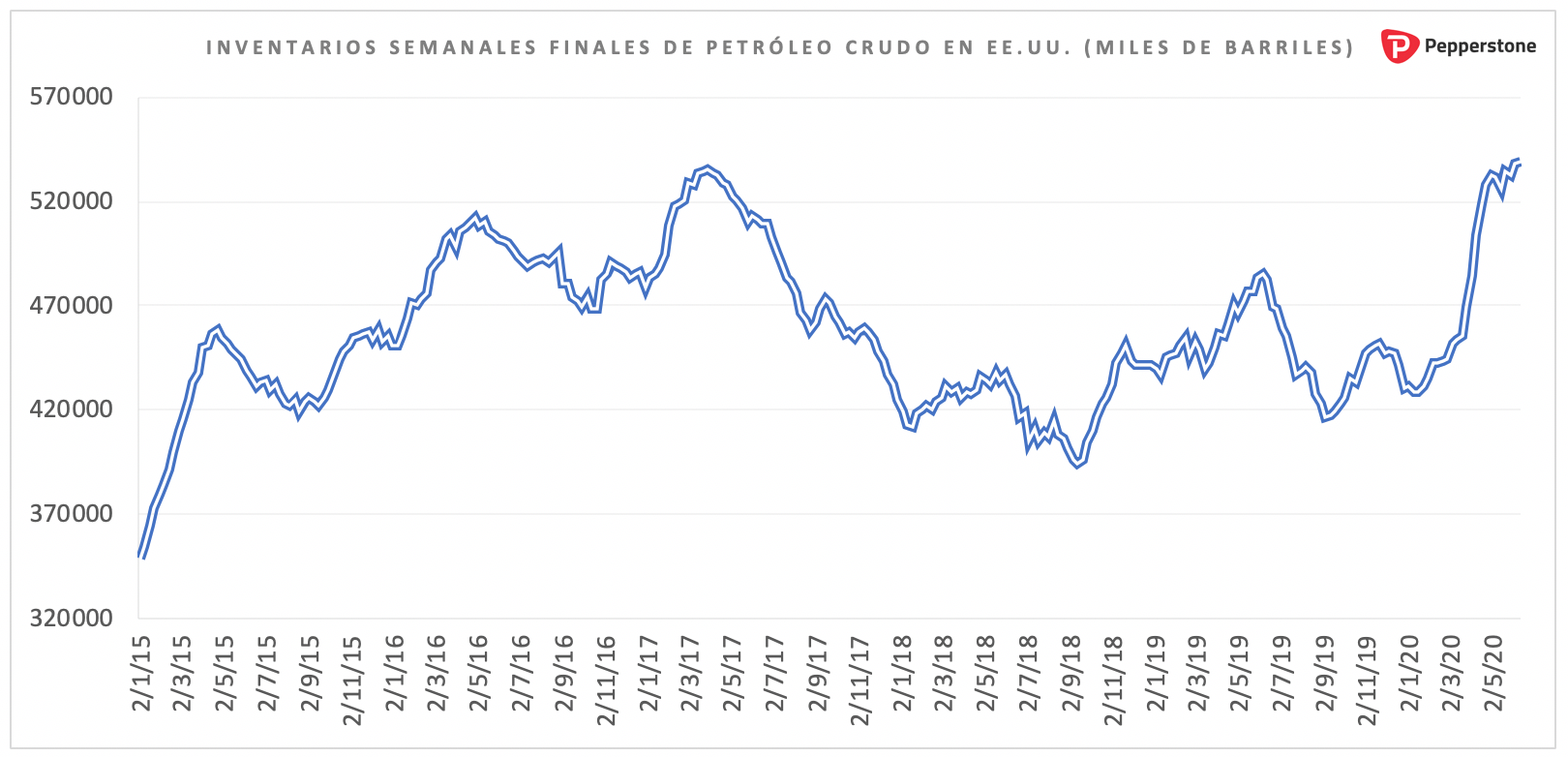

Por el lado de la oferta, los inventarios de crudo tampoco han ayudo al perfil del hidrocarburo. Decepcionando al consenso de mercado por segunda semana consecutiva, y añadiendo cerca de 7 millones de nuevos barriles de crudo en inventarios, las existencias totales en Norteamérica se encuentran una vez más por encima del máximo histórico del 2017 en 539 mil millones de barriles de crudo. Tal fuerte acumulación de existencias, y en niveles históricos, por ende, generan que el perfil del crudo se vea sombrío al alza.

Pasando al perfil económico, si bien la más recientes batería de datos económicos ha sido bastante positiva, encabezada por el fuerte repunte de las ventas minoristas en EE.UU., y donde indicadores como el de sorpresas económicas de Citi se encuentra en su punto más alto históricamente, estos factores han fallado en ser alicientes para el precio del petróleo. Este ha sido el caso principalmente debido a los panoramas económicos por parte de la OECD y la FED. En primera instancia, proporcionando dos escenarios, en donde uno aplica un nuevo rebrote de COVID-19, el crecimiento económico para el 2020 es un tanto decepcionante. De presentarse la segunda oleada de Coronavirus, la cual parece estar empezando a tomar forma, la Organización para el Desarrollo y Cooperación Económica, prevé que la economía global se contraiga 7.6% en el 2020. Nivel el cual, vale la pena mencionar, la institución no espera que se pueda recuperar a niveles anteriores sino hasta el final del año entrante. La FED, por su lado, en sus más recientes testimonios, en donde ha ofrecido fuertes medidas de apoyo monetarias, ha mencionado que la recuperación económica realmente no se presentará hasta que se haya definitivamente controlado la crisis de salud. Ambos factores, como mencionamos, han mantenido a raya los beneficios de los recientes datos económicos.

Técnicamente hablando, la acción de precios también se alinea con un perfil bajista en el petróleo.

Gráfico diario WTI

La recuperación del petróleo desde sus mínimos históricos de abril ya muestra señales de agotamiento. Esto es inicialmente percibido por la pérdida de inclinación y generación de abanico de líneas de tendencia (líneas azules). De manera adicional, la mezcla norteamericana recientemente se estableció en territorio de sobrecompra (Extensión considerable de los movimientos al alza).

Por el lado del momentum, y favoreciendo el perfil bajista, este parece estar por entrar en una etapa de sincronización negativa donde la tasa de cambio (ROC) de 7, 14, y 28 periodos está por caer por debajo de sus respectivos filtros (PME). Este perfil nos permite monitorear con una mayor amplitud cuando los movimientos se están alineando en una dirección en específico.

Gráfico 2H WTI

De presentarse un precio de cierre por debajo del umbral de $36 p/b, donde la reciente presión bajista encontró soporte, espérese una extensión bajista hasta el umbral del los $30 p/b. Dicho nivel se presenta como el objetivo a la baja dada la confluencia entre la directriz bajista proveniente de los máximos del 2020 (línea roja) y la previa resistencia dictaminada por los máximos de abril (área amarilla).

Related articles

Artículos más leídos

¿Listo para operar?

Empezar es fácil y rápido. Nuestro sencillo proceso de solicitud solo le llevará unos minutos.

Pepperstone no garantiza que el material proporcionado aquí sea preciso, actual o completo, por lo tanto, no debe confiarse en él como tal. La información, ya sea de un tercero o no, no debe considerarse como una recomendación; o una oferta de compra o venta; o la solicitud de una oferta de compra o venta de cualquier valor, producto financiero o instrumento; o para participar en una estrategia de negociación en particular. No tiene en cuenta la situación financiera u objetivos de inversión de los lectores. Recomendamos a los lectores de este contenido que busquen su propio asesoramiento. Sin la aprobación de Pepperstone, no está permitida la reproducción o redistribución de esta información.