Was ist Forex-Trading und wie handelt man damit?

Forex-Trading ist der Handel mit Währungen, um von Wechselkursschwankungen zu profitieren. Händler kaufen oder verkaufen Währungspaare basierend auf Analysen und nutzen Plattformen für Transaktionen.

Was ist Forex-Trading?

Der Forex-Handel oder Devisenhandel ist der globale Marktplatz für den Kauf und Verkauf von Währungen. Mehr als 70 Währungspaare werden weltweit auf dem Devisenmarkt gehandelt, wobei die Händler Paare wie EUR/USD, GBP/USD oder JPY/USD handeln, um von Wechselkursschwankungen zu profitieren. Das System läuft rund um die Uhr an Werktagen, d.h. von Montag bis Freitag, und ermöglicht den Handel mit Währungsschwankungen, die auf wirtschaftlichen Faktoren, Nachrichten und Markttrends beruhen.

Beim Devisenhandel geht es nicht nur darum, zu lernen, „wie“ man handelt. Einer der wichtigsten vernachlässigten Faktoren, der sich auf Gewinn und Verlust auswirken kann, ist das „Wann“ des Handels. Ein Händler muss den richtigen Zeitpunkt für den Einstieg in den Handel und den Ausstieg aus dem Handel bestimmen. Der richtige Schritt zum richtigen Zeitpunkt kann sich positiv auf die gesamte Handelserfahrung auswirken. Die Marktzeiten im Devisenhandel sind daher von großer Bedeutung.

Der Forex-Markt ist 24 Stunden am Tag aktiv, aber es gibt mehr als nur ein paar Phasen mit wenig oder gar keiner Aktivität. Es gibt vier große Devisenmarktsitzungen, die sich teilweise überschneiden. Während der sich überschneidenden Sitzungen ist die Handelsaktivität im Vergleich zu den regulären Sitzungen in der Regel am höchsten. Die am stärksten frequentierten Handelssitzungen und Zeitzonen liegen zwischen den Sitzungen in London und New York.

Allgemein anerkannte Forex-Sitzungszeiten (in UTC):

Sydney 21:00-06:00 (UTC +10 Stunden)

Tokio 00:00-09:00 (UTC +9 Stunden)

London 07:00-16:00 (UTC +1 Stunde)

New York 12:00-21:00 (UTC -4 Stunden)

Da Gewinne und Verluste von der Volatilität und Liquidität des Marktes abhängen, kann ein Händler seine Gewinnmargen verbessern, indem er die Marktsitzungen versteht. Die verschiedenen Sitzungen bieten Flexibilität bei der Wahl der Handelszeiten. Auf diese Weise kann ein Händler den besten Zeitpunkt für den Handel entsprechend seinen Zielen und Präferenzen bestimmen.

Die Sydney-Sitzung gibt Händlern einen guten, kurzen Überblick über die mögliche Handelsrichtung der Woche. Die Sydney-Sitzung überschneidet sich für einige Stunden mit der Tokio-Sitzung, was zu Spitzenaktivitäten und hoher Volatilität führt.

Die Tokio-Sitzung überschneidet sich dagegen mit dem Ende der Sydney-Sitzung und dem Beginn der London-Sitzung. Während dieser Sitzung sind die Marktvolatilität und die Liquidität höher, was den Händlern neue Möglichkeiten bietet.

Während der Londoner Sitzung ist das Handelsvolumen beträchtlich und die Marktaktivität sehr hoch, da sich diese Sitzung mit zwei der wichtigsten Forex-Sitzungen überschneidet: mit dem Ende der Tokioter Sitzung und dem Beginn der New Yorker Sitzung.

Die New Yorker Sitzung ist die aktivste und wichtigste von allen. Ihre Aktivität beeinflusst die Preisbildung, Volatilität und Liquidität weltweit. Die meisten Händler handeln während der überlappenden Sitzungen, um von den unterschiedlichen Bedingungen jeder Sitzung zu profitieren.

Wie funktioniert das Forex-Trading?

Beim Forex-Handel kauft man eine Währung und verkauft gleichzeitig eine andere auf dem Devisenmarkt. Hier ist eine vereinfachte Erklärung:

- Währungspaare: Der Handel beinhaltet den Kauf einer Währung und den gleichzeitigen Verkauf der anderen Währung des Währungspaares (z.B. EUR/USD).

- Wechselkurse: Der Kurs, zu dem eine Währung gegen eine andere getauscht wird, bestimmt den Gewinn oder Verlust.

- Marktaufträge: Markt- oder Limitaufträge werden erteilt, um Währungen zu aktuellen oder festgelegten Preisen zu kaufen oder zu verkaufen.

- Ausführung: Aufträge werden über eine Handelsplattform ausgeführt und Händler überwachen Positionen, um Risiken und Gewinne zu steuern.

- Hebelung (Leverage): Die Hebelung ermöglicht die Kontrolle größerer Positionen mit geringerem Kapitaleinsatz, wodurch sich sowohl potenzielle Gewinne als auch potenzielle Verluste erhöhen.

- Technische Analyse: Händler nutzen technische Analyse (Charts, Indikatoren) und Fundamentalanalyse (Wirtschaftsdaten, Nachrichten), um fundierte Entscheidungen zu treffen.

Was ist ein Forex-Paar?

Ein Forex-Paar (Devisenpaar) ist die Notierung zweier Währungen auf dem Devisenmarkt, die ihren relativen fairen Wert darstellt. Die erste Währung ist die Basiswährung, die zweite die Notierungswährung (Gegenwährung). Das folgende Beispiel zeigt, dass man 1,10855 USD benötigt, um einen Euro zu kaufen:

Was sind Basis- und Notierungswährungen?

Wie bereits erwähnt, ist die Basiswährung im Forex-Paar die erste aufgeführte Währung und die, die gekauft oder verkauft wird. Die Notierungswährung ist die zweite Währung und gibt an, wie viel davon benötigt wird, um eine Einheit der Basiswährung zu kaufen. Zum Beispiel ist im Paar EUR/USD der Euro die Basiswährung und der US-Dollar die Notierungswährung. Wenn das EUR/USD-Paar mit 1,1100 notiert wird, bedeutet dies, dass 1 Euro gegen 1,11 USD eingetauscht werden kann. Im Paar USD/JPY ist der US-Dollar die Basiswährung und der japanische Yen die Notierungswährung. Wenn das Paar mit 144,00 notiert wird, bedeutet dies, dass 1 USD gegen 144,00 JPY eingetauscht werden kann.

Was ist ein PIP im Forex-Trading?

Ein PIP, oder „Percentage In Point“, ist die kleinste Einheit der Preisbewegung im Forex-Handel. Es stellt normalerweise die vierte Dezimalstelle in der Kursnotierung eines Währungspaares dar (0,0001). Zum Beispiel entspricht eine Bewegung des EUR/USD-Paares von 1,1050 auf 1,1051 einem PIP. PIPs helfen dabei, Gewinne und Verluste zu messen und Änderungen in den Währungswerten zu standardisieren.

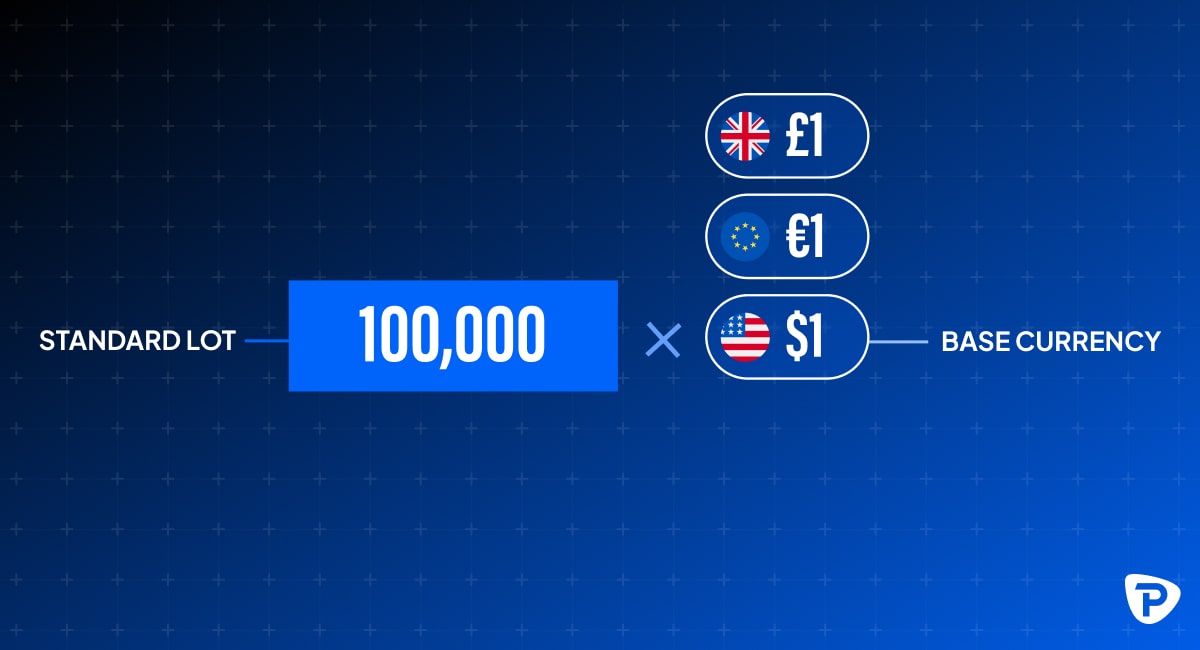

Was ist ein Lot im Forex-Trading?

Ein Lot in Forex-Handel ist eine standardisierte Einheit zur Messung der gehandelten Währungsmenge. Es gibt vier Haupttypen von Lots:

- Ein Standardlot: Der Standard-Lot entspricht 100.000 Einheiten der Basiswährung. Wenn Sie beispielsweise EUR/USD zu einem Kurs von 1,1076 kaufen, hat ein Standardlot einen Wert von $110.760 (100.000 × 1,1076).

- Mini-Lot: Ein Mini-Lot entspricht 10.000 Einheiten der Basiswährung. Bei demselben EUR/USD-Beispiel hätte ein Mini-Lot einen Wert von $11.076 (10.000 × 1,1076).

- Mikro-Lot: Ein Mikro-Lot entspricht 1.000 Einheiten der Basiswährung. In diesem Fall wäre ein Mikro-Lot für EUR/USD $1.107,60 wert (1.000 × 1,1076).

- Nano-Lot: Ein Nano-Lot entspricht 100 Einheiten der Basiswährung. Für EUR/USD wäre ein Nano-Lot $110,76 wert (100 × 1,1076). Diese Größe wird häufig von Anfängern oder Händlern verwendet, die sehr kleine Konten verwalten.

Wie beeinflussen Lotgrößen den Pip-Wert?

Bei einer Lotgröße von 100.000 Einheiten (Standardgröße) ergeben sich folgende Beispiele für den Einfluss der Lotgröße auf den Pip-Wert:

- USD/JPY bei einem Wechselkurs von 144,90: (.01 / 144,90) x 100.000 = 6,90 $ pro Pip

- USD/CHF bei einem Wechselkurs von 1,1791: (.0001 / 1,1791) x 100.000 = 8,48 $ pro Pip.

In Fällen, in denen der US-Dollar nicht an erster Stelle notiert, weicht die Formel leicht ab:

- EUR/USD bei einem Wechselkurs von 1,1080: (.0001 / 1,1080) x 100.000 = 9,03 x 1,1080 = 9,9999 $ aufgerundet auf 10 $ pro Pip

- GBP/USD bei einem Wechselkurs von 1,3170: (.0001 / 1,3170) x 100.000 = 7,59 x 1,3170 = 9,9999 $ aufgerundet auf 10 $ pro Pip

Broker können unterschiedliche Methoden zur Berechnung der Pip-Werte in Bezug auf die Lotgröße verwenden, aber sie werden immer angeben, was der Pip-Wert für die gehandelte Währung zu einem bestimmten Zeitpunkt ist. Da sich der Markt bewegt, wird sich auch der Pip-Wert je nach gehandelter Währung ändern.

Welche Vorteile bietet das Forex-Trading?

- 24-Stunden-Markt: Der Forex-Markt ist rund um die Uhr geöffnet, so dass an Wochentagen jederzeit gehandelt werden kann.

- Hohe Liquidität: Die wichtigsten Währungspaare sind sehr liquide, was das Ein- und Ausgehen von Positionen erleichtert. Mit einem täglichen Handelsvolumen von über 7 Billionen US-Dollar ist er der liquideste Finanzmarkt der Welt. Dies ermöglicht eine einfache Handelsausführung und minimale Kursschwankungen.

- Hebelwirkung / Leverage: Ermöglicht die Kontrolle größerer Positionen mit einer kleineren Menge an Kapital, was die potenziellen Gewinne, aber auch Verluste erhöhen kann.

- Leitwährungspaare: Auch Kreuzwährungspaare genannt, beinhalten große Währungen, die nicht mit dem USD gepaart sind, während exotische Paare eine Hauptwährung mit einer aus einer kleineren oder aufstrebenden Wirtschaft umfassen.

- Niedrige Transaktionskosten: Beim Devisenhandel fallen in der Regel keine oder nur geringe Kommissionen an, da die Kosten im Geld-/Briefkurs-Spread enthalten sind.

- Zugänglichkeit: Viele Online-Plattformen wie TradingView bieten einen einfachen Zugang und benutzerfreundliche Oberflächen für Händler aller Erfahrungsstufen.

Was sind die Risiken des Forex-Tradings?

Der Forex-Handel birgt verschiedene Risiken:

- Hebelrisiko: Eine hohe Hebelung kann Verluste verstärken, die möglicherweise das ursprüngliche Investment übersteigen.

- Marktvolatilität: Plötzliche Kursschwankungen können zu erheblichen Verlusten führen, insbesondere in volatilen Märkten.

- Kontrahentenrisiko: Das Risiko, dass der Broker ausfällt oder technische Probleme in schnellen Märkten hat (insbesondere wenn der Forex-Markt eine ungewöhnlich hohe Volatilität mit einem hohen Handelsvolumen kombiniert).

- Wirtschaftsrisiko: Währungswerte werden von globalen Wirtschaftsereignissen beeinflusst, was zu unvorhersehbaren Schwankungen führen kann.

- Zinsrisiko: Zinsänderungen der Zentralbanken können sich auf die Devisenkurse und die Marktstabilität auswirken.

- Politisches Risiko: Geopolitische Ereignisse oder Instabilitäten können zu plötzlichen und erheblichen Marktbewegungen führen.

- Überhandlungsrisiko: Übermäßiges Handeln oder emotionale Entscheidungen können zu erheblichen Verlusten führen.

Ein effektives Risikomanagement und eine gut recherchierte Handelsstrategie sind entscheidend, um diese Risiken zu minimieren

Was bewegt den Forex-Markt?

Der Forex-Markt wird von mehreren Schlüsselfaktoren beeinflusst:

- Wirtschaftsindikatoren: Berichte wie BIP, Beschäftigungsdaten, Inflationsraten und Produktionsdaten beeinflussen die Währungswerte. Eine starke Wirtschaftsleistung stärkt in der Regel eine Währung.

- Zentralbankpolitik / Zinssätze: Maßnahmen und Äußerungen von Zentralbanken, einschließlich quantitativer Lockerung oder geldpolitischer Straffung, beeinflussen den Währungswert. Höhere Zinssätze ziehen normalerweise ausländische Investitionen an, was die Währung stärkt, während niedrigere Zinssätze sie schwächen können.

- Geopolitische Ereignisse: Politische Stabilität, Wahlen und geopolitische Spannungen können zu erheblichen Marktbewegungen führen. Der Brexit ist ein wichtiges Beispiel für ein geopolitisches Ereignis, das den Forex-Handel beeinflusst hat. Die Entscheidung des Vereinigten Königreichs, die EU zu verlassen, führte zu erheblicher Volatilität des GBP, dessen Wert je nach Verhandlungsergebnis, politischen Entwicklungen und wirtschaftlichen Prognosen im Zusammenhang mit dem Austrittsprozess stark schwankte.

- Marktstimmung: Die Wahrnehmung der Händler und psychologische Faktoren, einschließlich Marktturbulenzen und Nachrichten, beeinflussen die Währungsbewegungen.

- Handels- und Kapitalströme: Änderungen in den Handelsbilanzen und ausländischen Investitionsniveaus können Angebot und Nachfrage einer Währung beeinflussen. Ein Handelsüberschuss erhöht die Nachfrage nach der Währung eines Landes und stärkt sie, während ein Defizit sie schwächt. Ebenso erhöhen hohe ausländische Investitionszuflüsse den Wert einer Währung, während Abflüsse zu einer Abwertung führen können.

- Globale Ereignisse: Naturkatastrophen, Pandemien und bedeutende internationale Ereignisse können zu Volatilität auf dem Forex-Markt führen. Die Covid-19-Pandemie hat die Volatilität des Forex-Marktes erhöht, wobei Währungen aufgrund wirtschaftlicher Unsicherheiten, Lockdowns und Veränderungen im globalen Handel schwankten. Sichere Währungen wie USD und JPY legten zunächst zu, während andere schwächelten. Die Konjunkturmaßnahmen und Zinssenkungen der Zentralbanken beeinflussten die Währungen weiter und schufen sowohl Risiken als auch Chancen für

Welche wichtige Forex-Terminologie sollte ich kennen?

- Position: Ein offener Handel auf dem Markt.

- Hebelung / Leverage: Geliehene Mittel, um eine größere Position zu kontrollieren.

- Marge: Der erforderliche Betrag, um eine gehebelte Position zu eröffnen und aufrechtzuerhalten.

- Pip: Die kleinste Kursbewegung in einem Währungspaar.

- Wechselkurs: Der Preis, zu dem eine Währung gegen eine andere getauscht wird.

- Basiswährung: Die erste Währung in einem Paar, die gekauft oder verkauft wird.

- Notierungswährung: Die zweite Währung in einem Paar, die zur Bewertung der Basiswährung verwendet wird.

- Geldkurs (Bid): Der Preis, zu dem man eine Währung verkaufen kann.

- Briefkurs (Ask): Der Preis, zu dem man eine Währung kaufen kann.

- Spread: Die Differenz zwischen dem Geld- und Briefkurs.

- Hauptwährungspaare (Majors): Die am häufigsten gehandelten Währungspaare, einschließlich USD.

- Exotische Währungspaare (Exotics oder Minors): Währungspaare, die eine Hauptwährung und eine aus einer sich entwickelnden Wirtschaft umfassen.

- Stop-Limit-Order: Eine Order, um eine Währung zu kaufen oder zu verkaufen, sobald ein bestimmter Preis erreicht wird, jedoch nur innerhalb eines festgelegten Limits.

- Stop-Loss-Order: Eine Order, um einen Handel automatisch zu einem festgelegten Preis zu schließen, um Verluste zu begrenzen.

Wie fange ich mit dem Forex-Trading an?

Um mit dem Forex-Handel zu beginnen, sollte man die folgenden Schritte in Betracht ziehen:

- Bildung: Lernen Sie die Grundlagen des Forex-Handels, einschließlich der Terminologie, Strategien und Marktdynamik.

- Wählen Sie einen zuverlässigen Broker: Wählen Sie einen seriösen Forex-Broker mit guten Bewertungen, niedrigen Spreads und gutem Kundensupport. Prüfen Sie die Bewertungen Dritter für Ihren neuen Broker.

- Handelskonto eröffnen: Melden Sie sich für ein Handelskonto beim ausgewählten Broker an und wählen Sie den Kontotyp, der Ihren Bedürfnissen entspricht.

- Geld einzahlen: Zahlen Sie einen Betrag auf Ihr Konto ein, den Sie bereit sind zu riskieren.

- Plattform herunterladen: Installieren Sie die Handelsplattform des Brokers (z. B. MetaTrader 4 oder 5), um Trades auszuführen und den Markt zu analysieren.

- Einen Handelsplan entwickeln: Entwickeln Sie eine Strategie, die auf technischer und fundamentaler Analyse basiert und Regeln für das Risikomanagement enthält.

- Mit dem Handel beginnen: Beginnen Sie mit dem Demohandel, um zu üben, ohne echtes Geld zu riskieren. Sobald Sie sich sicher fühlen, können Sie mit echtem Geld handeln.

- Überwachen und anpassen: Überprüfen Sie kontinuierlich Ihre Trades, halten Sie sich über Marktnachrichten auf dem Laufenden und passen Sie Ihre Strategie gegebenenfalls an.

Was macht ein Forex-Broker?

Ein Forex-Broker wie Pepperstone fungiert als Vermittler zwischen Händlern und dem Devisenmarkt. Wichtige Funktionen sind:

- Marktzugang: Bietet Händlern eine Plattform zum Kauf und Verkauf von Währungspaaren.

- Orderausführung: Erleichtert die Ausführung von Kauf- und Verkaufsaufträgen am Markt.

- Leverage: Bietet eine Hebelwirkung, die es Händlern ermöglicht, größere Positionen mit geringerem Kapitaleinsatz zu kontrollieren.

- Spreads und Provisionen: Erzielt Einnahmen durch Spreads (die Differenz zwischen dem Geld- und Briefkurs) und/oder Provisionen.

- Marktdaten: Liefert Echtzeit-Marktangebote, Charts und Nachrichten.

- Kontoverwaltung: Verwaltet Handelskonten, einschließlich Einzahlungen, Auszahlungen und Kontoeinstellungen.

- Kundensupport: Bietet Unterstützung bei Handelsproblemen, Kontoverwaltung und technischen Support.

- Bildung und Tools: Bietet Bildungsressourcen, Handelstools und Analysen, um Händlern zu helfen, fundierte Entscheidungen zu treffen.

Forex Trading FAQs

Wird Forex-Trading rund um die Uhr betrieben?

Das Forex-Trading findet 24 Stunden am Tag, fünf Tage die Woche, statt. Der Markt öffnet am Montagmorgen in Sydney und schließt am Freitagabend in New York, was einen kontinuierlichen Handel in verschiedenen globalen Finanzzentren ermöglicht. Diese durchgehende Verfügbarkeit kommt den unterschiedlichen Zeitzonen und Handelsplänen entgegen.

Welche Strategien gibt es für den Forex-Handel?

Es gibt mehrere gängige Forex-Handelsstrategien, die in Betracht gezogen werden können:

- Daytrading: Der Kauf und Verkauf von Währungen innerhalb desselben Handelstages, um von kurzfristigen Kursbewegungen zu profitieren.

- Swing Trading: Das Halten von Positionen über mehrere Tage oder Wochen, um von erwarteten Marktschwankungen oder Trends zu profitieren.

- Scalping: Mehrere kleine Trades im Laufe des Tages machen, um minimale Preisänderungen auszunutzen und kleine Gewinne zu akkumulieren. Häufiges Handeln erhöht die Transaktionskosten, und kleine Marktbewegungen können sich schnell umkehren, was zu Verlusten führen kann, die die erwarteten Gewinne übersteigen.

- Trend Trading: Identifizierung und Handel in Richtung des vorherrschenden Markttrends mit Hilfe von Indikatoren wie gleitenden Durchschnitten.

- Range Trading: Handel innerhalb einer definierten Kursspanne durch Kauf bei Unterstützungsniveaus und Verkauf bei Widerstandsniveaus.

- Breakout Trading: Handeln, wenn der Kurs aus einer definierten Spanne oder einem Muster ausbricht, in der Erwartung einer signifikanten Kursbewegung in die vorherrschende Richtung

- Carry Trading: Ausnutzung der Zinsdifferenz zwischen zwei Währungen durch Kauf der Währung mit dem höheren Zinssatz und Verkauf der Währung mit dem niedrigeren Zinssatz.

- Position Trading: Auf der Grundlage von Fundamentalanalysen und breiteren Markttrends langfristige Positionen eingehen und diese über Wochen oder Monate halten.

- News Trading: Handel basierend auf Wirtschaftsnachrichten und ihrer erwarteten Auswirkungen auf die Wechselkurse.

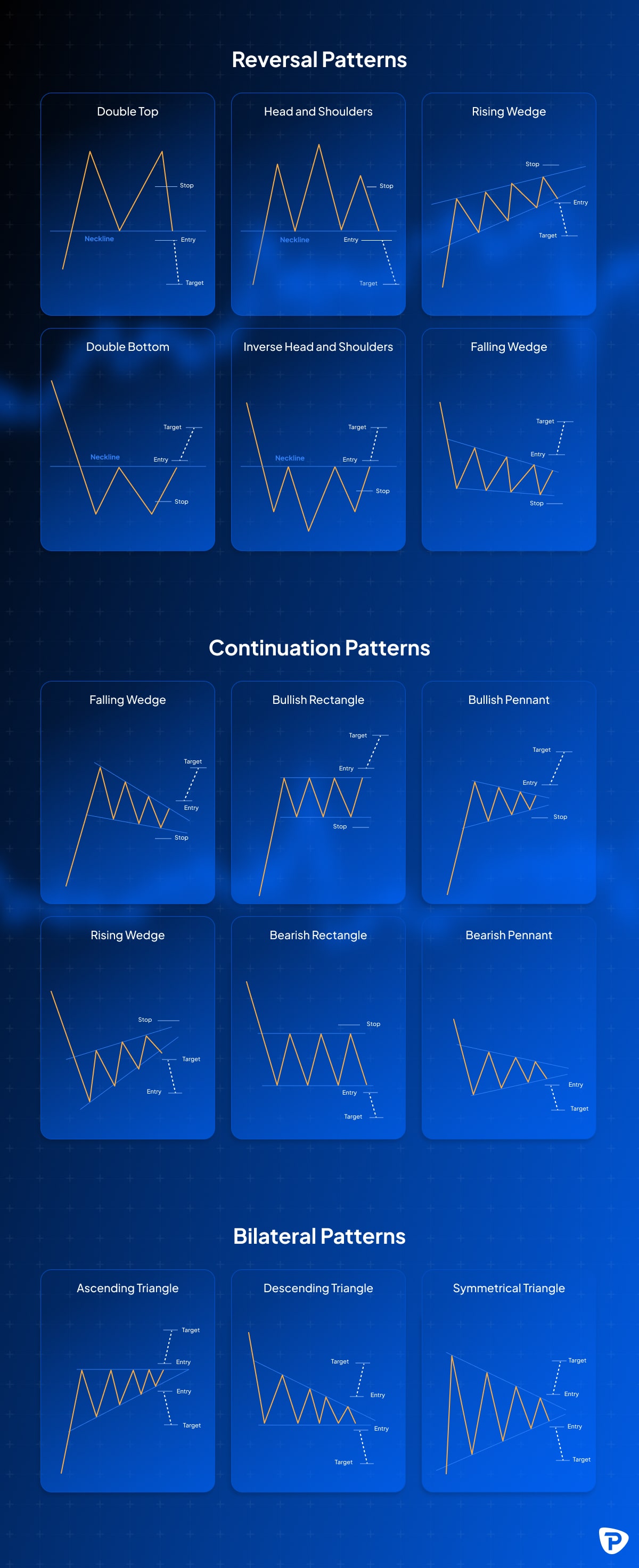

- Technische Analyse: Verwendung von Charts und technischen Indikatoren zur Vorhersage künftiger Kursbewegungen auf der Grundlage historischer Daten und Muster.

Wie verdienen Forex-Händler Geld?

Forex-Händler verdienen Geld, indem sie von den Schwankungen der Wechselkurse profitieren. Dazu wenden sie die folgenden Strategien an:

- Bei niedrigen Kursen kaufen, bei hohen Kursen verkaufen (long): Händler kaufen ein Währungspaar, wenn sie erwarten, dass sein Wert steigt, und verkaufen, wenn sie erwarten, dass er fällt, um von der Differenz zwischen Kauf- und Verkaufspreis zu profitieren.

- Risiko: Die Marktbedingungen können sich unerwartet ändern, was zu Verlusten führen kann, wenn das Währungspaar fällt anstatt zu steigen.

- Bei hohen Kursen verkaufen, bei niedrigen kaufen (short): Händler verkaufen ein Währungspaar, wenn sie erwarten, dass die Basiswährung fällt, und kaufen es später zurück, wenn sie eine Trendwende erwarten, um von den Kursänderungen zu profitieren.

- Risiko: Steigt der Wert der Währung anstatt zu fallen, können Händler beim Rückkauf der Währung erhebliche Verluste erleiden.

- Hebelwirkung: Durch den Einsatz von Leverage können Händler größere Positionen mit weniger Kapital kontrollieren, was sowohl positive als auch negative Ergebnisse verstärken kann.

- Risiko: Der Hebel kann zwar die Gewinne erhöhen, er erhöht aber auch das Verlustrisiko, was zu einer Margin Call (Nachschusspflicht) oder zum Verlust des gesamten Handelskontos führen kann.

- Zinsdifferenzen: Beim Carry Trading konzentrieren sich Händler auf die Zinsdifferenz zwischen zwei Währungen, indem sie die Währung mit dem höheren Zinssatz kaufen und die Währung mit dem niedrigeren Zinssatz verkaufen.

- Risiko: Plötzliche Zinsänderungen oder Währungsabwertungen können mögliche Gewinne zunichtemachen und zu Verlusten führen.

- Arbitrage: Bei dieser Strategie werden Kursunterschiede desselben Währungspaares auf verschiedenen Märkten oder bei verschiedenen Brokern ausgenutzt.

- Risiko: Kurslücken können sich schnell schließen und Transaktionskosten oder Ausführungsverzögerungen können potenzielle Gewinne schmälern.

- Swing- und Trendhandel: Händler analysieren Markttrends und Kursbewegungen, um auf der Grundlage von kurz- oder langfristigen Markttrends in den Handel einzusteigen und aus ihm auszusteigen, um günstige Kursänderungen zu nutzen.

- Risiko: Markttrends können sich unerwartet umkehren, was zu unvorhergesehenen Verlusten führen kann, wenn Trades nicht richtig verwaltet werden.

Was sind die grundlegenden Forex-Signale?

Grundlegende Forex-Signale sind Werkzeuge oder Indikatoren, die verwendet werden, um potenzielle Handelsmöglichkeiten zu identifizieren. Einige wichtige Arten sind:

- Gleitende Durchschnitte: Durchschnitte über bestimmte Zeiträume (z. B. 50- oder 200-Tage), die Preisdaten glätten, um Trends und potenzielle Wendepunkte zu identifizieren.

- Relative Strength Index (RSI): Misst die Geschwindigkeit und das Ausmaß von Preisänderungen, um überkaufte oder überverkaufte Bedingungen zu erkennen.

- MACD (Moving Average Convergence Divergence): Ein trendfolgender Momentum-Indikator, der die Beziehung zwischen zwei gleitenden Durchschnitten eines Währungspaares anzeigt.

- Bollinger Bänder: Besteht aus einem mittleren Band (gleitender Durchschnitt) und zwei äußeren Bändern (in der Regel 2 Standardabweichungen), die die Volatilität und potenzielle Kursumkehrniveaus anzeigen.

- Trendlinien: Linien, die in Charts eingezeichnet werden, um signifikante Hochs oder Tiefs miteinander zu verbinden und die Richtung und Stärke eines Trends anzuzeigen.

- Unterstützungs- und Widerstandsniveaus: Horizontale Linien, die Preisniveaus markieren, bei denen das Währungspaar in der Vergangenheit Schwierigkeiten hatte, sie zu überschreiten (Widerstand) oder zu unterschreiten (Unterstützung).

- Chartmuster: Formationen wie Kopf und Schultern, Doppeltops und -böden sowie Dreiecke, die potenzielle Markttrends und -umkehrungen anzeigen.

Das hier bereitgestellte Material wurde nicht in Übereinstimmung mit den gesetzlichen Anforderungen erstellt, die darauf abzielen, die Unabhängigkeit der Anlageforschung zu fördern, und wird daher als Marketingkommunikation betrachtet. Obwohl es keinen Verboten unterliegt, die Verbreitung von Anlageforschung zu umgehen, werden wir keine Vorteile daraus ziehen, bevor wir es unseren Kunden zur Verfügung stellen.

Pepperstone übernimmt keine Gewähr dafür, dass das hier bereitgestellte Material korrekt, aktuell oder vollständig ist und sollte daher nicht als solches betrachtet werden. Die Informationen, unabhängig davon, ob sie von Dritten stammen oder nicht, sind nicht als Empfehlung zu verstehen; oder als Angebot zum Kauf oder Verkauf; oder als Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf eines Wertpapiers, Finanzprodukts oder Instruments; oder zur Teilnahme an einer bestimmten Handelsstrategie. Es berücksichtigt nicht die finanzielle Situation oder die Anlageziele der Leser. Wir raten den Lesern dieses Inhalts, eigene Ratschläge einzuholen. Ohne die Genehmigung von Pepperstone ist die Vervielfältigung oder Weiterverbreitung dieser Informationen nicht gestattet.